文|零售商业财经 乾行

编辑|鹤翔

继中百控股集团股份有限公司(以下简称“中百集团”)7月中旬发布2023年半年度业绩预增报告后,8月初,中百集团正式宣布面向社会开放品牌招商加盟渠道。其中,中百超市加盟为首次对外发布。

对于全面开放加盟的原因,中百集团官方表示:一是希望借鉴中百罗森加盟的模式和做法,把中百超市推向市场;二是作为提升业绩、改善公司盈利空间的一种探索举措。

中百集团整体营收从2014年起呈现持续下滑状态的不争事实,为此次中百超市求变埋下了伏笔。

事实上,开放加盟只是第一步,其内部还设立了创新事业部,欲从业态创新、商品创新、激励机制打磨、门店组织架构调整,设施设备道具应用等方面全面提升品牌活力。

笔者梳理了中百集团近29年的年报数据后发现,一方面,企业未能很好地适应市场环境变化,原有份额被电商、新零售等新业态、新品牌蚕食;另一方面,管理层的博弈也影响了其发展的步伐。

伴随着新任董事长汪梅方、新任总经理张俊在2022年底履新,“新官上任三把火”,它势必要有所改变,借助中百罗森积累的经验,进一步推动加盟模式或是最好的“特效药”。

01、开放超市加盟的先手棋

公开资料显示,中百集团旗下拥有综合超市(中百仓储)、社区超市(中百超市)、便利店(中百罗森)、百货店(中百百货)、电器专卖店(中百工贸电器)以及小型购物中心等多种业态,是以商业零售为主业的大型连锁企业,拥有分布在湖北、重庆、湖南三地的连锁网点1700余家。

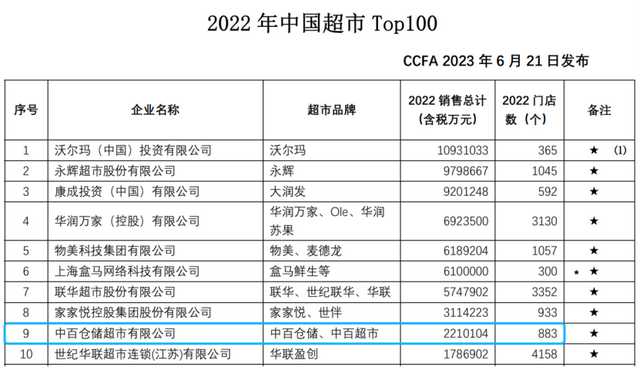

其中,中百罗森门店超800家。中百超市、中百仓储以总计883家门店位列2022年中国超市百强榜前十。

图源:中国连锁经营协会

事实上,中百集团在全面开放中百超市加盟之前已有三步先手棋。

第一步,中百超市于2005年8月推出“特许加盟制”,收编中小个体超市。

当时中百集团的考虑是,先把品牌树立起来,把武汉市的网点布局起来,再考虑发展加盟商。经过4年多的快速发展,2005年时中百超市已开出自营门店300余家,形成了一定的品牌影响力。

于是,中百超市发展加盟商以武汉为中心,以100公里为半径的城市圈内,以周边地区的县城和中心乡镇为重点。

同时,对于加盟者一次性收取的加盟费是每平方米100元,市内店管理费每平方米每年50元,市郊、市外店40元。此外,每平方米收取200元的保证金(5万元以上按5万元计收)。

特许加盟是连锁经营的组成形式之一,也是成功率最高的一种创业方式。

在中百超市相关负责人看来,启动特许加盟的时机已经成熟。一旦当外地知名超市品牌进入湖北发展加盟,中百超市将失去先机、处于被动地位。

彼时,一些知名超市品牌早已开始了大规模的特许加盟扩张之路,如江苏苏果超市,通过特许加盟,超市网点总数达1300多家,市场覆盖江苏、安徽、山东等多个省份;在2004年,上海联华超市发展了240家加盟店,联华超市每年通过特许经营的方式输出品牌,直接收益超过1000万元。

中百超市采用特许加盟制,一方面有利于增强企业自身竞争力,整合传统个体商店的经营;另一方面,也不失为抵御市场竞争的有利举措。

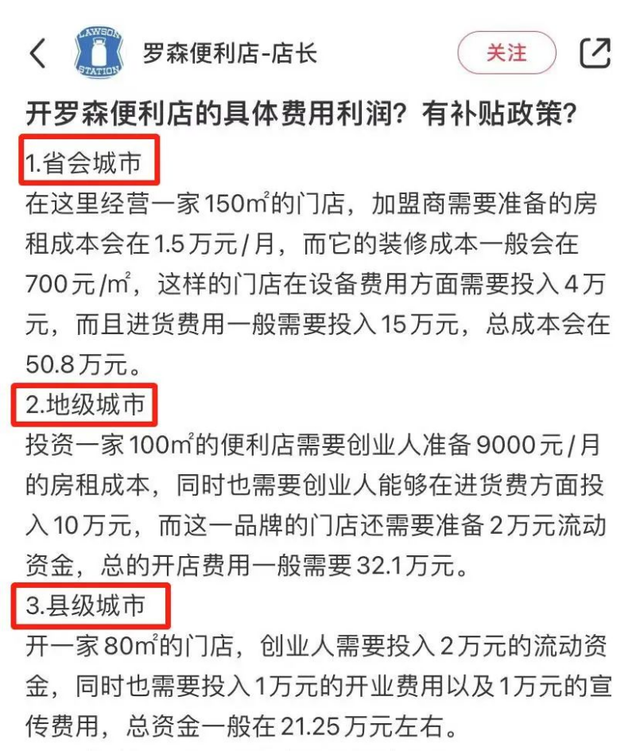

第二步,中百罗森2016年试点加盟,为集团加盟业务提供经验输出和方法论。

2016年,罗森与中百集团签署合作协议,中百超市正式成为日本便利店巨头罗森在湖北区域的独家、特许区域加盟商。今年3月,中百罗森在湖北、湖南两地门店已突破800家,其中80%为加盟店。

图源:小红书

中百集团方面透露,前期中百罗森在加盟试点上,已经探索出了一定的模式和做法,所以公司希望能把相关经验用在中百超市等业态上。全面开放加盟也是公司提升业绩的一种探索,随着更多加盟商的加入,有望进一步改善公司盈利空间。

第三步,中百超市在正式宣布开放加盟之前,进行了半年以上测试,形成了一套集合八个板块的加盟支持SOP,包括增强商品力、调优系统、梳理加盟店运营模式等。

中百仓储超市总经理表示:“中百作为国企,决定了我们不会做‘割韭菜’的事情,通过牺牲长期成长来赚取短期利益。所以加盟店会成为我们接下来的重点业务。”

在中百超市的规划中,加盟体系发展起来后,中百超市总部将会侧重于后端供应链输出,以此实现业务整体盈利。

02、为何从高歌猛进到萎靡不振?

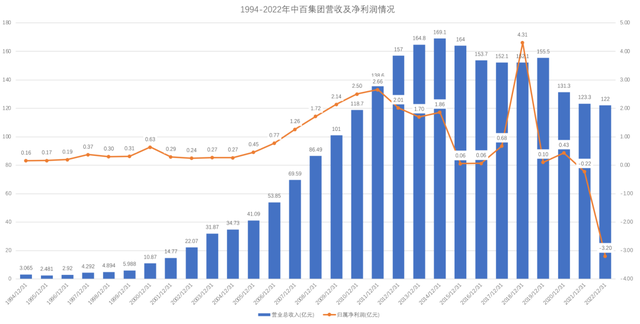

中百集团于1997年在深交所挂牌上市,依据其历年营收情况,笔者认为中百集团主要经历了三个发展阶段。

第一,高速发展期(1997-2012年)。

中百集团由1997年上市时4亿元左右的营收规模,经过15年的发展,在2012年达到157亿元规模,年复合增长率超过27%。整体净利润也超过2亿元,净利润率持续保持在1%以上。门店的数量在2012年达到948家,其中综合超市244家,社区超市651家。

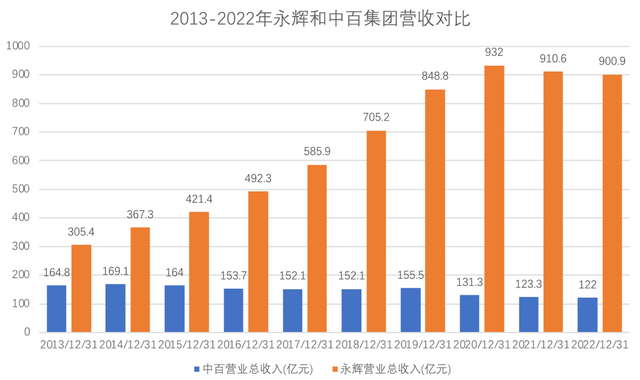

第二,成熟震荡期(2013-2019年)。

从2013年开始,中百集团整体营收增速放缓,7年时间整体营收止步不前,从2013年的164.8亿元跌至2019年的156亿元,退回至2012年的营收水平。其中,2015年净利润仅528.59万元,同比下降97.16%;2016年净利润为646.6万元,这两年整体业绩不佳。

制图:乾行

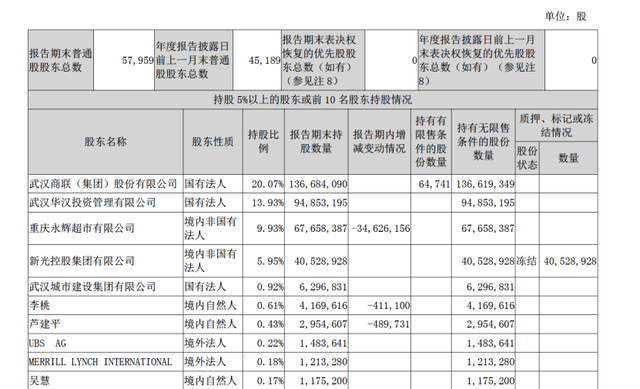

期间最大的经营变动是,另一家零售巨头永辉超市的“入主”,它从2013年开始通过交易所竞价交易买入中百集团5%的股份,在2019年对中百集团持股比例达29.86%,成为第二大股东。

第三,衰退调整期(2020年至今)。

受市场不确定因素影响及生鲜电商的冲击,中百集团从2020年开始整体营收持续下滑,由2020年的131亿元跌至2022年的122亿元。相应的,净利润持续走低,2021年开始连续亏损两年,至2022年整体亏损超过3亿元。第二大股东永辉超市也因自身经营不力,或是不看好中百集团未来的发展前景,不断减持套现,在2022年持股比例只剩9.93%。

从前期一路高歌猛进到近些年持续萎靡不振,中百集团为何会陷入如此过山车的局面?这背后的原因有哪些呢?

首先,盲目追求线上营收,忽略线下营收持续下滑。

从2017年开始,中百集团发力线上业务。相应的,线上营收从2017年的0.17亿元持续上涨到2022年的17亿元左右。

线上营收数据虽然喜人,但其整体营收却从2017年的152亿元下跌至2022年的122亿元。如果只看线下的营收数据,其2022年的营收在105亿元左右,短短五年时间,跌幅超过3成比例,营收减少近50亿元。

制图:乾行

传统线下零售企业,尤其是对于深耕一隅、坐拥近千家线下门店的区域老牌上市公司而言,线上业务一般视作线下业务的补充,而非线下业务的替代。通过网络和配送服务来触及更多的线下人群,进而引流到店,才能实现整体营收的良性增长。

其次,未能“借”势超车,难以沉淀用户到店、自建平台到家的心智。

疫情期间,中百集团作为保供主力曾承接了武汉市超过一半以上的基本生活需求供给,旗下1000多家门店坚持营业,并以低于成本价的方式进行商品销售,积累了较好的口碑。

笔者认为,在此基础上再通过私域运营,中百集团的营收理论上应该比较容易上涨,逐步恢复到2019年的水平。

但事与愿违,从其线上收入的分布也可看出些许端倪。以2022年数据为例,近九成的收入都是通过第三方销售平台如多点、美团、饿了么等来实现,中百集团自建销售平台的交易额只有1.27亿元的规模,并没能真正将消费者留在私域。

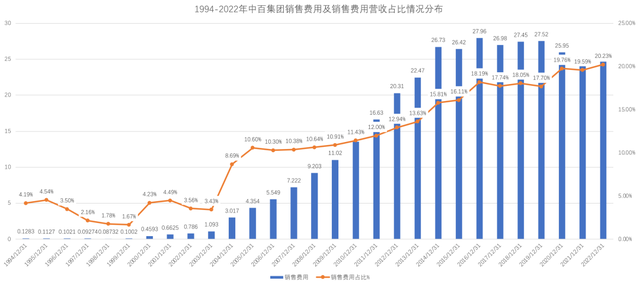

最后,“三费”(销售、管理、财务费用)占比持续走高。

营收侧的萎靡势必带来盈利的压力。为确保企业净利润为正,在无法确保开源的情况下,降本增效就是最后的抓手。

制图:乾行

这一点,中百集团明显做的不够。从2014年开始,其销售费用就已经超过24亿元。整体营收占比也逐年上涨,在2022年达到20.23%,再加上管理费用和财务费用,三费小计超过25%,这个数字已经远超其生鲜行业平均20%左右的毛利率。这也侧面反映出中百集团在精细化管理上有所欠缺,对具体费率缺少最小颗粒度的管控能力。

03、区域龙头如何永续经营?

单论营收规模,中百集团或许并不能称之为头部零售企业,但从经营业态的丰富性来说,它却是传统零售企业中做得相对最全、且值得同行参考的一个标杆案例。

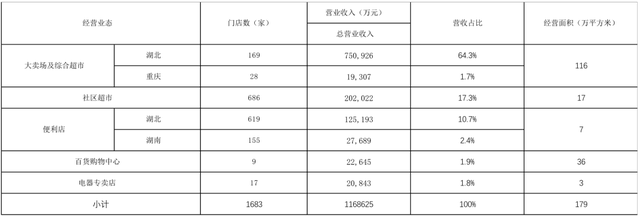

中百集团2022年财报数据显示,大卖场及综合超市仍是其最大的经营业态,约占整体营收66%,197家门店经营总面积约占65%;社区便利超市业态,整体营收约占17%,686家门店经营总面积约占10%;便利店业态,整体营收占比13%,774家门店经营面积约占4%;百货购物中心及电器专卖店两种业态体营收占比不到4%,经营面积约占20%。

2022年中百集团经营业态分布情况 制表:乾行

除百货购物中心的坪效(36万平方米的场地只实现2.3亿的营业收入)相对不尽如人意外,其它业态的坪效相较友商而言,还是可圈可点的。

尤其是便利店业态,中百罗森的坪效可以做到2万元/平方/年;社区便利超市业态,坪效也做到1.18万元/平方/年。

由于中国零售业较强的区域性特征,任何企业想要突破区域壁垒,正面与区域龙头竞争是较难扎根生存的。

中百集团若还是沿续原有的经营业态,那只能固守湖北、重庆两地。值得肯定的是,通过便利店业态的布局,中百集团开始向步步高深耕的湖南地区拓展。2022年,湖南地区的营收达到2.8亿元,远超以大卖场业态为主的重庆地区的营收水平。

除了自身经营策略的优化调整外,外部激烈的竞争环境也给中百集团带来不小挑战。

如上文中提到的,对于中百集团来说,2013-2019年是极其动荡的七年。2013年底,永辉超市一直在二级市场大肆买入中百集团,企图并购中百。但在接下来的数年里,武汉国资委和永辉你来我往,投入重金对中百集团进行增持,双方相持不下,直到2019年双方才签署正式的合作备忘录。

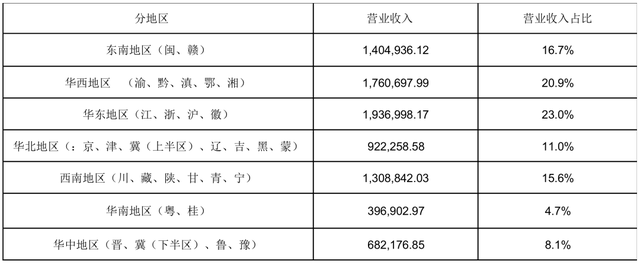

永辉的目的是,希望通过收购中百集团来填补湖北区域的营收空白,提升其华西地区整体的营收占比。

而中百集团则希望,借助永辉的生鲜经营能力来提升其整体运营能力和供应链管理水平,同时进一步做强重庆的市场。

2022年永辉超市营收分布情况 制表:乾行

但中百集团却因永辉超市的“介入”而打乱了自身经营节奏,逐步陷入发展困境,并从2013年开始整体营收持续下滑。

另一方面,永辉超市也因无法很好地适配市场环境及消费者需求变化,其整体营收在2020年达到顶峰后,连续两年下滑。

和中百集团一样,永辉也没能真正做好线上生意——做到线上零售成为整体营收和净利的补充,而不是利润的侵蚀。

制图:乾行

双方的合作并没有带来“1+1>2”的结果,而自身难保的永辉超市也在2019年开始不断减持中百集团股份,最终在2022年所占中百集团不到10%的股份。

图源:中百集团2022年年报

重新拥有公司控制权的中百集团,管理层也出现了相应的变动。

去年12月,中百集团原公司董事长李军提请辞去董事会董事、董事长及董事会战略委员会委员等职务。在国资系统履历颇丰,曾任中百集团董事、总经理,并兼任武汉连锁经营协会会长的零售“老将”汪梅方成为新任“掌舵人”。

作为公司新一届董事长,汪梅方面对的挑战并不轻松:行业不确定因素众多,对消费市场产生一定冲击,再加上国内外零售企业积极推进网点布局,电商持续快速地发展,传统超市企业正在面临极大的挑战。

当然,中百在2023年上半年实现“扭亏为盈”似乎预示了一个良好的开端。

当我们再聚焦中百集团“全面开放加盟”的重大调整,作为少有的、具备加盟管理能力的零售商超企业,此举或将成为其迅速盈利的利器。

除了已运营成熟的便利店业态外,中百集团近半年来开始尝试并孵化其它各种不同的新业态,如:中百芊爽健康餐食店、小百零食折扣店等,通过自营方式来跑通模式,未来再开放加盟,给加盟商更多的业态选择。

根据规划,2023年中百集团将继续推进配送、团购等线上业务发展,此外,还将抓好包含数字化建设、网点高质量发展在内的六项工作计划。年内公司计划新增商业网点300家,其中便利店达200家。

基于较强的物流配送体系以及中百大厨房的产能,笔者认为,中百集团除了加强品控、门店监督管理与人员培训外,仍应将发力重点放在商品侧,包括打造差异化的自有品牌商品等,再配合数字化体系的支撑,如此才真正称得上追求长期价值。

参考资料:

1.《武汉超市巨头首推加盟制 中百超市机场河店开业》荆楚网(楚天金报)

2.《中百打出变革组合拳,开放超市加盟仅为第一步》第三只眼看零售

*零售商业财经 ID:Retail-Finance

评论