界面新闻记者 |

界面新闻编辑 | 牙韩翔

老乡鸡在IPO途中折戟。

2023年8月28日晚,上海证券交易所官网显示,安徽老乡鸡餐饮股份有限公司(简称“老乡鸡”)主板IPO审核状态已“终止”。终止审核的原因是公司及其保荐人国元证券撤回发行上市申请。

这家以中式快餐为主打的连锁餐饮公司,截至招股书报告期末(2022年6月30日)拥有997家直营门店、102家加盟门店,合计1099家门店。由于疫情在业绩增长上呈现波动,2019年、2020年、2021年和2022年上半年,老乡鸡的营收分别为28.592亿元、34.539亿元、43.927亿元和20.113亿元,归母净利润分别为1.592亿元、1.052亿元、1.348亿元和7611.69万元。

整体上看,老乡鸡的经营业绩并未出现较大问题。而此番冲击上市失败,或许与餐饮行业在A股上市审批标准和流程更加严格的趋势相关。

2023年2月1日,中国证监会就全面实行股票发行注册制涉及的《首次公开发行股票注册管理办法》等主要制度规则草案向社会公开征求意见。这意味着,从科创板到沪深主板,中国资本市场迎来了“全面注册制”时代。

随后一则“IPO红绿灯行业审核标准细则”的消息传出。

其中食品、家电、家具和服装鞋帽等相对传统、行业壁垒较低的大众消费类企业受限;快消餐饮连锁服务企业受限,审批方应综合考虑经营期限、企业规模、品牌知名度、大众口碑、运营规范等因素审慎掌握。

虽说这并非食品餐饮企业在沪深主板上市之路就此断绝,但从眼下的情况来看,相关企业登陆资本市场的过程可能会更加波折。

随着中国餐饮公司化、连锁化的进程不断推进,近年来不少餐饮企业在资本助推下冲击上市。

整体上,中国的餐饮企业大致经历了3次“上市潮”。

第一波在2006年左右开始,以味千中国、真功夫、百胜中国、全聚德、小肥羊等为代表,其中不乏国际餐饮品牌的中国业务,它们大多在香港上市。

第二波则在2014年左右开始,代表企业为呷哺呷哺、周黑鸭、海底捞等,这些公司同样大多选择港股上市。

第三波则在疫情后的2020年启动,以九毛九、奈雪的茶、海伦司、达美乐中国为代表的餐饮企业成功在港股上市。同时,也有包括老娘舅、老乡鸡、乡村基、杨国福、绿茶、蜜雪冰城在内的一大批餐饮企业,开启了延续至今的轰轰烈烈冲击上市热潮。

其实从成功上市的餐饮企业来看,在A股上市的本就为数不多,包括全聚德、广州酒家、同庆楼、西安饮食等。

第二波和第三波餐饮上市浪潮以疫情为分界,很大程度上来说这一危机让不少餐饮企业对于资本态度的有所转变。

以往餐饮企业大多现金流充裕,不需要太多外部资本;而疫情带来的大环境变化,让更多的餐饮创始人开始意识到,在资本的加持下实现产品的标准化、门店规模化扩张,以及财务管理流程的系统化变得重要。当资源向头部餐饮集中,同时资本也能带来一定的抵抗风险能力。

譬如西贝的创始人贾国龙对待上市的态度转变可见一斑。

2020年12月,贾国龙表示西贝已经决定上市,正在寻找合适的时间和资本。“此前确实说过西贝不上市,但是经过疫情,发现了西贝自身的问题和现金流的问题,也认识到了资本的实力和力量,要正确认识资本。”他说。

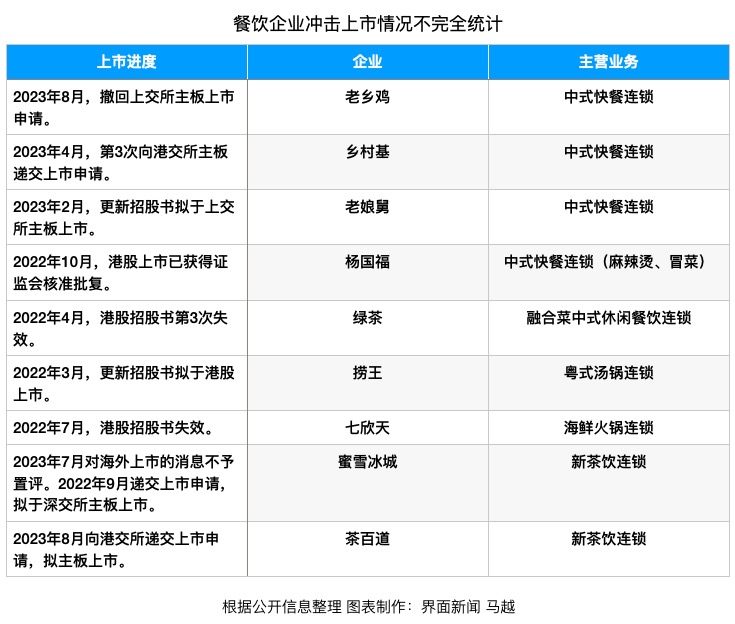

根据界面新闻的不完全统计,以递交招股书为标准,眼下还有包括乡村基、老娘舅、杨国福、绿茶、捞王、七欣天、蜜雪冰城、茶百道等餐饮企业处于冲击上市的进程中,它们所经营的品类既有中式快餐,也有火锅、正餐,以及新式茶饮等。

而整体上看,或招股书失效,或久未获得批复,各家冲击上市的进展都不算顺利。

其中有业绩惨淡的原因。

譬如绿茶经历了3次港股招股书失效,其上市进程实质性停滞很可能与经营业绩不佳有关。2019年-2021年,绿茶分别实现营收17.36亿元、15.69亿元、22.93亿元,虽营收一路上涨,但同期净利润分别为1.06亿元、-5526.2万元、1.14亿元,净利率分别为6.11%、-3.52%、4.97%,净利率尚未恢复到疫情前水平。

今年7月10日,绿茶方面相关负责人在接受《新京报》记者采访时回应称,“接下来我们会做数据更新,然后根据企业发展情况以及资本市场的情况,决定上市的时间。”

在上交所主板上市前景不明朗的老娘舅,也在承受业绩压力。它在2022年预计实现营业收入14亿元至15亿元,同比下降1.66%至8.92%;预计实现归母净利润3500万元至4000万元,同比下降36.50%至44.44%。

同时,老娘舅与老乡鸡这样的中式快餐连锁,也存在过于地域化、市场集中的风险。老娘舅目前的主营地域在浙江、上海、江苏、安徽四个省份,其中浙江区域贡献了55%-60%的营业收入,占比最高。而老乡鸡的安徽大本营则贡献了67%以上的营收。这也让外界对它们的经营成长性产生质疑。

餐饮企业在包括财务、用工以及食品安全上的规范性也成为焦点。

譬如证监会在2022年10月对老乡鸡的上市文件的反馈意见中,就实控人行贿、食品安全、关联交易、劳务用工、信息系统等问题,向老乡鸡提出质疑。

另外值得注意的是,上述传闻的“审核标准细则”中提到的一条禁止类企业包括“类金融”。而以大规模加盟为盈利模式的连锁餐饮企业或将“中招”。

这也是中国新茶饮市场份额最高的蜜雪冰城面临的问题。2022年以来,蜜雪冰城一边努力冲刺IPO,一边通过加盟模式疯狂扩张。截至2022年3月末,蜜雪冰城门店总数为22276家。其“供应链-加盟商-消费者”的经营模型在获取高额利润的同时,加盟模式的金融风险和食品安全问题也成为隐患。

2022年9月,蜜雪冰城宣布递交IPO申请,计划于深交所主板上市。但在今年1月有消息称这家公司已经撤回A股上市申请,转而赴港股IPO。今年7月,据彭博社报道,至少6家中国奶茶连锁品牌据报正准备在香港和美国首次上市。随后,蜜雪冰城就其在海外上市的传闻表示不予置评。

然而事实上,虽然发行成本逐年走高,港股上市仍是大多数餐饮企业的选择。由于香港资本市场审核周期较短、上市标准明确且门槛较低、程序相对简单、且更趋于国际化,因此包括餐饮在内的消费企业更容易满足港股上市的条件。

不过眼下随着大环境的流通性变差,港股上市也并非坦途。无论是A股还是港股,上市受阻所带来的连锁反应或将显现,譬如对于投资机构而言,其投资餐饮类企业的退出途径变少,而由此整个餐饮行业的资本化进程还有更多不确定性。

评论