界面新闻记者|马悦然

受益于海外市场发展等因素,今年上半年工程机械龙头们业绩有所回暖。

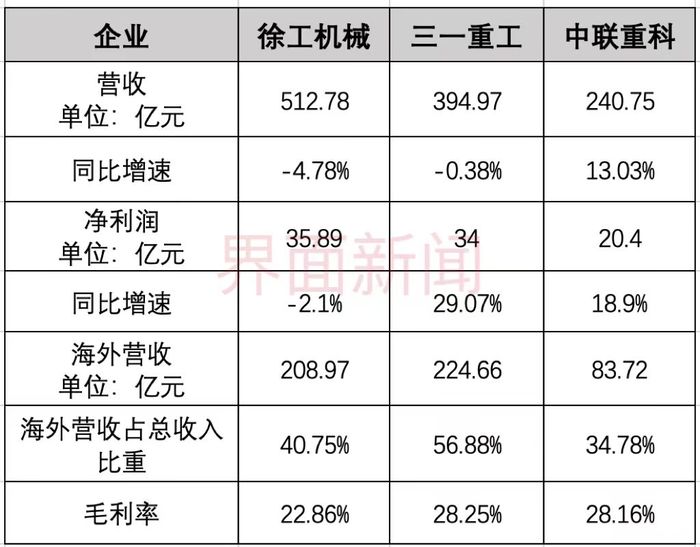

根据财报,三一重工(600031.SH)、中联重科(000157.SZ)上半年净利实现两位数的同比增长,但徐工机械(000425.SZ)仍同比下滑2.1%。

这是三一重工和中联重科自2021年年报后,财报净利增速首次再回正值。

徐工机械、三一重工、中联重科是中国三大头部工程机械上市公司。去年,因需求疲软和周期性原因,这三家上市公司均营收、净利双降,净利分别同比减少47.53%、64.49%和63.22%。

徐工机械自去年整体上市后,其营收规模超过了三一重工。今年上半年,该公司营收达512.78亿元,净利35.89亿元,仍是国内最赚钱的工程机械商。

去年三一重工净利同比下滑幅度位列三大公司之首,但今年上半年一改颓势,净利增速达近三成。

其中,该公司二季度净利达18.88亿元,同比增长80.81%。

报告期内,三一重工整体毛利率达28.25%,优于其他两家龙头;海外业务收入达225亿元,也是表现最佳。

三一重工表示,其盈利能力提升,主要由于国内外产品销售价格提升、产品结构改善、海外销售快速增长,以及降本增效措施、原材料成本下降等因素。

该公司在财报中指出,上半年国内工程机械市场仍处于下行调整期,市场面临着调整,一是对2016年开始的新一轮增长的调整,二是对2020年“超补偿”反弹的调整,市场需求大幅下降。

同时,工程机械行业处于长期的技术上行周期,第四次工业革命和第三次能源革命叠加,世界正处在一个前所未有的超级技术窗口期,国际化、电动化、智能化成为行业共识,工程机械行业前景依然广阔。

三一重工的主要产品是挖掘机械,目前在国内市场上连续13年蝉联销量冠军。上半年,该公司大型、中型挖掘机国内市占率均提升了5个多百分点;超大型挖掘机国内市占率第一,销售额接近翻番。

除桩工机械外,三一重所有品类产品毛利率均上涨,其中挖掘机械毛利率达34.29%,同比提升9.19个百分点;起重机械毛利率25%,同比提升9.33个百分点,增幅最大。

同期,该公司海外市场毛利率31.01%,同比提升6.59个百分点;国内市场毛利率24.41%,同比提升3.35个百分点。

三一重工称,自2021年第四季度以来,其毛利率逐季提升。

在海外市场开拓方面,上半年三一重工海外营收占比已超过五成,达56.88%,超过徐工机械的40.75%和中联重科的34.78%。三一重工财报中提出,已把“国际化”战略升级为“全球化”战略。

该公司解释称,国际化是在国内市场经营得很好的前提下,在以国内市场为主体的基础上,把中国业务扩大到全球市场;全球化是在把中国业务变成三一全球业务的一个部分,与亚太、欧洲、北美等区域市场并行。

亚澳地区仍是三一重工营收主要来源地,欧美则是该公司上半年海外营收增长最快的区域。

徐工机械整体上市后实力大增,目前已有15个主机产品的占有率位居国内行业第一。英国KHL“全球工程机械制造商50强”榜单显示,徐工连续三年位居全球第三,仅次于卡特彼勒和小松。

徐工机械在财报中也强调了国际化的重要性。该公司称,从国际市场看,区域经济景气度存在区域差异性,工程机械呈现弱周期性,国际化是其坚定不移的战略重点。

但从上半年数据上看,徐工机械目前收入来源仍主要依靠国内。该公司期内外销收入209.97亿元,同比增长超三成,占总收入比重40.75%。

毛利率表现上,徐工机械不及两位同行,整体毛利率22.86%。其中,起重机械毛利率下滑0.47个百分点,其他产品则为同比上涨。

中联重科是三家中唯一一家营收、净利双增的企业。但整体规模和两家龙头相比仍有差距。

上半年,中联重科公司实现营收240.75亿元,同比增长13.03%;归属于母公司净利润20.4亿元,同比增长18.9%。

起重机械是中联重科的主营业务,上半年收入达100.47亿元,这部分毛利率同比大幅提升了10.5个百分点。

中联重科表示,在“装备制造+互联网”、“产业+金融”总体战略的框架下,其正在加速工程机械、农业机械+智慧农业、中联新材三大板块发展与布局。

上半年,中联重科海外收入也得到成倍式增长,达83.72亿元,同比增幅为115.39%。

虽然海外市场成为上述企业提振业绩的“利器”,但也面临着下滑风险。

安信证券在8月末的研报中表示,2021年以来,工程机械企业海外收入规模显著扩大,一方面系海外需求复苏,本土供应链紧张,另一方面也反映出国产整机厂积极出海的主观动能。

该机构认为,展望未来,中国工程机械出口拓展的重心在壁垒更高、市场规模更大、需求相对景气的欧美市场,高基数背景下,出口增速或放缓。

截至8月31日收盘,上述三家工程机械龙头股价均上涨。其中,中联重科上涨2.38%,收于6.46元,总市值561亿元;徐工机械、三一重工分别微涨1.17%、0.13%,总市值分别约715亿元、1315亿元。

评论