文|第一财经商业数据中心 天南星

2023年,国产彩妆品牌在日本的布局继续加速。2月,花西子的线下快闪店活动在日本美妆线下集合店@cosme东京旗舰店中开展;4月,colorkey官宣日本偶像女子组合的成员齐藤渚为日本形象代言人,并展开了一系列品牌营销活动。

这些动作背后,是国产美妆品牌开始脱离单纯的“卖货”路径,意识到海外市场品牌力建设重要性的转变。当下,品牌全球化已然成为中国品牌经营战略中的重要环节,如何针对不同市场完成品牌在地化调整,或许国产美妆品牌在日本市场的“进阶”实践具备一定借鉴意义。

国产美妆品牌首站为何选日本?

近两年,在新消费浪潮中成长起来的彩妆品牌不约而同开启了出海的步伐,其布局路径中,日本成为了重要的目的地。2020 年,滋色通过入驻日本最大药妆连锁店松本清率先“闯日”,上线 1 年多,其日本全渠道销售额近百亿日元(约5亿人民币);2021年3月初,花西子正式入驻日本亚马逊,上线首日其同心锁口红一度进入日本亚马逊口红销售榜小时榜前三。此外,花知晓、菲鹿儿、INTO U等中国彩妆品牌也早已开始将日本作为重点市场深耕。

为什么是日本?除了同属东亚文化圈的地缘接近性外,CBNData认为背后还有多方面的动因。

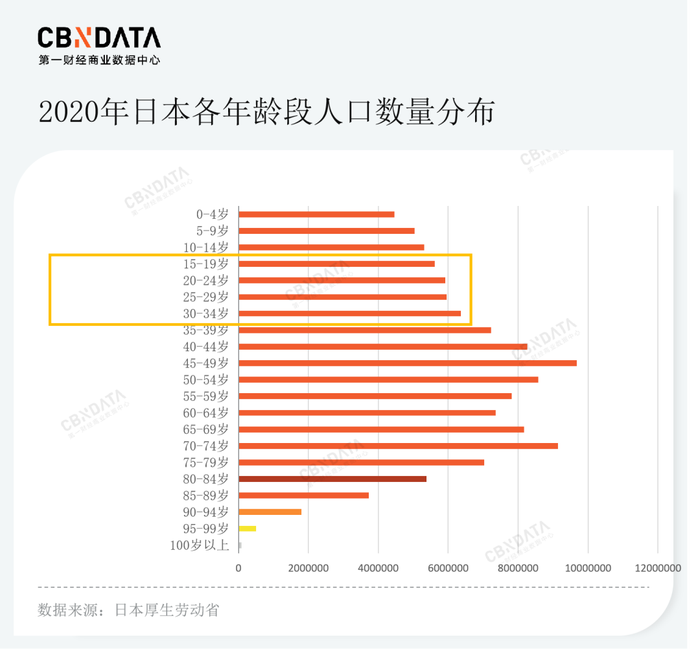

首先,从用户群体的角度来说,日本老龄化、少子化的问题导致了其消费人群结构出现两极分化,年轻群体作为与中老年相对的重要市场,有着同样值得关注的消费潜力。根据日本厚生劳动省2020统计的人口数据,日本15-34岁之间的人口超过2300万,占日本总人口近20%。在最新一波新消费浪潮中成长起来的中国消费品牌,恰巧在把握年轻人群的需求方面具备优势。

此外,日本信息流平台独角兽 SmartNews的跨境业务负责人黄浩辰曾在接受雨果跨境的采访中表示,年轻群体可以作为快速变现市场,对消费品质有所需求、购买力强且愿意尝试新品牌的日本年轻群体为国产品牌,尤其是服装、美妆、时尚等品类提供了用户基础。

其次,日本作为一个存量市场,其体量足够大。根据欧睿公布的数据,2021年,日本是全球第三大化妆品消费国,市场体量仅次于中国。根据日本富士株式会社2022年发布的《化妆品营销要览2022总括编》,日本化妆品市场接近3兆日元(约人民币1550亿)。虽然整体增量有限,但在电商板块有着一定发展前景。

根据Facebook与Kantar在2021年发布的《制胜日本电商市场白皮书》,从2015年到2020年,日本市场美妆和个护电商复合年增长率达9.4%,位列倒数第三位,而从2020-2025年,美妆和个护电商复合年增长率预计将达到10%,从倒数第三跃升到第二,也可预见美妆品类在日本电商市场具有机会。

图片来源:Facebook、Kantar 《制胜日本电商市场白皮书》

最后,操刀花西子、colorkey、花知晓等品牌出海日本的综合服务商MoldBreaking摩柯(以下简称:摩柯)创始人&CEO郭兮若认为,日本成熟的商业业态至少可以在两方面赋能中国品牌。一方面,激烈竞争下培育出的日本消费者是品牌天然的“测试池”,能够被日本消费者选择的产品,在其他市场获得成功的可能性更高,这也是宝洁集团长期以来将日本作为新品首发地的原因。另一方面,在高电商渗透率成长起来的中国品牌,缺失全渠道布局的战略基因,“日本市场足够成熟,如果中国品牌能把日本‘啃下来’,向上可以触达欧美等同样发达的市场,向下也可以兼容诸如东南亚这类相对欠成熟的市场”。郭兮若表示。

从产品出海到品牌出海,品牌理念、选品、定价的再定位

回顾国产美妆的日本出海史,大致可以划分出两个明显阶段。2020年之前以滋色、菲鹿儿为代表的品牌主要走“产品出海”路线,通过渠道铺货完成出海布局。例如滋色在早期以“埃及16色眼影盘”“彩色睫毛膏”等爆款产品开局,高密度覆盖亚马逊、Shopee、Lazada、速卖通等国际性电商平台,并与当地主流实体店实现深度合作。据南方网报道,截至2021年底,滋色日本线下全渠道销售覆盖面计划达7000家。

2020年后,中国品牌开始大规模进入日本市场,彩妆品牌成为了打头阵选手。仔细观察,其出海策略也开始有所转向,其中花西子、花知晓、colorkey等品牌开始重视品牌文化与理念的在地化建设。例如花知晓选择在在亚洲范围内有影响力的偶像成员宮脇咲良作为亚品牌大使,并在东京的核心地段上线户外广告;colorkey更是针对日本市场,重新进行了品牌定位。

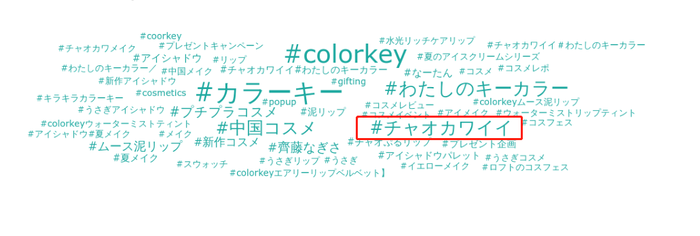

在国内市场,colorkey定位为“甜酷”,而在“可爱”文化盛行的日本,colorkey将自己打造为“超可爱风”风格,并通过选择可爱风格的日本形象代言人、可爱风视觉等方式,强化其在日本市场的全新品牌心智。

图片说明:左图为colorkey全球代言人迪丽热巴,右图为日本市场形象代言人齐藤渚

OneSight营销云后台监测数据显示,过去一年,colorkey的日本官方Instagram上,#チャオカワイイ# (超卡哇伊)是除了品牌名之外提及频次最高的话题词,超过一半的贴文带上了该话题。

数据来源:OneSight营销云,数据周期:2022.08-2023.08

摩柯告诉CBNData,除了品牌定位,针对目标市场重新选品也至关重要。对于国产品牌而言,出海涉及到国际物流、仓储管理等诸多环节,不合适的选品不仅有可能产生积压风险,增加经营成本,也会对品牌形象有所伤害。

为了选出匹配日本市场的产品,摩柯会通过多个不同渠道来进行综合决策。首先,通过自有的达人池进行测评,收集相关反馈;其次,与Lemon8等潮流社区平台进行战略合作,基于平台数据进行精准决策;最后,来自渠道商的意见同样重要,“我们与大约四五家大型分销渠道商建立了长期合作,在帮助品牌落地到整个线下渠道中,他们也会根据自身的渠道经验参与到选品中。”摩柯表示。正是通过上述选品流程,摩柯最终从colorkey50个SKU里面选择了4个SKU做市场落地,其中唇泥、唇露这类在日本市场还算较为小众的品类,成为了品牌的主打产品。

图片来源:MoldBreaking摩柯向CBNData提供,图片说明:colorkey在日本市场主推的4个SKU

选品环节后,品牌还需要针对日本市场重新定价。普遍而言,中国品牌出海日本的价格是按照国内价格1.2-1.5倍制定,但也需要考虑到日本市场的具体情况。摩柯透露,除了本土品牌,国内品牌还需要与价格体系已经非常成熟的韩系品牌竞争,因此会建议部分在国内价格本身就较高的品牌进行价格平移,这样在同一个价格带之间才有可能保证竞争优势。

社媒营销与传统营销并行,全面布局消费者的种草触点

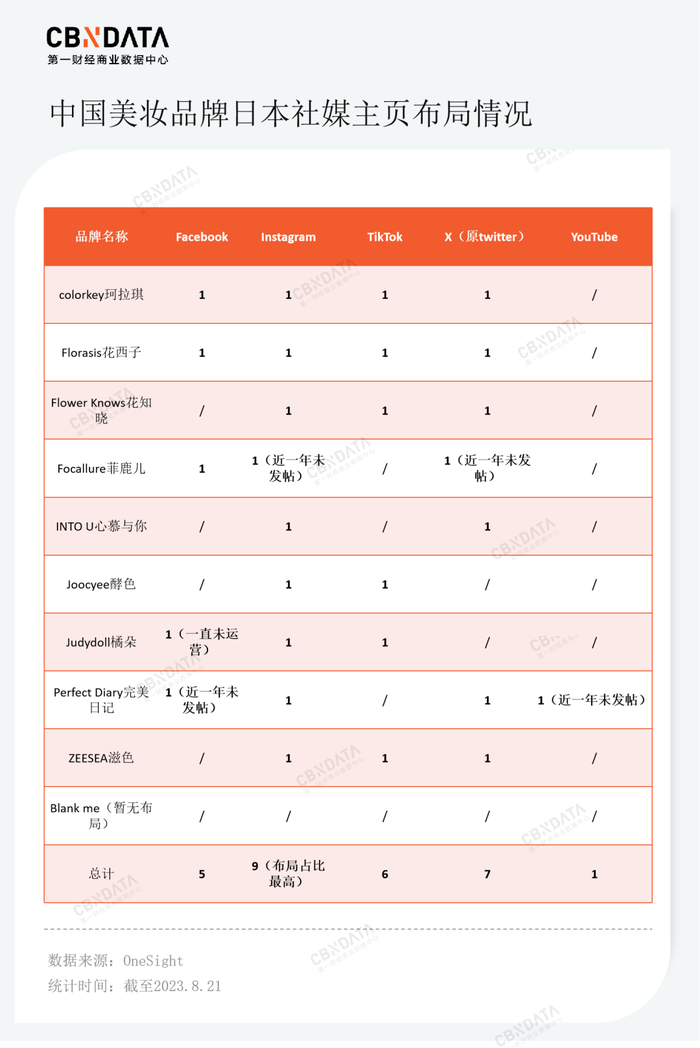

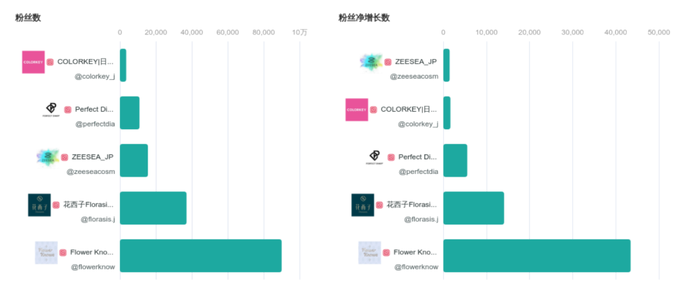

国内品牌驾轻就熟的社交媒体营销、达人种草等方式也是品牌出海的重要营销手段。出海品牌数据营销技术服务商OneSight观察到,中国美妆品牌在日本社媒的布局主要集中在Instagram、Twitter、TikTok三大平台,其中Instagram几乎是品牌首选平台。

在Instagram平台,花知晓、花西子、滋色是日本市场粉丝数TOP3的国产美妆品牌,完美日记、colorkey则在近一年内显现出不错的粉丝增长趋势。

数据来源:OneSight营销云,数据统计周期:2022.08-2023.08

不同的社交平台承载着不同的营销功能,YouTube适合长视频深度内容讲述品牌故事,TikTok主打短视频兴趣种草,Twitter适合与KOC直接沟通,Instagram则主打品牌品宣。CBNData观察发现,国货彩妆品牌的Instagram官方账号尤为注重视觉效果,以色彩明亮、风格统一的图文内容为主,主要发布产品展示、妆容展示、KOL美妆展示、美妆教程、抽奖、活动预告等信息。

除了有针对性地帮助品牌布局这些已经有不错用户基础的社交媒体外,品牌也需要关注Lemon8这样的新兴平台。2022年3月,被称为海外版小红书的Lemon8在日本累计下载量突破100万。郭兮若认为,虽然目前Lemon8在日本的体量和认知度仍有较大的提升空间,但在当下阶段介入也有利于品牌获得早期流量红利。

品牌自身的账号运营之外,海外KOL种草也是社交媒体营销中的重要一环。纽约时报曾采访过一个生活博主,对方收到邀请其成为Lemon8时尚板块的首发KOL博主的邮件后表示,邮件文笔稍微有点缺乏“人情味”,且要求较高,以往她收到寻求合作或沟通合作要求时,品牌会提前询问其是否对该项目感兴趣。这一案例反映了国内外KOL营销的巨大差异。

郭兮若称,海外红人的自主权比较高,而且一般海外KOL一个月接超过6条广告可能就会受到粉丝诟病,“如果他们并不认可某品牌,便会直接拒绝。”此前国内出海营销科技服务商钛动科技也曾向CBNData表达过类似观点,海外KOL对品牌本身的认可是合作的前提,合作更像是一种KOL和品牌的交互。

这背后也反映成熟市场培育出的消费者往往有着更为理性的消费习惯,国内市场盛行的明星营销、KOL种草等单一形式的营销影响有限。就日本而言,传统的电视广告、杂志、户外等形式仍然具有较大影响力。

例如,花知晓在日本就曾与日本老字号女性流行情报志《ViVi》合作,开展买杂志送小样的活动,赠送出10万份小样;花西子也曾通过London Bus在东京的几大热门商圈进行巡游。对于品牌而言,这些传统渠道的营销形式不仅是为了触达本地消费者,更是向各类渠道商展现出其将深耕该市场的决心。

有所取舍的渠道布局战略,国货品牌仍需补足“服务”功课

产品、营销之外,决定出海成败最重要的因素便是渠道。经过数十年的发展,日本已经形成了独特且稳定的渠道网络。整体来看,日本城市群密集,连锁化率高,渠道集中且迭代慢。华创证券数据显示,日本紧邻的三大都市圈覆盖本国 1/2 人口,2公里以内密布的便利店/药妆店/超市百货可以承接基本需求。另一方面,商社&经连会等组织的存在,使得日本线下渠道本身集中度高。

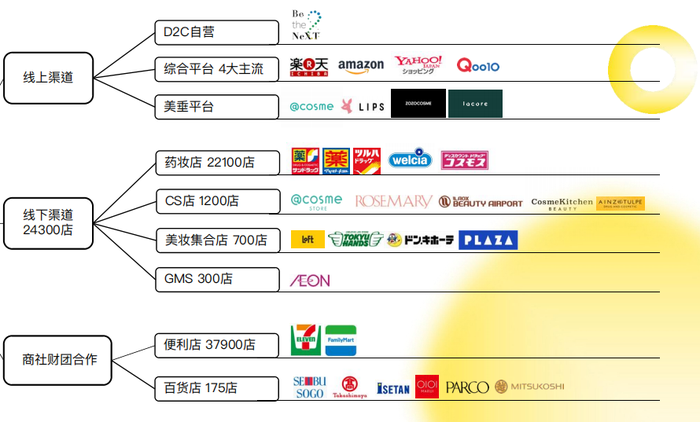

单论美妆消费,日本线上渠道主要分为品牌独立站、综合电商平台(乐天、亚马逊等)以及美妆垂类电商(@cosme、LIPS等)。日本化妆品产业的线下渠道具有多样性,分为药妆/百货店/美妆集合店/CS/GMS 等。

图片来源:MoldBreaking摩柯向CBNData提供

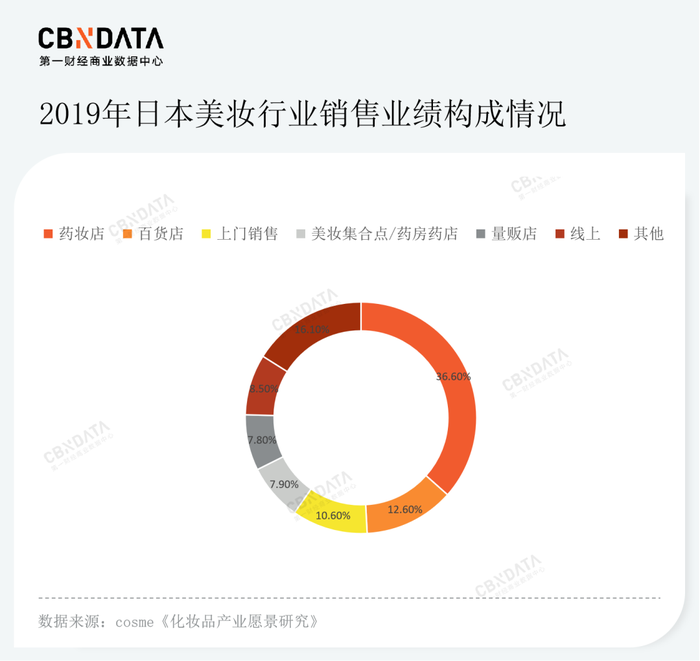

从2019 年各渠道销售业绩来看,药妆店是美妆销售最高的渠道,其次是百货店(12.6%)、上门销售(类似国内地推形式)(10.6%)、线上销售(包含品牌独立站和第三方电商平台)(8.5%)、美妆集合店/药房药店(7.9%)、量贩店(7.8%),线下仍然是日本美妆消费的主流渠道。

与其他市场一样,这些渠道的布局大多依赖分销商,但由于日本特殊的财团经济制度,渠道资源的集中程度尤为鲜明。郭兮若透露,上述主要的线下渠道可以通过ARATA 、井田、 POLITE、大山4家分销代理机构实现触达,便利店渠道则掌握在三井物产、三菱商事、伊藤忠商事三大阵营手中。因此,对于中国品牌而言,寻找到合适的渠道合作伙伴是渠道布局的关键。此前就有中国品牌出现过因为同时与两家分销商合作,渠道资源重复而导致铺设纠纷的案例。

值得一提的是,即便可以触达到所有渠道,摩柯认为国产品牌还是应该根据自身的定位有所取舍,精细化运营某些渠道比广泛铺设更有价值。“比如刚开始全面进入日本市场的colorkey,我们建议去布局唐吉诃德这类平价连锁渠道,先去接近核心的年轻人群,可能后期会考虑精品渠道和药妆渠道,走高端定位的花西子则会以百货高端渠道为主,还是瞄准其核心的中高端用户为先”,摩柯告诉CBNData。

不过,郭兮若认为,在线下渠道的经营方面,国产品牌也有不少功课需要补足。例如,日本线下渠道的BA体系与细致服务是当地消费者更乐于线下消费的重要原因,目前中国品牌尚未充分意识到服务价值所在,在线下渠道的经营仍属早期阶段。

从早期的滋色、菲鹿儿,到如今的花西子、colorkey,国产美妆品牌出海日本已经逐渐在市场份额和品牌心智上有所收获。瞄准年轻人的产品与社交营销玩法在日本市场同样奏效,但同时,之于国产品牌而言,出海是涉及到产品、供应链、渠道管理、营销等一系列环节的全方位战略。了解当地市场与深入本地用户,并进行品牌的本土化调整显然已经不止是品牌故事中的漂亮说辞,而是要落地为切实有效的出海方法论。

在这之中,CBNData认为品牌文化的重要性不可小觑。外界常常将“中国妆”在日本社交网络的爆火视为国产美妆品牌出海日本的契机之一,这也侧面反映出品牌文化属性的重要性。郭兮若表示,正如韩国娱乐产业的成功带动了其各行各业在全球的蓬勃发展,中国国潮文化的流行,也让越来越多的中国美妆找到具有共性的中国品牌价值,未来也有可能形成与韩流对抗的中国文化输出。可见,当出海成为品牌的全球化战略,性价比产品、平台流量扶持固然可以收获短期红利,但能引起本土消费者共鸣的品牌文化与差异化打法或许才是出海的制胜关键。

评论