文 | 子弹财经 段楠楠

编辑 | 冯羽

前几年CXO(医药外包)企业有多风光,2022年就有多落寞。

2022年以前,由于机构抱团医药股,加上国家大力支持创新药企发展,CXO企业在资本市场风头一时无两。

以CXO龙头药明康德为例,自2018年上市一直到2021年7月,公司股价累计涨幅接近2000%,其余CXO企业也不遑多让,股价均出现不同程度暴涨。

但在2022年,CXO企业股价均大幅下跌,以CXO龙头药明康德为例,截至2023年9月1日,药明康德股价报收80.16元/股,较2021年7月创下的历史最高点171.08元/股跌幅超过52%。

药明康德股价暴跌固然有前期资本疯狂炒作后资本退潮的因素,但更多的还是药明康德股东一轮又一轮的巨额减持,公司自身经营面临众多不确定性以及业绩增速下滑带来的影响。

药明康德是如何跌落神坛的?

1、在手订单下滑,收入增速创十年新低

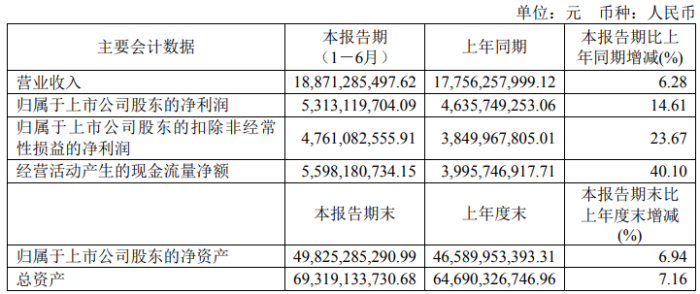

2023年8月1日,药明康德披露了2023年半年报。数据显示,2023年上半年,药明康德实现营收188.71亿元,同比增长6.28%,归母净利润为53.13亿元,同比增长14.16%。公司营收增速创下近10年来新低。

(图 / 药明康德2023年半年报)

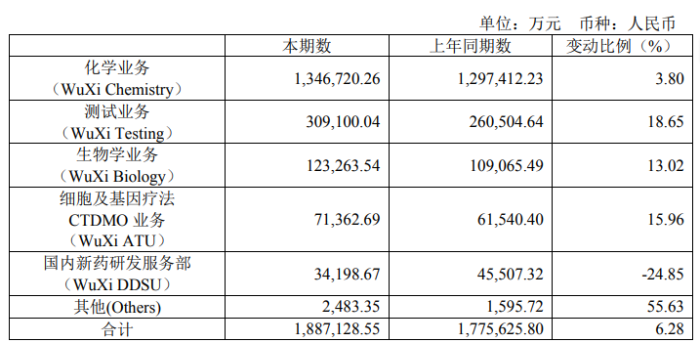

从收入来看,药明康德营收分为五部分,分别为化学业务、测试业务、生物学业务、细胞及基因疗法以及国内新药研发服务部。

(图 / 药明康德2023年半年报)

其中化学业务为公司核心业务,2023年上半年药明康德化学业务实现营收134.67亿元,同比增长3.80%,占公司营收比例高达71.36%。化学业务增速下滑是公司营收增速放缓的核心原因。

2022年全球疫情肆虐,各大药企为了尽快推出特效药,纷纷加大对新冠商业化项目研发资金投入。

随着药企新冠商业化项目订单持续追加,药明康德新冠商业化项目订单出现爆发式增长。

数据显示,2022年药明康德化学业务实现营收288.50亿元,较2021年增长104.80%。在化学业务爆发式增长带动下,2022年药明康德营收和净利润均出现70%以上增长。

随着全球疫情趋于平稳,药明康德化学业务中新冠商业化项目出现下滑,这也导致药明康德化学业务营收增速大幅放缓。

不过剔除新冠商业化项目,2023上半年药明康德常规化学业务增速为36.1%。公司整体营收剔除新冠商业化项目同比增长27.9%。

即便公司常规项目收入仍维持不错的增长态势,但也出现增速下滑。数据显示,2022年全年,药明康德剔除新冠商业化项目带来的收入增速超过30%,2019年则为33.87%。

除收入增速下滑外,公司新增客户数量以及在手订单情况也不容乐观。数据显示,2023年上半年,药明康德新增客户数量超过600家,2022年同期药明康德新增客户数量超过650家。

在手订单方面,2023年上半年药明康德在手订单为338.95亿元,同比下降3.53%,剔除新冠影响后在手订单同比增长25%。

虽然公司常规订单仍在持续增长,但与前几年相比,增速明显放缓。数据显示2019年和2020年药明康德在手订单增速分别为52.98%、33.24%,2023年上半年药明康德剔除新冠影响后在手订单增速仍不及疫情前。

从常规收入增速、新增客户数量以及在手订单来看,药明康德无疑正在遭遇成长瓶颈。

2、国内创新药遇冷,公司遭裁员

药明康德扩张受阻,一方面由于新冠商业化项目订单减少,另外一方面也跟国内创新药不景气有关。

过去几年,由于集采对仿制药药企经营产生极大冲击,不少仿制药业绩遭遇滑铁卢。仿制药企将目光投向创新药领域。

根据平安证券披露的数据,2022年,中国创新药市场规模为1.15万亿元,同比增长12%,2018至2022年,国内创新药年复合增长率为8%。

作为医药行业的“卖铲人”,在国内创新药大发展的背景下,以药明康德为代表的CXO企业挣得盆满钵满。某业内人士表示,在国内创新药爆发初期,不少药企甚至不需要知道研究方向,以药明康德为代表的CXO企业就帮你做了。

但与之前的意气风发相比,2022年以后,国内创新药行业开始风云突变。不少药企减少对创新药研发投入,财大气粗的“金主”少了,交给CXO企业的试验项目自然变少,药物创新越来越精细化,研发终止也成为家常便饭。

行业遇冷,加上二级市场创新药企股价持续大跌,让投资机构对创新药企投资变得更加谨慎。

数据显示,2022年国内创新药领域投融资事件为413起,同比下降33%,投融资总额为889亿元,同比减少52%。进入2023年,国内创新药企融资金额进一步下降,以2023年5月为例,国内创新药融资金额仅为29.6亿元,环比下降40.20%,同比下降14.94%。

从国内市场看,近两年创新药市场收缩一定程度上对CXO企业国内业务造成压力,这点对于药明康德也不例外。数据显示,2023年上半年,药明康德来自中国客户收入为32.3亿元,仅同比增长6%。

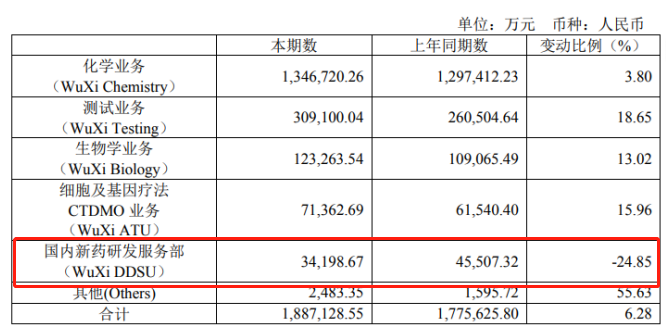

同期,公司来自美国、欧洲业务分别增长42%和19%。由于行业遇冷,药明康德国内新药研发服务部业务收入大幅下滑,2023年上半年,药明康德该业务仅实现营收3.42亿元,同比下滑24.85%,该业务也成为公司营收唯一下滑的业务。

(图 / 药明康德2023年半年报)

由于国内创新药行业遇冷,不少CXO企业都开始裁员,一位知名猎头对媒体表示,头部企业都在裁员,以国内订单为主的中小型企业则更加困难,给员工发工资都变得十分困难,迫于生存压力,不少企业开始大规模裁员。

作为大型CXO企业,前几年由于国内创新药市场火爆,药明康德在临港建立了主做细胞及基因疗法业务的临港基地。

但在2023年3月28日,药明康德突然将临港基地关闭,并称基地业务调整涉及50名员工。满打满算,这个基地的运营时间也不过一年半。

从药明康德2023年半年报来看,仅2023年上半年公司亚洲员工较上年年末就减少了近3000人,虽然药明康德并未明确解释原因,但与国内创新药行业遇冷必然分不开。药明康德临港生产基地的关闭,也让国内创新药行业倍感挫败。

3、减持金额超300亿,“医药女神”跌成菜场大妈

如果说业绩增速放缓,国内创新药业务下滑是药明康德股价下跌的根本原因,那股东疯狂减持则是压死药明康德的最后一根稻草。

2018年药明康德正式登陆A股,由于公司所处行业在A股的“稀缺性”,一上市药明康德便收获16个涨停。

2019年4月30日,药明康德迎来上市后首次股份解禁,随后在2019年5月1日,药明康德股东Glorious Moonlight Limited、ABG-WX Holding (HK) Limited、上海金药投资管理有限公司等多名股东公布减持计划。

紧接着3个月后,药明康德再度公告称,Glorious Moonlight Limited等7名股东,拟减持不超过1.76亿股。

东财Choice数据显示,仅在2019年5月至11月,药明康德7名股东合计减持21次,减持股数高达1.61亿股,以当时药明康德股价计算,减持金额接近130亿元。

东财Choice数据显示,从2019年至今药明康德股东合计减持超300亿元。在此过程中,公司实际控制人李革以及一众高管也频繁减持。从2020年至今药明康德高管累计减持金额超过7700万元。

而公司实际控制人李革、赵宁夫妇也频繁减持公司股份。药明康德IPO前,两人有股权关联的WuXi AppTec (BVI) Inc为药明康德大股东之一,由于不断减持,截至目前WuXi AppTec (BVI) Inc彻底消失在公司的前十大股东行列。

有意思的是,药明康德股东还曾因为违规减持被证监会处罚。2021年5月14日至6月7日,上海瀛翊累计减持28.94亿元。但上海瀛翊作为委托投票方在IPO时就有关于减持的承诺,但在减持时药明康德并未提前15个交易日公告,披露上海瀛翊相关减持计划。

对此,药明康德也收到了证监会的《行政处罚事先告知书》,上海瀛翊因违规减持,被证监会责令改正、警告,并处以2亿元罚款。

药明康德股东频繁、巨额减持导致公司股价持续大跌,截至2023年9月1日,药明康德股价较最高点跌幅超过52%。公司股价暴跌导致一众机构投资者损失惨重,其中最知名的便是被市场称为“医药女神”的葛兰。

数据显示,截至2023年6月30日,葛兰旗下中欧医疗健康混合基金持有药明康德6356.95万股,为葛兰旗下基金第二大重仓股。在药明康德股价大跌影响下,中欧医疗健康混合基金单位净值从最高4.421跌至2023年8月31日的1.9436,累计跌幅超过56%。

由于基金净值连续大跌,葛兰也从基民口中的“医药女神”变成菜市场“葛大妈”。

从经营和市场来看,不论是国内创新药行业遭遇寒冬或者是股东连续减持,都不足以对药明康德形成较为严重的打击。

真正值得药明康德担忧的是,公司工程师红利正在快速消失。数据显示,2022年药明康德员工人均薪资为23.40万元,而2017年时,药明康德员工平均薪酬为14.68万元,短短5年时间内,药明康德人均薪资涨幅接近60%。

与别的医药企业不同,CXO企业作为医药行业的“卖铲人”,需要大量工程师进行研发,因此,控制人力成本是公司提升盈利能力的重要手段。

过去几年,由于中国人口红利快速释放,药明康德得以获得大量廉价工程师,药明康德因此被外界称为“制药界富士康”。

从员工人均薪酬来看,药明康德工程师红利正快速消失。加上地缘政治的影响,药明康德将部分研发基地迁入新加坡等发达国家,这也意味着药明康德人力成本将进一步上升。

面对国内创新药不景气、股东频繁减持、工程师红利消失等不利因素,药明康德未来如何破局,子弹财经将持续保持关注。

美编 | 倩倩

审核 | 颂文

评论