文|24潮

进入2023年,新能源汽车产业全面进入产能过剩时代,疯狂价格战已席卷整个新能源汽车产业。

这一切似乎都在预示着,产业残酷淘汰赛已经开始,大洗牌已经不可避免。

尤其是在当前全球经济下行或增速放缓的大背景下,“疯狂扩张与供需博弈,加速全球化与地方贸易保护冲突” 等等都在进一步加剧产业分化与洗牌进程。

首先看下游汽车产业趋势变化,根据中汽协会数据,7月汽车产销分别完成240.1万辆和238.7万辆,环比分别下降6.2%和9%,同比分别下降2.2%和1.4%。另据中国汽车流通协会发布的“中国汽车经销商库存预警指数调查” 显示,2023年7月中国汽车经销商库存预警指数为57.8%,同比上升3.4个百分点,环比上升3.8个百分点,库存预警指数位于荣枯线之上,汽车流通行业处在不景气区间。

「24潮团队」统计数据还发现:截止目前,在动力电池、正极材料、负极材料、电解液与锂电隔膜这5大细分产业链中,企业产能规划均远超2025年第三方研究机构对市场需求预测上限,目前很多核心产业链已隐现产能过剩风险与压力,未来三年内出现严重产能过剩已是大概率事件。

目前凶猛的价格战已席卷整个新能源汽车产业链。比如《电动汽车观察家》从业界人士获知的信息是,2023年初部分动力电池企业就开打价格战,到年中,价格战更加激烈。磷酸铁锂未税动力电池报价已经低到5毛甚至5毛以下,三元则在6毛左右。对比2020年,当前的动力电池价格已经是历史最低水平。

此外,2023年上半年,受原材料价格剧烈波动、市场供需变化等因素影响,锂电池核心主材价格均出现不同程度下降。比如仅上半年碳酸锂价格就暴跌了40.04%,另据高工锂电统计,上半年正极材料、电解液价格降幅超35%,负极价格降幅超30%,湿法隔膜价格降幅超25%,干法隔膜价格降幅在5-8%。

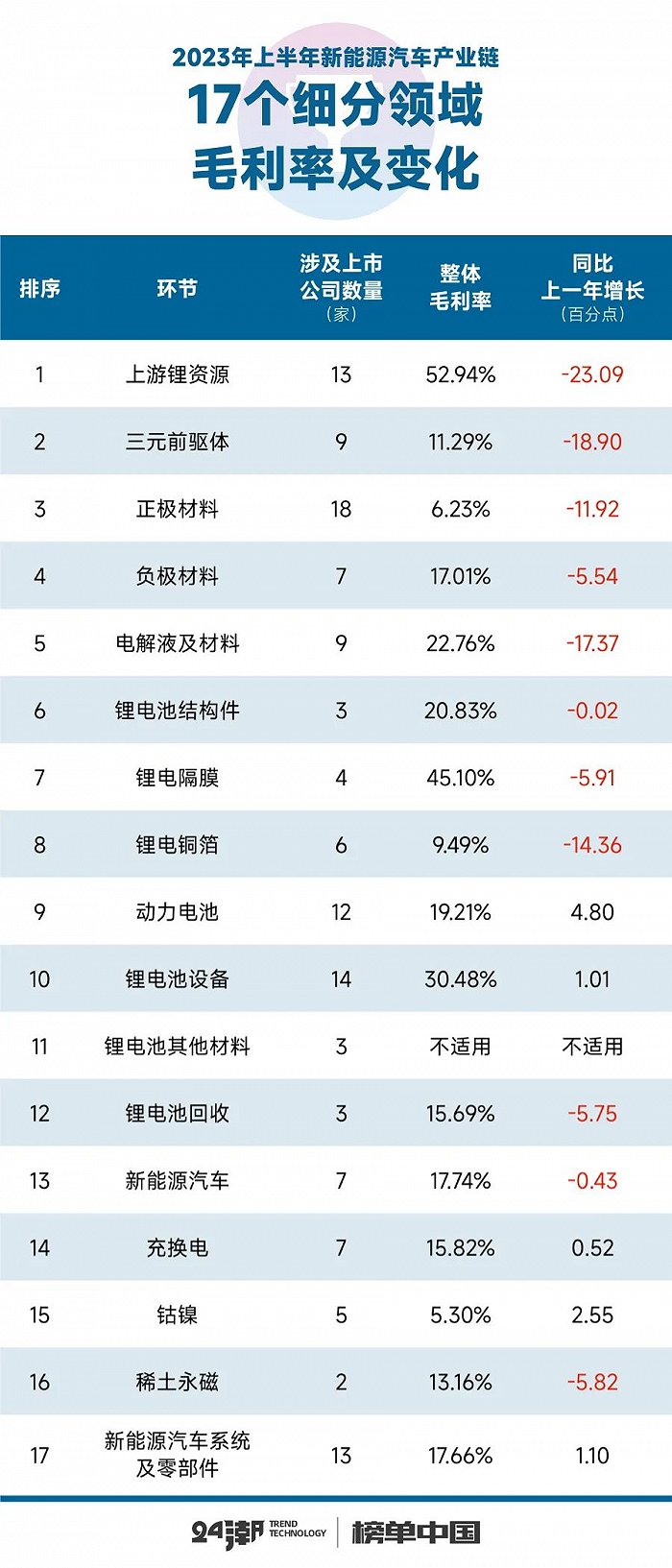

事实上,这一切已经在企业最新财报(2023年半年报)中有所体现。据「24潮团队」统计分析100多家新能源上市公司财报发现,2023年上半年整个新能源汽车产业中17个细分产业链合计创收约8268.72亿元,约同比增长了32.05%,整体仍保持强劲的增长趋势;但整体毛利率却同比下降了6.2个百分点至20.08%。

如今产业两极分化现象已是极为严重,比如24潮团队进一步分析发现,上半年在17个细分产业链中只有动力电池与新能源汽车营收增速在 “32.05%” 这一平均线水平以上,而9个细分产业链营收增速在10%以上,电解液、三元前驱体等6个细分产业链甚至出现负增长。

再看企业盈利成长性方面,上半年只有动力电池、钴镍、新能源汽车系统及零部件、锂电池设备与充换电等5个细分领域整体毛利率实现正增长,而其他12个细分领域毛利率近乎全部出现下降,下降最快的三个细分领域分别为上游锂资源-同比下降23.09个百分点,三元前驱体-下降18.9个百分点,电解液及材料-下降17.37个百分点。

事实证明,在价格战争狂潮下,几乎没有赢家,即便是产业龙头也可能遭遇严重冲击。比如电解液龙头天赐材料上半年 “电解液” 业务不仅收入同比下降23.37%,毛利率也下降14.2个百分点;锂电隔膜龙头恩捷股份的 “隔膜” 收入也同比下降5.27%,毛利率下降7.06个百分点;锂电铝箔龙头鼎盛新材核心业务收入同比下降21.91%;负极材料龙头贝特瑞 “负极材料” 业务收入同比下降了0.50%,毛利率同比下降了2.36个百分点;三元前驱体龙头中伟股份上半年 “三元前驱体” 收入同比下降3.64%;正极材料龙头湖南裕能的 “正极材料” 业务毛利率也同比下降9.25个百分点,等等。

整个上半年,在100多家上市公司中,只有天齐锂业、比亚迪、宁德时代、亿纬锂能、先导智能等少数几家龙头企业实现了营收与毛利率双增长。

进入8月份,新一轮价格战凶猛而至。

据24潮团队不完全统计,截至目前,至少有12家车企宣布了降价/优惠促销活动,参战方几乎涵盖新能源汽车江湖所有主力玩家。最疯狂的是特斯拉,在过去半个月时间就发动了3次价格战。最近的一次是9月1日,特斯拉ModelS/X车型官宣降价,下调幅度高达11万元-22万元。

同一天,小鹏汽车官方也发布P7i优惠政策:即日起至9月30日,小鹏汽车针对全新P7i全系车型开启限时购车优惠政策。消费者购车可任选24期0息或10000元尾款减免优惠购车方案,同时价值6000元的丹拿Confidence系列原装音响免费升级。换算下来,全新P7i四款车型优惠力度最高可省2.4万元。

如上文所说目前 “动力电池价格近乎已降至历史最低水平”,早在7月初,就有媒体报道称,宁德时代要求正极材料厂以市价的9-9.5折(不同类型正极材料厂的折扣要求稍有差别)与其结算碳酸锂价格。

综合最新产业趋势及变化看,笔者认为,未来新能源汽车产业链博弈与分化很可能将进一步加剧。未来我们将对产业数据持续进行跟踪分析,也欢迎读者朋友进一步留言探讨,甚至供稿。(注:本文仅供参考,不构成投资建议)

附录:各产业链销售收入及毛利率变化

评论