文|第一新声 杨欢

编辑|也行

随着数字化时代的到来,全球云计算市场正如同涨潮般奔腾汹涌,已然进行到了下半场。

暗流之下,波诡云谲。在当前的中国云计算市场,尤其是公有云市场,“马太效应”正在发挥作用,市场份额正向巨头集中。如此背景下,中国第三方独立云厂商的境况并不乐观。

这一现实足以从七牛云“缩水”赴港IPO事件得以体现。作为一个典型的独立云厂商,七牛云在中国云计算市场上演爆发式增长时被资本喂大,打造了一个创业型云厂商的励志故事。

然而,云计算市场野蛮增长神话已经破灭,巨头们率先陷入价格战的贴身肉搏,而“七牛云们”不但难以改变亏损常态,还面临着生存空间被压缩的局面。

云计算下半场,独立云们的出路在哪里?

01 集体陷入亏损泥淖,今年已有所收窄

云计算的上半场,是一片蓝海,独立云厂商在这期间曾享受过市场爆发带来的红利。

天眼查数据显示,自2011年成立以来,七牛云备受资本和机构青睐,相继获得了启明创投、宽带资本、上海张江、淘宝中国等多家知名机构的6轮融资。青云科技自2012年成立已获得多轮融资,背后的投资机构包括蓝驰创投、招商致远资本、光速光合、云九资本等。

除了在一级市场融资外,独立云厂商将触手伸向了二级市场。2020年,UCloud优刻得正式上市(登陆科创板),成国内公有云第一股;青云科技在2021年成功上市,成为国内混合云第一股;2022年金山云在港上市。

七牛云也不例外,其在2021年曾寻求在美国纳斯达克全球精选市场IPO,但于去年撤回上市申请,理由是彼时美国资本市场情况不利。谋求美股上市未果,七牛云今年直接转战港股IPO。

但根据其招股书显示,七牛云在过去两年呈现营收下滑,净利亏损状态。2021年,七牛云营收14.71亿元,净利亏损2.2亿元;2022年,七牛云录得营收11.47亿元,同比下滑22%,净利亏损2.13亿元。

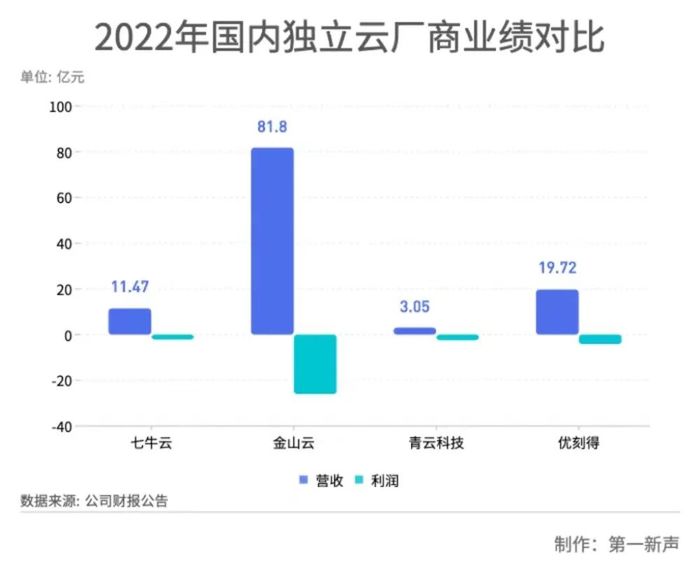

当然,七牛云连续两年亏损并非孤例,金山云、青云科技、UCloud优刻得等企业均在业绩上持续承受压力。

2019年至2021年,金山云营收规模从39.56亿元增长至90.61亿元,净利亏损则从11.11亿元扩大至15.92亿元。2022年全年营收负增长,全年营收81.80亿元,同比下降9.72%,亏损高达26亿元。2023年上半年营收37亿元,较上年同期的下降9.3%;上半年净亏损为11.07亿元,较上年同期收窄18.9%。

截至2023年上半年,青云科技也已经连续六年录得亏损。2020年、2021年、2022年,青云科技净利润分别为-1.63亿元、-2.83亿元、-2.44亿元。2023年1-6月,青云科技营收1.75亿元,同比增长11.39%;归母净利润为-8210.43万元,2022年同期为-1.54亿元,亏损状况有所好转。

另一独立云厂商UCloud优刻得同样连续亏损多年,2020年、2021年、2022年净利亏损额分别为3.43亿元、6.33亿元、4.13亿元。2023年上半年其营收7.39亿元,同比减少29.31%;亏损1.88亿元,较2022年同期减亏7190万元。

根据各家上半年的业绩来看,在2023年的“期中考试”里,似乎谁也没有交出满意的答卷。

当然,对于独立云们集体亏损的现象,需要辩证来看。因为在云计算行业,创业型厂商前期亏损是常态,这类厂商往往以高额亏损换取高速增长,将企业规模提上去,后期再以规模经济效益修复前期亏损。

青云科技市场总监王玉圆告诉第一新声:“我认为对于科创类企业来说,亏损是很正常的。这类企业都会有很长一段时间的亏损,然后才会带来价值,我个人对独立云企业的未来还是很看好的。”

另外也要注意到,从今年的业绩表现来看,独立云厂商亏损有所收窄,毛利也有所好转。

根据最新财报数据,2023年上半年金山云净亏损11.07亿元,较去年同期亏损的13.65亿元,有所收窄;今年毛利率达11.3%,创历史新高。此外,青云科技202年上半年综合毛利率达25.02%,相较2021年的4.28%,2022年的12.00%,呈倍数提升。UCloud优刻得今年上半年毛利率则上升到9.66%。

分析来看,独立云厂商亏损普遍有所收窄,一方面是企业对亏损业务进行了战略调整,刻意收缩了自身业务规模,着力增加高毛利业务规模,大力发展核心优势产品;另一方面则是依靠降低费用投入。

比如金山云已经连续多个季度通过压缩CDN业务的方式,对公有云营收提质减量,七牛云缩减了与硬件有关的业务规模,2022年通过裁员节流,营销和研发团队分别减少104名和78名人员,全体员工规模减小193名至438名,但成本压力依然高居不下,利润告负。

对于尚未登陆资本市场的七牛云来说,亏损或许也不致命,无法保持业绩的持续增长才是硬伤。因为要想继续受资本偏爱,前提是业绩增长要漂亮,这代表了企业的发展后劲十分够强。因此,此次IPO能否成功,对七牛云未来能否保持竞争力至关重要。

02 内卷加剧,打响价格战

“财务问题是独立云厂商面临的共同处境。”王玉圆谈到。

可以确定的是,云计算厂商投入周期长,普遍亏损、盈利难是行业基本现状。但造成这一现状的原因却是多方面的。

一是从大环境来看,中国云计算市场增速放缓,且尚处于一个不太成熟的阶段,大环境缺乏新的增量。尤其对于独立云厂商来说,“躺赚”的时代已经过去。

二是从行业来看,目前,中国云计算市场处于多方混战局面。

以电信天翼云、联通云、移动云为代表的电信企业孵化的“国资云”厂商近两年势头很猛,市场份额提升迅速,且拥有较强的话语权;以阿里云、腾讯云、百度云、华为云为代表的科技巨头孵化的云厂商,其理念、技术最先进,营收规模最大,在互联网、科技、零售等领域处于绝对地位。

另外,是以用友云、金蝶云、浪潮云等传统软硬件厂商转型而来的云厂商,但这类云厂商整体来看市场存在感也比较弱。

而以七牛云为代表的第三方独立云厂商,技术创新性较强,但企业规模和实力远不如“国资云”以及“互联网云”。

三是公有云收入下滑。

整体来看一下独立云厂商给出的亏损原因。七牛云招股书显示,报告期内企业营收支柱MPaaS 2022年营收锐减36%,该业务客单价减半,整体营收下滑,公司持续亏损。上半年金山云公有云服务同比减少13.36%,行业云服务同比减少1.70%。优刻得也指出,公司营收下滑原因在于公有云业务收入下降等。

青云科技在中报也坦言,“由于公有云行业规模效益突出,青云科技云服务业务在市场竞争中处于劣势地位,在规模、品牌等方面与行业领先企业均存在较大的差距,竞争压力较大。”

明明公有云市场在扩容,为何独立云厂商亏损症结均集中于此?

首先是场内分化十分明显。报告显示,在公有云IaaS市场中,阿里、华为、中国电信、腾讯以及AWS前五大厂商包揽了75%的市场份额,余下四分之一的市场属于其他中小云厂商。

与此同时,2022年以来,阿里云、腾讯云均将目光投向了传统行业,独立云厂商正面临互联网巨头的围堵。

其次更不幸的是,今年云计算的各个巨头掀起了价格战,使得第三方独立云厂商的生存环境雪上加霜。

今年,阿里云率先打出了最高降幅达50%的“第一枪”,之后腾讯云、移动云、京东云紧跟其后,一场你来我往的价格战就此打响,场内硝烟弥漫。

王玉圆表示:“今年的价格战在公有云市场打响,对以公有云市场为核心的云厂商会造成明显影响。因为公有云市场互联网客户居多,客户更看重性价比,因此降价、搞促销对客户来说就比较有吸引力。”

独立云厂商家底不如头部企业殷实,现金流实力更不是一个水平线,巨头们大幅降价,中小厂商几乎难以接招。更关键的是,为公有云服务消耗的成本还在增加,投入更高,但是利润相对较低,目前公有云市场毛利率普遍不到20%。综合作用下,独立云厂商的弱势一览无遗。

03 独立云的出路,公有云or混合云?

中国信通院发布的《云计算白皮书(2023年)》也显示,2022年我国云计算市场规模达4550亿元,同比增长40.91%。预计2025年我国云计算整体市场规模将超万亿元。

西南证券在研报中指出,全球及国内私有云、公有云及混合云市场规模均保持高速增长,随着“东数西算”工程全面启动,国家大力支持云计算的发展,云计算市场空间广阔。近年来互联网、交通、物流、金融、电信、政府等领域数据量激增,各行业开始采用云计算替代传统IT架构,云计算需求持续增加。

也就是说,云计算市场扩容是大趋势,那么独立云的出路在哪里?

一方面,行业人士的观点认为,尽管国内独立云厂商亏损都来自公有云业务,但在业内看来,公有云才是云厂商的未来。

首先从国外发展看,公有云增速和渗透率均超过私有云,当2025年左右,云计算覆盖整个IT基础设施时,公有云将开始逐渐替代私有云。其次从技术上来看,人工智能、物联网行业爆发催生对数据计算、存储的旺盛需求,这对公有云厂商是重大利好。公有云是基础云服务的终极形态。

另一方面,有业内人士认为混合云才是云厂商的出路。

Cisco发布的《2022 Global Hybrid Cloud Trends Report》显示,在全球混合云趋势调查中,82%的受访者目前使用混合多云架构来支撑其应用程序,并表示混合多云架构能够使组织实现更敏捷和高扩展性的开发环境,同时加速业务敏捷性和创新。当前,企业多使用混合云多云架构来满足在工作负载、应用程序开发、业务备份、灾难恢复等场景需求。

“从全球角度看,公有云绝对是未来。”王玉圆表达了同样的观点,但她也认为,“从国内市场发展来看,目前还不确定公有云是不是未来或主流。青云科技是‘公有云+私有云’共同推进,混合云更有利于我们的发展。目前‘两条腿’走路的优势已经体现出来,今年的价格战对我们没有太大影响,我们的私有云业务相对稳定。”

青云科技副总裁沈鸥曾描述了一个典型的混合云场景:传统的业务系统可以继续运行在物理基础设施上,新业务系统包括互联网业务,全部放在私有云和公有云上。在这个混合云的场景中,整个系统的建设周期、建设运维成本与传统相比实现了大幅优化。

第一新声观察到,就连国际三大公有云厂商,包括AWS、微软和谷歌都推出了自己的混合云解决方案,其中人们耳熟能详的有AWS Outposts、微软AzureStack等。

目前,我国传统企业依然处于数字化转型阶段,信息化建设并未完善,而受制于产业结构所限,国内云厂商要摆脱单一的价格战,转向更高层次的品牌和服务竞争,对第三方独立云厂商而言,既然难以跟上头部云们的规模,那就要通过差异化策略提升服务价值。

“每个厂商都不能过度依赖大客户,还是要走差异化,不同的路线,不同的市场,针对不同的客户,制定不同的目标。”王玉圆认为,独立云厂商正确的战略是以标准化产品路线为主,在合理范围内,针对大客户的需求,进行定制化服务。因为一直走定制化路线,会造成企业的成本越来越高。

此外,从目前的行业趋势以及独立云厂商的战略布局来看,很显然AI大模型、算力市场已经拉开序幕。前有ChatGPT火爆全球,后有主打AI大模型和“智能”云的百度云,在一季度收入增长了8%的迅猛。布局AI大模型市场,将涉及到更多细分领域,这正是独立云厂商应该思考的纵向深入的角度。

下一个市场主流已经诞生,就看独立云们谁能抢占先机。

评论