文|阿尔法工场

随着基金中报披露完毕,顶流基金经理们的持仓变动随即浮出水面。在主动权益基金表现黯然的背景下,再来细读基金中报可谓是别有一番滋味。

越来越多的道歉、致歉等词汇充实于基金报告中,类似“赛道投资”这样曾经高频出现的词汇已消失不见。

赛道投资作为一种投资方式,诞生之初更多是为了满足投资者对特定行业或主题的配置需求。但当这种方式被发现可用来释放更大的业绩弹性和博取短期排名时,却成为追逐名利的工具。

在赛道投资火热的那些年,或多或少都能找到打法极致的基金经理,有的人甚至堪称某个行业的代言人。而随着热门赛道相继出现断崖式下跌,那些曾经豪赌赛道的基金产品也因业绩一落千丈饱受基民诟病。

01 “站在山顶的资本”

提起“鹏华创新未来”这只基金,相信很多基民都颇为熟悉。

2020年国庆前一周,鹏华在内的5家基金公司旗下创新未来基金集体开售。彼时,作为“独家总经销”的蚂蚁财富格外卖力,营销广告铺满电梯写字楼,不间断的直播更是卷得大家周末无休。基金经理们也是积极参与自购,将营销效果拉满。

9月25日凌晨开售仅2分钟,5只基金便合计卖出了10亿元。短短几个交易日,5只基金600亿规模销售一空,持有人户数多达1360万。

但与当初声势浩大的发行场面形成反差的是,5只基金在过去三年时间里均录得负收益,未能给投资者带来预期中的回报。

当然,业绩“拉胯”一定程度上有市场的原因,但5只基金首尾业绩相差悬殊,则说明原因不单单来自于市场,基金经理投资能力、投资风格,甚至是对于市场节奏的把握都是重要的影响因素,比如“鹏华创新未来”,自成立以来几乎每次调仓都买在高点,导致其成为净值下跌最多的基金。

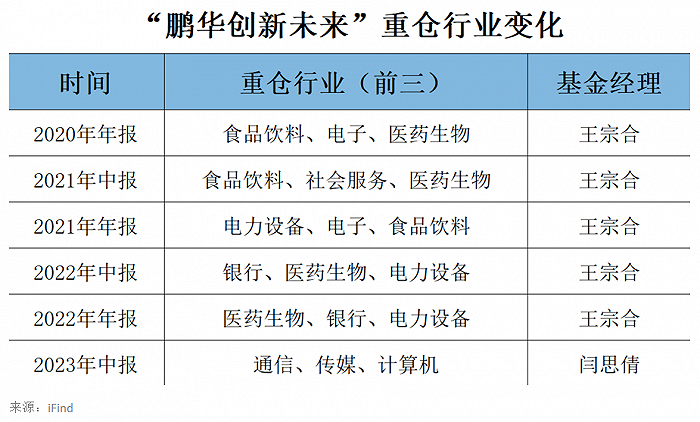

从该基金成立以来的重仓行业变化来看,早期以消费、医药行业为主,2021年下半年开始切换至新能源、光伏、半导体等高景气赛道,不仅没有避开消费、医药行业的调整,积极拥抱赛道股的操作更是让基金在高位“站岗”。

进入2022年后,基金再次调整战略,重点布局了银行、医药生物、电力设备三个板块,配置上更趋于均衡。而这一系列操作,均出自首任基金经理王宗合的手笔。

在做基金经理之前,王宗合在买方做了多年的行业研究员,先后从事过食品饮料、商业零售、农林牧渔、纺织服装、汽车等行业的研究。2010年末,他出任“鹏华消费优选”基金经理,开启全新的职业生涯。但此后数年一直不温不火,直到后来重仓白酒股,与张坤、萧楠、刘彦春合称为“四大酒庄”,才被广大基民所熟知。

2023年,随着王宗合的卸任,“电车女神”闫思倩接手“鹏华创新未来”。

本以为依靠着新能源投资名声大噪的她,会继续深耕新能源并出作一番成绩,但谁也没有想到,她却在二季度重点布局了AI。

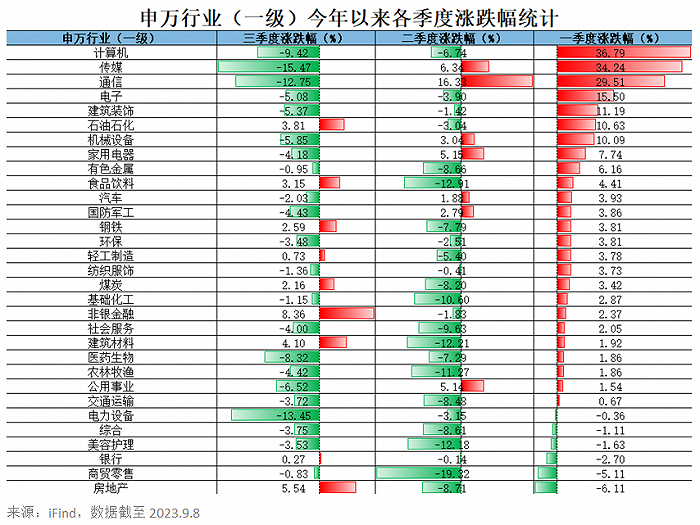

作为一季度最强的赛道,AI的表现可谓一骑绝尘,计算机、传媒、通信等板块涨幅遥遥领先,尽管二季度遭遇震荡,通信、传媒两个板块还是表现出较强的韧性,而“鹏华创新未来”也正是在这一时期选择了重仓AI。但从三季度的表现来看,AI整体表现并不理想。如果“鹏华创新未来”的重仓行业没能在三季度及时做出调整,恐怕将又一次买在高点上。

时至今日,“鹏华创新未来”的净值还在不断创出新低,鹏华将如何破解这一困局仍是未定之天。

02 转型机遇还是转型困境?

同样“追高”AI的,还有“宏利转型机遇”这只基金。

在今年5月新能源板块反弹之时,一直主投新能源的“宏利转型机遇”却遭遇净值接连下跌的尴尬境遇,有网友因此怀疑该基金“抛弃新能源,转而拥抱AI”。从后来披露的基金中报中,也确实印证了这一点。

根据基金中报显示,以计算机、电子、通信为代表的AI板块,在“宏利转型机遇”中的占比已接近8成,曾经一直重仓的电力设备板块仅剩不到1成。

“宏利转型机遇”作为一只曾经的“迷你基”,在过去很长一段时间都处于无人问津的状态。2017年末接手该基金的王鹏,也并不为市场所熟知。

2021年之前市场上鲜有王鹏的声音,直到后来依靠高景气度打法,重仓彼时崛起的新能源板块,“宏利转型机遇”业绩逐渐好转,公司开启“造神计划”,王鹏才被捧上“神位”。

虎年的第一个交易日,公司微信公众号中一篇名为《开端:用循环的方式审视泰达宏利王鹏》的文章颇为“吸睛”。即便是被排到了三条的位置,其阅读量还是碾压头条。

文中先是提到,无限流小说是虚拟的,但是有的基金经理却能够开启无限流玩家视角,他精准捕捉市场动向,擅于把握全市场投资机会,回顾其过去持仓,我等惊呼,“他怕不是已经进入循环了吧?”他就是泰达宏利王鹏,一个押注新能源而一战成名的基金经理,但实际上,他已经在景气行业轮动了很久。

文章然后又细数王鹏过去三年把握的行业轮动机会,“股神”王鹏高大形象仿佛就伫立在投资者面前。

然而,随着新能源板块由盛及衰,王鹏未能及时做出调整,加之又在今年“追高”AI,导致“宏利转型机遇”近两年亏损超过4成。

03 “新兴活力”最近没了活力

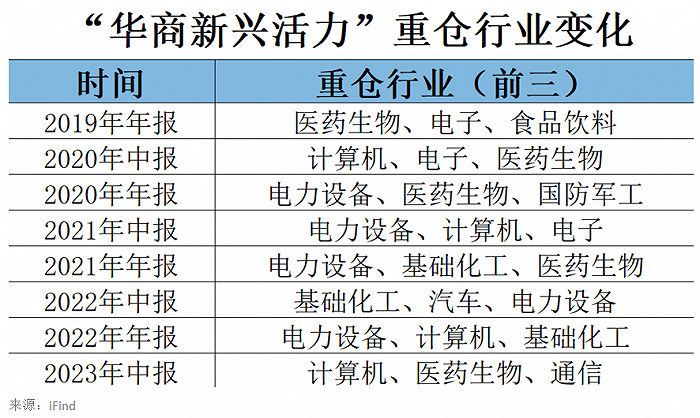

除了“鹏华创新未来”和“宏利转型机遇”外,“华商新兴活力”同样是一只典型“赌赛道”的基金。在行业配置上,几乎每一季度都有大的调整,这与掌舵者高兵的投资风格有着莫大关系。

作为景气度投资的代表人物,高兵所投方向并没有明显的行业倾向,按照他的说法“什么东西能涨,我们就买,什么东西能更快的挣钱,我们就去买这些东西”。

2019年三季度末,高兵接手“华商新兴活力”。四季度,便加大了医药生物、电子、食品饮料行业的配置力度。

进入2020年后,他又重新做出调整,上半年重点布局计算机、电子、医药生物等行业的股票,下半年又将目标瞄准电力设备、医药生物、国防军工等板块。正是得益于较早介入电力设备板块并在2021年坚定持有,赶上了新能源的那波红利,“华商新兴活力”的业绩远超同类产品。

如果说2021年权益市场的主旋律是新能源,那么2022年以煤炭为代表的旧能源,则成为基金经理们的“胜负手”。

这一次,高兵并没有选择煤炭,而是集中于基础化工、汽车、电力设备、计算机等行业间反复切换,最终结果也只是获得略好于同类平均业绩的水平。

今年以来,“华商新兴活力”同样表现不佳,排名同类后10%。对此,高兵在基金中报里做出了解释。

从基金净值的表现看,一季度受市场风格的影响,新能源板块资金持续流出,给本基金的净值也带来了比较大的拖累。二季度经过持仓结构的深度调整之后,基金净值有了一定的反弹,但是后续随着AI的调整也有了一定的回撤。

与前两年业绩遥遥领先相比,“华商新兴活力”近两年的表现可谓乏善可陈,恐怕与景气度投资自身存在的缺陷有着莫大的关系。

景气度投资是短久期资产,最大优点是股价能在短时间内大幅上涨,可最大的缺陷也在于此,时间窗口太短,上涨空间有限,别人先动手,股价涨上去,你就没有机会了。这对于彼时管理规模已达百亿的高兵来说,操作难度可想而知。

所以,外界认为高兵“追涨杀跌”,也就不足为奇了。

04 尾声

赛道投资并无原罪,作为一种投资方式,诞生之初更多是为了满足投资者对特定行业或主题的配置需求。但是在A股市场配置单一行业,尤其是高弹性的成长行业往往很难谈控制回撤。

所以,基金公司作为专业的投资机构,出于对投资者的保护,发行这类主题产品需要有专业的判断,当前的估值如何?未来的前景如何?产品适合什么样的投资者?这些方方面面都需要为投资者考虑。

而作为基金经理,应该采取合理的操作策略,不应拿着广大基民的钱去豪赌赛道,以满足自己追逐名利的目的。

拉长周期看,赛道投资究竟能否给基民带来正收益,还是在频繁的赛道炒作中留下一地鸡毛?一位业内人士的话给出了答案:“赛道投资虽然能带来规模的短期增长,但长期来看对投资者是有害的。”

评论