界面新闻记者 |

老牌制造业公司丹化科技(600844.SH)或将易主。

9月12日盘后,丹化科技公告称,控股股东江苏丹化集团有限责任公司(下称丹化集团)拟通过公开征集方式,转让公司约15%股权。此举将导致上市公司控制权变更。

根据方案,丹化科技每股转让价格不低于3.23元,较最新收盘价溢价约13%。公司15%股权对应价格约为4.93亿元。

这不是丹化集团第一次计划转让股权。2021年丹化集团曾与上海虹口国资洽谈股权转让事宜,但以失败告终。

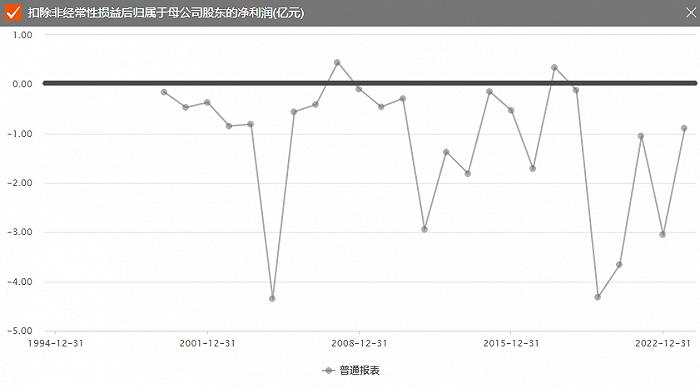

丹化科技主营业务为乙二醇及草酸的生产销售。上市近三十年,公司仅有两年扣非净利润为正。近年来原材料价格高企、下游需求减少,公司亏损幅度加剧。

此次丹化科技公开征集股权受让方,将持续十个交易日。股权受让方会是谁?丹化科技是重生还是经营每况愈下?很快将会由答案。

控股股东计划出售上市公司15%股权

早在今年4月,丹化科技就发布提示性公告,公司控股股东丹化集团拟通过公开征集方式,转让部分公司股份。

丹化科技是一家国资控股的上市公司。股权穿透显示,丹化集团实控人为丹阳市人民政府国有资产监督管理办公室。

9月12日,江苏省政府国有资产监督管理委员会已原则同意丹化集团的公开征集受让方相关方案。

截至目前,丹化集团直接持有上市公司2.20亿股股份,占上市公司总股本的21.65%。

从此次方案来看,丹化集团拟转让其持有的公司1.525亿股的A股股份,占公司总股本的15.0021%,转让价格不低于3.23元/股。以此计算,股权转让价格不低于4.93亿元。

意向受让方应申请接受全部标的股份,丹化集团不接受意向受让方受让部分股份的请求。本次公开征集期为10个交易日(即9月13日至9月26日)。

值得注意的是,这不是丹化集团首次计划转让上市公司的控股权。

2021年1月,丹化集团与北外滩集团签署《股份转让之框架协议》。丹化集团拟以非公开协议转让的方式,初步确定向北外滩集团转让其持有的公司15%的A股股份。

若该次交易顺利实施,丹化科技控股股东将变更为北外滩集团,实际控制人变更为上海市虹口区国有资产监督管理委员会。

签署框架协议后,双方开展了尽职调查工作,但正式的股份转让协议一直未能签署。直到2021年9月,双方认为该次转让的时机和条件尚不成熟,决定终止股份转让事项。

产品单一,产销两端承压

丹化科技是专注于煤制乙二醇产业的新型化工企业,主要产品为乙二醇并联产草酸。公司还兼营合成气制乙二醇专用催化剂,并从事可降解材料的研发及小批量试生产。

丹化科技2022年乙二醇实现营业收入4.96亿元、草酸实现营业收入3.41亿元,合计约占当期总营收的90%。

由于产品极其单一,丹化科技抵御行业周期性波动的能力较差。

今年上半年乙二醇市场整体震荡走低。乙二醇市场价格变动主要受原油、煤炭价格以及供需基本面的影响。总体来看,2023年上半年乙二醇市场需求端刚性支撑,供应端承压,基本面弱势格局为主,同时成本端亦呈现低迷走势。

展望未来,丹化科技指出,下半年乙二醇价格预计会有少量上涨,主要原因如下:一是双原料价格预期反弹,成本面支撑或走暖;二是国内部分生产装置投产推迟,供应端变动不大;三是下游聚酯产能扩增,并涵盖旺季。

草酸2023上半年市场利空氛围弥漫,原料面市场走势不佳、供应增量、需求跟进有限,草酸市场弱势。随着国内部分厂家不断扩大产能,目前市场产能有过剩风险。出口需求面表现稳定,但市场经济下行,国内新能源方面采买也将受到固态电池影响,需求面跟进偏弱,目前还没有更新的市场需求行业出现,需求面给予草酸市场支撑有限。

展望未来,2023下半年草酸市场持稳困难,国内供需关系出现大幅不平衡现象,下游开工减弱,出口方面也在逐渐减少,预计下游市场对草酸按需备货。

丹化科技现有生产装置年设计产能分别为22万吨和8万吨。上半年公司共生产乙二醇7.52万吨、草酸5.48万吨,产能利用率78.9%。

丹化科技表示,由于乙二醇价格持续低位,草酸价格也大幅下行,公司的日常经营仍遇到较大困难,继续发生较大经营亏损。公司仍将积极寻找彻底改善公司经营状况的方法和途径。

制醇方式成本高,连续多年亏损

丹化科技的制醇工艺成本相对较高,且不受下游青睐。

根据乙二醇制备工艺的不同,主要分为油制乙二醇和煤制乙二醇。油制乙二醇产能最多,且应用最广,但受制于原油的价格;煤制乙二醇流程短,原料来源广泛且价格低廉,但环境负荷大,且装置前期投入金额巨大,成本较高。

丹化科技专注于煤制乙二醇。

据西南期货研究所研报,截至今年2月2日,中国大陆地区乙二醇整体开工负荷在62.40%,其中煤制乙二醇开工负荷在56.19%。

国内煤制乙二醇装置开工率不高,原因主要有:一是项目投产过多、产品供过于求,并且还和蒸汽消耗高以及无上下游产业链正相关;二是项目建在西部,导致运输费用过高;三是受到国家“双碳”战略以及企业安全问题、高成本等因素影响。

丹化科技在2022年年报中表示,公司现有生产装置设计、建造较早,已运行多年,尽管这几年不断进行技改更新,但并不能完全消除隐患,在安全、环保等方面逐步给公司产生压力。

乙二醇主要用于合成聚酯(包括涤纶长丝、涤纶短丝、PET瓶片、聚酯切片),终端主要为织造行业。

由于煤制乙二醇在生产过程中,副产了不同于石油路线的醛、酸、醇、酯类微量杂质,可能会对高档纺丝产品染色产生不利影响,因此下游聚酯纺丝企业更倾向于油制乙二醇,大大压缩了煤制乙二醇装置的生存空间。

丹化科技上市近三十年,仅有两年主营业务实现盈利。

丹化科技成立于1993年,并于1994年上市。iChoice数据显示,1999年至2022年,公司仅2007年、2017年两年归属于上市公司股东的扣非净利润为正,其余均为负。

在行业持续亏损的情况下,丹化科技为何坚持到了今天?西南期货研究所就制乙二醇行业这一普遍现象做出解答。

首先,一体化乙二醇装置生产的产品多样,企业会调整产品的生产比例;其次,如果一体化乙二醇装置一旦停工,便会涉及到当地银行、政府等部门的询问与调查,他们需要保障地方的GDP指标;第三,停工会导致产业链物料失衡。因此,一套乙二醇装置是否要停车与利润关系并不大,工厂做出停车决定一定是要经过各方面协调。

2022年年报显示,该年乙二醇华东市场平均价格为4559元/吨,低于丹化科技的成本价。公司在年报中无奈表示,仍未找到合适的转产项目。

评论