界面新闻记者 |

天然气公司新奥股份(600803.SH)计划百亿出售煤炭业务。

9月12日晚,新奥股份公告,公司与广东凯鸿科技有限公司(下称凯鸿科技)签订协议,拟将公司持有的新能矿业有限公司(下称新能矿业)100%股权转让给后者。

交易价格包括两部分。新能矿业转让价款为66.70亿元,股权增值约4倍。同时,凯鸿科技还将支付38.35亿元,以清偿新能矿业对新奥股份及子公司的债务。也就是说,凯鸿科技本次交易合计将支出高达105.05亿元。

这个神秘的接盘者是一家上个月刚成立的新公司,其最终控股方旗下拥有煤炭业务,包括4座煤矿,煤炭生产能力1000万吨/年,铁路发运能力400万吨/年。

“我们做过背景调查,(交易)对方是具备资金实力的。”新奥股份证券部人士对界面新闻表示。同时,该人士称,公司因此将收回百亿现金流,对今年的业绩将有积极贡献。其并称,公司正进行战略聚焦,“长期来看,跟天然气不相关的资产都会进行处置”。

9月13日,在A股整体疲弱之时,新奥股份逆市上涨2.74%,收于17.98元/股。最新市值557亿元。

标的估值为何不升反降?

“此次剥离的是我们所有的煤炭业务。”新奥股份证券部人士称。

公告显示,标的新能矿业成立于2008年5月,注册资本7.90亿元,主要从事煤炭生产与销售,拥有王家塔煤矿采矿权。

界面新闻查询发现,这是新奥股份2013年重大资产重组而收购的资产。当时新能矿业交易价格为72亿元。如今十年过去,煤炭价格上涨了,新能矿业年开采量由500万吨上升到800万吨,估值反降了5.3亿元。原因何在?

评估报告显示,王家塔矿井矿区保有资源储量10.06亿吨,评估利用资源储量8.92亿吨,可采储量5.80亿吨;评估利用生产能力800万吨/年,服务年限51.95年。

由于新能矿业煤矿储量丰富,可开采时间长,评估结果股东权益对价为66.78亿元,增值率达399.11%。

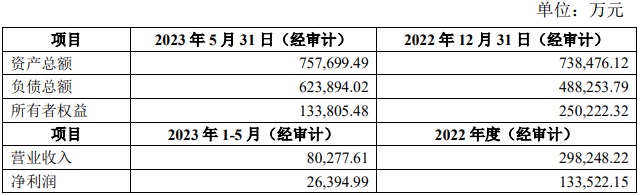

在过去的几年,新能矿业盈利能力较为优秀。

去年煤炭市场景气度高,新能矿业营业收入29.82亿元,贡献了13.35亿元的净利润。去年新奥股份归母净利58.44亿元,新能矿业在其中占据了超两成的净利润。

不过今年煤价下行,业绩欠佳,前五个月,新能矿业营业收入8.03亿元,净利润为2.64亿元。近半年时间,未能完成去年的零头,利润占比也降至一成左右。

界面新闻发现,新能矿业估值下降的原因有两点。

首先,当初收购新能矿业时,包括的是新能矿业及其子公司新能能源所属的煤炭和煤化工业务两部分业务。当时拥有原煤年开采量500万吨及年产60万吨甲醇的生产能力,为较完整的“煤-煤化工”一体化循环经济体系。

此次交易标的仅包括煤炭业务,而不包括相关的甲醇业务。去年年报显示,新奥股份甲醇设计产能已到120万吨/年。

去年新奥股份整体煤炭及煤化工业务营收为85.51亿元。由上可知,新能矿业去年营收不到30亿元,约占三分之一,其余煤化工业务超过55亿元,占据了三分之二。

“因为甲醇还要做一些煤制气的示范,而且还有跟第三方的合作,所以甲醇暂时还没有出售。”上述新奥股份证券部人士告诉界面新闻。

其次,安全生产隐患。

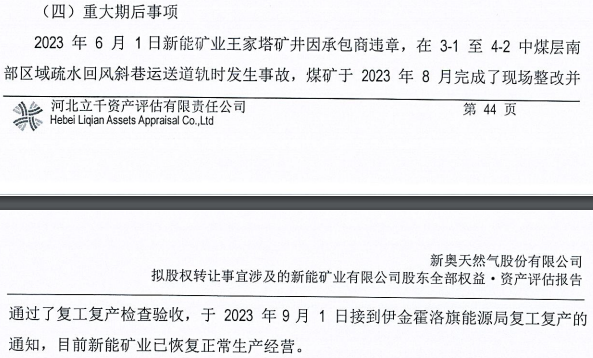

在评估报告中,透露了一则新能矿业近期因安全事故而停产三个月的信息。

今年6月1日,新能矿业王家塔矿井因承包商违章,发生事故,煤矿于8月完成了现场整改,9月1日接到复工复产的通知,目前已恢复正常生产经营。

这则安全事故或许也是此次交易的推动力之一。

新奥股份证券部人士回应界面新闻称,出售的原因一个是战略聚焦,让自己的主业更加清晰,结构更加合理;一个是ESG可持续发展,“海外有些投资人会因为公司有煤炭业务而不能投我们”。

该人士还称,长期来看,跟天然气不相关资产都会进行处置,包括甲醇业务,但近期没有确定的计划。

那么,此次煤炭业务剥离后,甲醇业务的主要原料煤炭该如何保供?

对此,上述新奥股份人士称,甲醇业务所采用的煤炭,只有一小部分来自新能矿业,大部分是外采的。因此影响有限。

神秘的百亿接盘方是谁?

百亿现金不是小数目,而接盘方是一家刚成立的公司,那么接盘方究竟是谁?是否具备相应的支付能力呢?

公告显示,凯鸿科技成立于2023年8月4日,法定代表人田得雨,注册资本5000万元。经营范围为创业投资等。

广东宏清科技有限公司(下称宏清科技)持有凯鸿科技100%股权。天眼查显示,宏清科技也是在8月份才刚成立,注册资本是5000万元。

公告称,凯鸿科技最终控股方为海南庄胡也国际进出口贸易公司(下称庄胡也国际)。

天眼查显示,庄胡也国际实际控制人为李永宏,未能查到更多李永宏详细信息。

公告披露的财务数据显示,庄胡也国际本身财力有限。今年上半年末,其资产总额27.93亿元,负债总额25.51亿元,所有者权益2.42亿元。同时上半年其净利润为1.93亿元。

不过,庄胡也国际同时控股内蒙古宏东能源集团有限公司(下称宏东能源集团)。

宏东能源集团以煤炭采掘、露天工程剥离、洗选、发运为基础,房地产、生态旅游开发及项目投资为一体,拥有成员企业20多家,在鄂尔多斯投资4座煤矿,煤炭生产能力1000万吨/年,铁路发运能力400万吨/年。

“签订协议当天就收到了20亿元金。”对此新奥股份人士对界面新闻表示,“我们做过背景调查,(交易)对方是具备资金实力的”,接盘人并不是媒体所说的神秘,只是对方不是上市公司,很多信息不需要公开,比较低调。交易对手有四个煤矿,1000万吨产能,过去两年煤炭价格比较高,获得了一些利润。

新奥股份人士还称,收款之后再办理过户,因此几无风险。

公告显示,支付进程较快。协议生效之日起三个工作日内,凯鸿科技应支付20亿履约保障金,15个工作日内支付20.03亿元,30个工作日内且交易已取得新奥股份股东大会通过后,应支付26.67亿元。债务清偿款支付类似。

申银万国证券研报认为,新奥股份预计出售后可回流百亿现金流。考虑到新能矿业股东权益价值大幅提升,如公司在完成股权转让后确认投资收益,在扣除25%所得税后,有望对今年利润端贡献约40亿元。

新奥股份人士也对界面新闻确定,百亿现金对今年的业绩会有积极的贡献。

申银万国认为,新奥股份业务结构持续优化,天然气主营业务长期盈利能力稳中向好,综合能源业务赋能公司稳步成长。预计公司2023年归母净利润为70.61亿元。

同时,华泰证券认为,出售新能矿业,有利于减少煤价经常波动对业绩产生的不稳定影响。预计新奥股份今年归母净利润66亿元。

上半年新奥股份归母净利润22.04亿元,也意味着机构认为其下半年利润将超过44亿元。

此外,新奥股份9月18日有13.71亿股定增限售股上市流通,占总股本比例的44.24%。约合市值246.51亿元。解禁股东为第一大股东新奥集团国际投资有限公司。载至发稿时,新奥股份暂未披露股东减持计划。

评论