文 | 杠杆游戏 张银银

编辑 | 欣欣然

又到公司半年度业绩发布季,近期,杠杆游戏和杆友一起拆中报。有特别感兴趣、想看的企业欢迎留言告诉我。

近期留言的杆友比较多,我依照顺序挨个写,不好意思,请杆友耐心等待。

对了,看到有网友说,“华夏银行副行长高波任职资格获批,股价……”。然后紧接着有网友说,您是不是对副行长期望太高了。

不开玩笑了,我们直入主题吧。

1、营收小幅下滑,净利保持增长

华夏银行应该说很资深。

1992年10月在北京成立,1996年4月就完成股份制改造;2003年9月首次公开发行股票并上市交易,是全国第五家上市银行。

截至2023年6月末,该行在全国122个地级以上城市设立了44家一级分行,78家二级分行,营业网点总数986家,员工4.07万人。

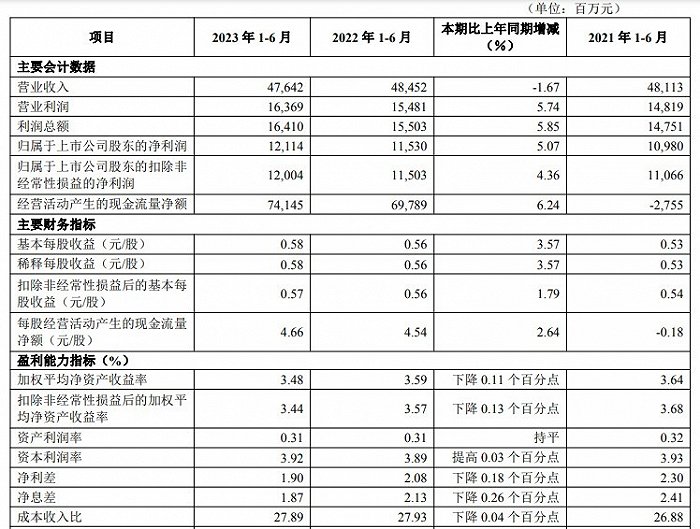

首先我们看华夏银行2023上半年的营收数字,476.42亿元,很遗憾2022年同期为484.52亿元,同比小幅下滑1.67%。

值得一说2021年同期,该数字为481.13亿元——即,比2021年同期营收还略低。不仅如此,如果继续回溯,2020年同期,华夏银行营收也是接近476亿元的。

对于华夏银行来说,还真是3年“灾害”。

不过杠杆游戏也要为华夏银行说一句,2023年一季度,该行营收为232亿元左右,当时同比下滑了3.68%——如果这样比,二季度华夏银行算有进步的,发力了。

尽管营收下滑了,我们看利润指标,基本都是提高的。

比如归属净利润超过了121亿元,2022年同期该数字为115亿元多,同比增长5.07%。

特别值得一说,即便是扣非净利润也有120亿元,杠杆游戏注意到,2022年同期该指标也是115亿元左右,同比增幅超4个点。

也就是说,华夏银行的净利提高,不是靠补贴或者其他,是真的自己努力获得。

因为利润指标不错哦,我们看基本每股收益也是提高的,现金流指标亦是增长的。

不过盈利能力指标就没这么幸运了。

比如:

1)加权平均净资产收益率3.48%,2022年同期为3.59%,下降0.11个百分点。2021年同期该数字为3.64%。

2)扣除非经常性损益后的加权平均净资产收益率3.44%,2022年同期该数字为3.57%,同比下降0.13个百分点。2021年同期为3.68%。

3)资产利润率0.31%,2022年同期也是0.31%,持平。2021年同期则为0.32%。

4)资本利润率3.92%,2022年同期3.89%,提高0.03个百分点。2021年同期为3.93%。

5)净利差1.90%,2022年同期为2.08%,下降0.18个百分点。2021年同期该数字为2.30%。

6)净息差1.87%,2022年同期有2.13%,下降0.26个百分点。2021年同期为2.41%。和所有银行一样,生意越来越不好做,不容易。

7)成本收入比27.89%,2022年同期为27.93%,下降0.04个百分点。不过2021年同期为26.88%,当时还是要更低一点。

2、主要指标还是可以,净资产竟然下滑

截至2023年6月末,华夏银行的资产总额4.10万亿元,2022年末该数字为3.90万亿元,增长了5.09%。2021年末为该数字为3.68万亿元。

1)其中:贷款总额2.34万亿元,2022年末为2.27万亿元,增长3.06%。2021年末为2.21万亿元。

2)存款总额 2.13万亿元,2022年末为2.06万亿元,增长3.42%。2021年末为1.90万亿元。

注意,贷款的增速、存款的增速都不高,同时贷款增速低于存款增速。赚钱得靠贷款,存款反倒要付利息给客户,这样一个情况,我想营收不好,也就不奇怪。

而这是过去一段时间很多银行的通病,不是银行不努力,而是居民、企业信心不足,借贷增速不行,更热衷于去杠杆、把钱存起来。

另外比较惨的是,杠杆游戏发现,华夏银行归属于上市公司股东的净资产3046.39亿元,2022年末为3204.57——没有看错,反倒更少了,下滑4.94%。2021年末该数字为2982.92亿元。

归属于上市公司普通股股东的净资产2646.46亿元,2022年末为2604.86亿元,增长1.60%。2021年末为2383.21亿元。

我们接着看,资产质量指标方面,还是小有进步。

1)截至2023年6月末,华夏银行不良贷款率1.72%,2022年末为1.75%,下降0.03个百分点。虽然下滑幅度不大,但能进步不容易,毕竟有些银行的不良率都还早提升。2021年末,该数字为1.77%。

2)拨备覆盖率161.93%,2022年末为159.88%,提高2.05个百分点。2021年末该数字为150.99%。

3)贷款拨备率2.78%,2022年末为2.80%,下降0.02个百分点。2021年末为2.67%。

我们接着看其他主要监管指标。

1)核心一级资本充足率8.74%,2022年末为9.24%。2021年末为8.78%

2)一级资本充足率10.06%,2022年末为11.36%。2021年末为10.98%。

3)资本充足率11.88%,2022年末该指标为13.27%。2021年末则为12.82%。

4)流动性覆盖率121.74%,2022年末为150.11%。2021年末为138.15%。

5)净稳定资金比例104.56%,2022年末为108.61%。2021年末该数字为107.83%。

上述指标都在合规范围内,不过一些变化杠杆游戏认为还是值得注意。

3、房地产、电热气水、租赁和商务服务业等行业不良率有所上升

最后杠杆游戏谈谈华夏银行的不良率细节。

首先,按照原银监会《贷款风险分类指引》规定,对贷款实施五级分类管理。贷款分为正常、关注、次级、可疑和损失五类,其中正常类和关注类贷款被视为正常贷款,后三类贷款被视为不良贷款。

中报披露,截至2023年6月末,华夏银行关注类贷款余额646.59亿元,比2022年末增加13.82亿元,占比 2.76%,比上年末下降0.02个百分点;

不良贷款余额402.80亿元,比上年末增加4.10亿元,上文写过,不良贷款率1.72%,比2022年末下降0.03个百分点。

1)公司贷款不良余额289.84亿元,比2022年末减少2.28亿元,不良贷款率1.91%,比2022年末下降0.11个百分点;

个人贷款不良余额112.96亿元,比上年末增加6.38 亿元,不良贷款率1.55%,比上年末上升0.04个百分点。

2)按照具体行业看,如上图,受行业风险暴露和个别经营不善的公司客户风险暴露等影响,制造业、批发和零售业不良贷款率仍处于较高水平,房地产,电力、热力、燃气及水生产和供应业,租赁和商务服务业等行业不良贷款率有所上升。

3)按地区划分,长三角、京津冀和中东部地区贷款余额居前三位,分别为7035.25亿元、5521.64亿元、3618.18亿元,占比分别为30.03%、23.57%和15.45%;

从增速看,粤港澳大湾区和长三角地区贷款增长较快,增速分别为8.70%和6.29%,占比分别比上年末上升0.58、0.91个百分点。

而贷款区域风险主要集中在京津冀地区、中东部地区和东北地区,区域不良率高于集团整体水平。

其中,京津冀地区不良贷款率2.64%,比2022年末下降0.18个百分点;中东部地区不良贷款率2.35%,比2022年末上升0.09个百分点;东北地区不良贷款率3.68%,比2022年末下降1.23个百分点。

4)按担保方式划分,贷款担保结构保持基本稳定,其中信用贷款占比26.26%,比2022年末上升1.49个百分点;

保证贷款占比29.65%,比上年末上升0.06个百分点;

抵质押贷款占比 44.09%,比上年末下降1.55个百分点。

综上,2023上半年,华夏银行的业绩不算很出色,至少也没有很糟糕,希望可以稳住。

本文未标注出处的财务图表,均源自华夏银行有关公告,特此说明并致谢

评论