文|化妆品报 邹青颖

9月6日,历峰集团(Richemont)宣布成立全新高级香水与美容部门Laboratoire de Haute Parfumerie et Beauté,并任命芬美意前高管Boet Brinkgreve担任该部门首席执行官。

历峰集团主席 Johann Rupert表示,新部门的成立“旨在协助集团在这个激烈竞争的领域实现大规模发展”。

至此,全球三大奢侈品巨头LVMH、历峰集团、开云集团,都已成立独立美容与香水部门,为未来的全球高端美妆市场带来了无限的潜力与可能性。

01 奢侈品三巨头入局美妆

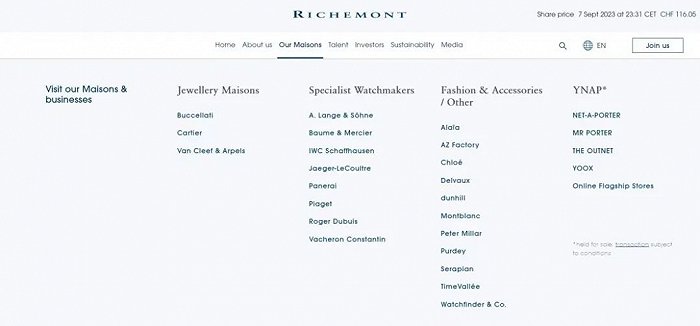

历峰集团是一家总部位于瑞士的奢侈品公司,成立于1988年,旗下业务涵盖珠宝、手表和时装三大领域,共计包括22个品牌。此次新设的香水与美容部门将首先为集团所属的6个奢侈品牌扩展香水及美容业务线,它们分别是卡地亚(Cartier)、梵克雅宝(Van Cleef &Arpels)、万宝龙(Montblanc)、登喜路(Dunhill)、蔻依(Chloe)和Ala a。

截自历峰集团官网

据历峰集团声明,新部门首席执行官Boet Brinkgreve在化工、香料及香精行业拥有超30年的从业经验,他曾担任全球香精香料公司帝斯曼-芬美意集团的原料部门和集团采购总裁,在此之前还曾在杜邦公司负责业务拓展。聘请这样一位在香精香料领域经验丰富的高管来领导香水美容部门,可见历峰集团对香水品类的高度重视。

美妆市场早已成为各大奢侈品巨头的必争之地。早在历峰集团之前,LVMH集团、开云集团已先后加仓高端美妆,并争相聘请经验丰富的美妆领域头部人才担任高管。

今年3月,LVMH集团正式任命欧莱雅前高管Stephane Rinderknech为美妆部门董事长兼首席执行官,由他领导包括娇兰、迪奥、纪梵希、玫珂菲(Make Up For Ever)等16个品牌在内的LVMH美妆部门。

除了这则任命,LVMH集团还宣布原娇兰品牌负责人Veronique Courtois出任Christine Dior Perfums品牌总裁兼首席执行官,其在娇兰的职位则由Make Up For Ever品牌负责人Gabrielle Saint-Genis Rodriguez接替。

今年上半年,LVMH集团在美妆业务板块成绩亮眼,其香水与化妆品部门销售额达40.28亿欧元(约合人民币315.26亿元),同比增长13%。

而开云集团则在今年2月正式宣布成立美容部门,新部门被命名为Kering Beauté(开云美妆),并任命雅诗兰黛集团前高管Raffaella Cornaggia作为新部门首席执行官。

全球奢侈品巨头纷纷加码美妆业务,足以证明高端美妆市场的巨大增长潜力。据Research And Markets《2023年全球高端美妆市场报告》数据,2021年全球高端美容市场价值878.9亿美元,预计2023年至2028年的复合年增长率将达到5.56%。可见,高端美妆市场正持续领涨,随着越来越多奢侈品巨头入局,高端美妆赛道竞争也愈加激烈。

02 投资热度持续升温

奢侈品巨头们加码美妆的趋势有目共睹,而除了对既有品牌价值的挖掘,近期巨头们还纷纷以资本投资的方式收购具有潜力的中小美妆品牌和新锐美妆品牌。如不久前,LVMH集团旗下最大的消费私募基金L Catterton宣布收购了意大利奢侈品牌Irene Forte Skincare和瑞典纯素护发品牌Maria Nila的少数股份。9月6日,国产红人品牌CODE MINT获得雅诗兰黛集团早期投资和孵化部门New Incubation Ventures的少数股权投资。

谈及奢侈品集团“投资热”,亿优美数字供应链平台创始人白云虎表示:“目前复杂的市场环境正无形之中改变着以往单一的商业环境,一些品牌企业和头部供应链公司都开始尝试调整自己的经营模式,进行相关产业的融合。”于企业而言,产业之间的相互融合、产业链之间的相互参与无疑是一个利好,“这意味着企业可以更好地挖掘市场上潜在的生意机会,并通过优势互补,助力品牌的发展。”白云虎补充道。

那么,奢侈品巨头们为何纷纷选择美妆进行产业融合呢?白云虎介绍,一方面,在多变的市场环境下,美妆作为一个伴随品牌消费升级的消费品赛道,可以保持持续增长,具备投资价值。据国家统计局数据,今年上半年,全国化妆品总销量高达2071亿元,同比增长8.6%。另一方面,美妆与奢侈品在产品品类上具有较强的关联性,本质上都属于时尚领域,从消费产业链的角度来讲,两者的消费场景更为接近。

03 香水成为“香饽饽”

值得注意的是,当奢侈品之战“卷”到美妆行业,率先收购香水这一品类似乎成为巨头们的共识。今年4月,欧莱雅集团以25.25亿美元(约合人民币184.06亿元)的高价收购高端美妆品牌Aesop,成为欧莱雅集团成立以来最大首笔的收购,同时也被认为是集团为完善其高端香水品牌矩阵的重要举措。

无独有偶,今年6月,开云美妆收购高端小众香水Creed品牌100%的股份,据路透社报道,具体交易金额可能高达20亿欧元(约合人民币156.54亿元)。此次收购,被业界视为开云集团正式独立进军全球美妆市场的首个战略性动作。

截自开云集团官网

为何奢侈品巨头们纷纷押注香水呢?白云虎告诉化妆品报,“奢侈品集团面对的用户属于高端消费人群,这类人群往往更加注重生活品质,而香水的消费场景与奢侈品时装、箱包、珠宝等更为接近,强调一种‘品质感’,更符合集团的用户定位。”白云虎指出,香水相较于彩妆、护肤品而言,后者往往强调功能性价值,具备刚需快消产品属性,而香水作为一个差异化的小众赛道,更能体现高端消费人群的高品质生活方式,与奢侈品的属性一致。

事实证明,近年来,奢侈品集团的香水业务确实表现出不俗的成长性。据LVMH集团财报,2023年一季度香水和化妆品类目同比增长11%,财报特别指出,Sauvage、Miss Dior和J’Adore香水是重要的增长渠道。科蒂(COTY)2023财报也显示,其高奢美妆部门收入34.2亿美元(约合人民币249.38亿元),其中,高奢香水增长超20%。可见,香水这一赛道在高端美妆市场中拥有足够的增长空间。

04 奢侈品亲理美妆,胜算几分?

无论是聚焦中国,还是放眼全球,美妆都是一门大生意。全球奢侈品巨头接连出手加码美妆业务,足以证明其“现金奶牛”的地位之稳固。

然而,虽头顶光环,奢侈品集团亲理美妆并非易事。相对于专业美妆集团,奢侈品集团在美妆供应链方面的优势并不突出。白云虎表示,“奢侈品和美妆在基本逻辑上存在不同之处,奢侈品更倾向于创意性的概念和感性的表达,而美妆则倾向于理性的使用感,涉及更大的供应链和更高要求的科研水平。”事实上,奢侈品集团美妆的主要业绩引擎仍是香水和彩妆,对于主打功效和科技要求的护肤品来说,其依然是“门外汉”。

此外,美妆与奢侈品时装等主营业务还存在周期性差异,此前Burberry等品牌都曾尝试独立运营美妆,但最终还是以代理收场。白云虎解释道,“时装的周期性更短,具有季节性特征,而美妆的周期性则更长,奢侈品集团不一定能够掌握美妆的发展节奏。”

总而言之,从高定时装、皮具箱包,再到珠宝首饰、美妆个护,奢侈品巨头们正以多元化的消费形式拉动新增长引擎,奢侈品美妆虽拥有天然的历史基因,但日后能否在高端美妆市场站稳脚跟,仍有待市场检验。

评论