文|陆玖商业评论

较高峰市值6000亿元跌去三分之二的顺丰,正在打响新一轮的市场守擂战。

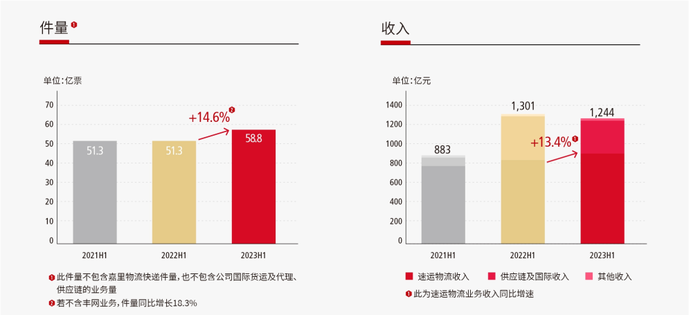

8月28日,顺丰控股发布2023年半年度报告,报告期内实现营收1243.66亿元,同比下降4.38%,这也是自2017年上市以来年度中期营收首次出现下滑。

从业绩看,顺丰控股似乎不差钱——上半年顺丰控股净利润41.76亿元,同比增长66.23%;扣非净利润37.05亿元,同比增长72.51%。

但顺丰对资金的渴望,依然汹涌且毫不掩饰。因为就在半年报正式披露的前一个星期,顺丰向港交所提交了上市申请书,希望成为首家“A+H”的快递公司。

在业内人士看来,A股公司赴港上市开辟新的融资通道,并非好的选择。因为,A股的价格往往高于港股,相当于给港股投资者创造折价买自家公司股票的条件。

强敌环伺下,走高端路线的顺丰近年来优势渐失,旗下主打性价比的“丰网”也被卖给极兔。为了谋求新的增长曲线,公司近年来将目光瞄向海外市场,但买飞机、建航线这些动作最先带来的影响,显然直指资金负担的加重。

在不确定的大环境下,何处才是顺丰的“福地”?

基本盘下的隐忧

据国家邮政局数据披露,上半年快递业务量完成 595.2亿件,同比增长16.2%,快递业务收入完成5542.9亿元,同比增长11.3%;单票收入为9.31元,较去年同期略微下降,体现出竞争态势相对增强。

但从顺丰最新发布的半年报数据上看,仅就营收层面,顺丰期内营收为1243.66亿元,同比下降4.38%,对比同比增长11.3%的市场大盘而言,顺丰已表现出一定的经营疲态。

再来看下“件量”这个指标,若不含丰网业务,同一时期内,顺丰的件量同比增长18.3%。

营收下降,派送件数上升,这一降一升之间,恰恰也是顺丰目前正面临的困境。对于一个成熟商业模式的企业而言,这显然不是一个正常的经营状态,其背后的逻辑直指“以价换量”。

众所周知,顺丰通过高端化的标签,与通达系打出了市场差异化。面对快递市场的红海内卷,从2019年Q4季开始,顺丰单票收入跌破20元大关,开始通过放低单票收入换取件数规模。

这一放量效应在2020年Q2表现得尤为明显。当季财报中,顺丰单票收入18.2元,同比下降22%,与此同时,顺丰业务量提高到19.4亿票,同比大增85%。

“顺丰此举必定有红利释放期,不过顺丰的运营相对其他友商有着更高的成本,单票收入的下降在临近盈利底线时,也就意味着红利期的结束。”业内人士向陆玖商业评论分析。

值得注意的是,2023年Q2季,顺丰单票收入降幅、业务量增幅分别为0.6%和11.2%。而在最新的财报中,顺丰却没有再透露其最新单票收入。不过根据顺丰7月的经营简报显示,其7月单票收入为16.73元,同比增长4.43%,但不含丰网的情况下,同比下滑5.32%。

开源无力,节流来凑

在营收下降的同时,顺丰的扣非净利润却达到了 37.05亿元,同比增长72.51%。唯一的解释 就是,一家公司在 “开源”无力情况下,只能 通过 “ 节流 ” 来 实现 。

甩掉亏损的丰网,就是顺丰“节流”的具体表现之一。作为对标通达系的加盟模式品牌,丰网速运主要用于服务下沉电商市场。

然而,丰网始终无法实现盈利。根据顺丰5月12日在出售公告中披露的财务数据显示,2022年,丰网净亏损7.47亿元。到了2023年一季度,其净亏损达到了1.43亿元,负债高达21.3亿元。

为了避免对利润空间的进一步拖累,顺丰最终决定,以11.83亿元的标的价格将丰网卖给了极兔。

但需要指出的是,抛弃丰网虽然让顺丰的财报看起来更美了,但硬币的另一边也意味着,其在电商市场和下沉市场的折戟。2021至2022年,经济快递收入增速从54.7%陡降至0.5%,占总收入比例从12.3%滑落到9.6%。

对于心向高端市场的顺丰来说,没有类似电商平台这样稳定且巨量的“商流”作为强支撑,在今天的快递领域,特别是硝烟弥漫的本地生活服务半径内,没有有效获客能力的顺丰已经没有太强的优势。

在快递市场从“价格战”进阶为“品质战”的过程中,菜鸟、京东物流、中通等多个品牌纷纷宣布提速。今年6月28日,菜鸟自营的菜鸟速递正式推出后,消息一度引起顺丰股价大跌,这也折射了资本市场对顺丰高端市场是否被“偷家”的忧虑。

尽管顺丰近年来不断加大基建建设,号称加固竞争护城河,但坦白讲,纵观市场中其他玩家,他们大多拥有流量或有流量“搭子”,同时还自带履约能力,因此,顺丰的护城河更像是“马奇诺防线”,其他玩家正通过不同场景,杀入顺丰的腹地。

顺丰“节流”的另一解法,似乎是对快递业“最重”的人力成本下手,即通过劳务派遣的方式进行降本。

据了解,为了保证运营质量,京东和顺丰都选择了全员缴纳社保的方式,维持队伍稳定。但是,今年上半年有媒体爆出,顺丰速运福州兰圃中转场一53岁员工猝死工棚,家属称顺丰方面拒担责的原因就在于该员工系第三方公司派遣员工,并以此拒绝承担责任。

虽然还有增效的“另外一条腿”,但对于重投入的顺丰来说,早前大刀阔斧的基建已经基本收尾,更多的是修修补补。就像一条大船,后期的维护成本在一定年限后,可能高于建造成本,顺丰也面临同样的问题。

海外能再造一个顺丰?

国内越来越卷的市场,早已经让三通一达杀红了眼,单票价格已经被打到谷底,中国物流企业在经历了全球最残酷的市场洗礼后,开始将目光瞄向全球市场。

顺丰此前大手笔收购了嘉里物流,寻求供应链及国际业务扩张;极兔拿稳东南亚市场之后,又开始在中东、拉美、北非等地狂奔;菜鸟在今年6月,宣布联合速卖通打造行业内首个“全球5日达”服务……

从实操来看,大家在面对全新的供需两侧关系时,呈现出了不同的节奏和打法。但是,伴随着中国制造一同出海,明显已经成了中国物流企业下半场的必选项。

从顺丰最新披露的2023半年报中可以看到,“持续扩大在亚洲和全球市场影响力,将国内成功经验快速复制于海外网络”。可见,供应链及国际业务方面也被给予厚望。

但这方面业绩究竟如何呢?财报显示,2023上半年,顺丰供应链及国际业务实现不含税营业收入288.6亿元,同比下降38.0%。

对于这方面原因,顺丰解释为:主要因国际空海运需求及运价从2022上半年的历史高位大幅回落至三年前市场常态化下的水平,从而影响今年上半年公司国际货运及代理业务的收入同比,但二季度环比有所回稳。

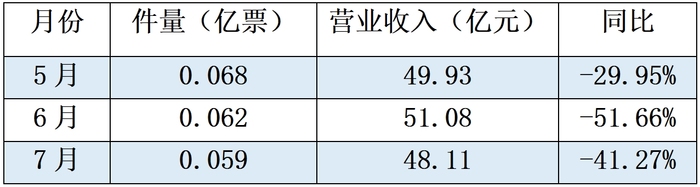

并且,从此前顺丰控股公布的月度经营简报来看,供应链及国际业务板块也并非一路高歌。单月营业收入连续出现同比下滑,国际快递业务件量逐月递减。

可以看到,顺丰在海外依然延续国内的重资产模式,尤其侧重航空专线的投入。顺丰航空机队目前已经拥有99架全货机,其中83架飞机为全自营,目的打造航空运输网络,它的模式比较类似于当年的FedEx,抓住高价值、高时效的高科技业务需求,意在航空快递领域形成领先优势。

但是,飞机无论是买还是租,都需要砸入巨额资金,更不用提还有自建机场和自建航线的持续投入。尤其是在目前资本比较谨慎的外部环境下,没有充裕的资金,就意味着发展速度会受限。

其次,海运价格整体呈现回落态势。根据同花顺最新发布的物流行业周报显示,FBX海运货代价格为1455美元/TEU,环比下降4.7%,这对于5个亿以上的大卖家而言,海运优势尽显。反观空运,据行业信息来看,航空件的运价平均约占整个商品30%以上,虽然速度方面远超海运,但还是让不少中小卖家望而却步,考虑转到海运+海外仓备货的模式。

成本之外,于布局策略和切入时间上,顺丰也有些“不赶趟”。近些年来,顺丰一直深陷价格战的泥沼,错失了海外布局的良机。对内来说,包括极兔、菜鸟等企业,很多在海外都已经有了深厚的积淀,面对着国内单票价格下降、利润空间持续压缩的情况,它才开始奋起直追。

极兔本身就起家于东南亚,在东南亚市占率方面已经牢牢占据上风。根据极兔招股书方面数据,截止2022年,按照包裹量来算,极兔速递已经是东南亚排名第一的快递运营商。而此前有数据显示,截止2022年末,菜鸟已经实现年度日均跨境包裹量450万多个,成为比肩UPS、FedEx、DHL的国际物流前四强。

在国内市场,快递的密度是摊平成本的关键,对于海外市场来说,顺丰短时间内很难达到类似国内的快递密度。

对外,相较于UPS、FedEx和DHL这些已经发展了几十年国际物流巨头,顺丰还是有些稚嫩。这些巨头早在几十年的耕耘中建立了全球化的物流网络,包括核心国家的核心枢纽以及相关基础设施,顺丰的国际化探索,从2009年才开始起步,短时间内依靠完全自建去国际巨头竞争,难度很高。

无论是顺丰,还是京东、菜鸟,在越来越卷的国际快递市场,想要实现正向成长,最重要的一个要素就是要拥有足够的订单。于这一层面而言,相对欠缺商流捆绑的顺丰,要面对的竞争压力恐怕更大一些。

评论