文|青眼

国际美妆巨头正掀起新一轮的投资热潮。昨日(9月16日),江苏创健医疗科技股份有限公司(下称“创健医疗”)宣布完成超2亿元B轮融资,由L Catterton(中文名:路威凯腾)旗下首支人民币基金参与联合领投。

同样是在9月,国货美妆品牌CODEMINT纨素之肤官宣获得雅诗兰黛集团旗下早期投资和孵化部门New Incubation Ventures(下称“NIV”)的少数股权投资。值得一提的是,这也是雅诗兰黛集团NIV首次投资中国美妆品牌。

青眼注意到,相较于股权投资,重金收购近年来也成为了全球美妆巨头的常态化操作,且交易金额一次又一次地刷新记录。那么,这些收购又有哪些特点呢?美妆巨头们最爱什么样的品牌?

30起,头部企业的抢牌大战

本次参与创健医疗B轮融资前,路威凯腾对外宣布收购了瑞典专业护发品牌Maria Nila的少数股权,交易金额未披露。据公开资料显示,Maria Nila创立于1999年,主要提供对气候和动物友好的专业纯素护发产品。20多年间,Maria Nila已成长为瑞典排名第一的专业护发品牌。

值得一提的是,路威凯腾今年以来还相继战略投资了新零售美容和健康管理品牌Ranna ,以及新兴彩妆品牌Dibs Beauty,并于今年7月收购了意大利护肤品牌Irene Forte的少数股权。从投资到收购,LVMH旗下基金不断在美妆新消费领域攻城略地。

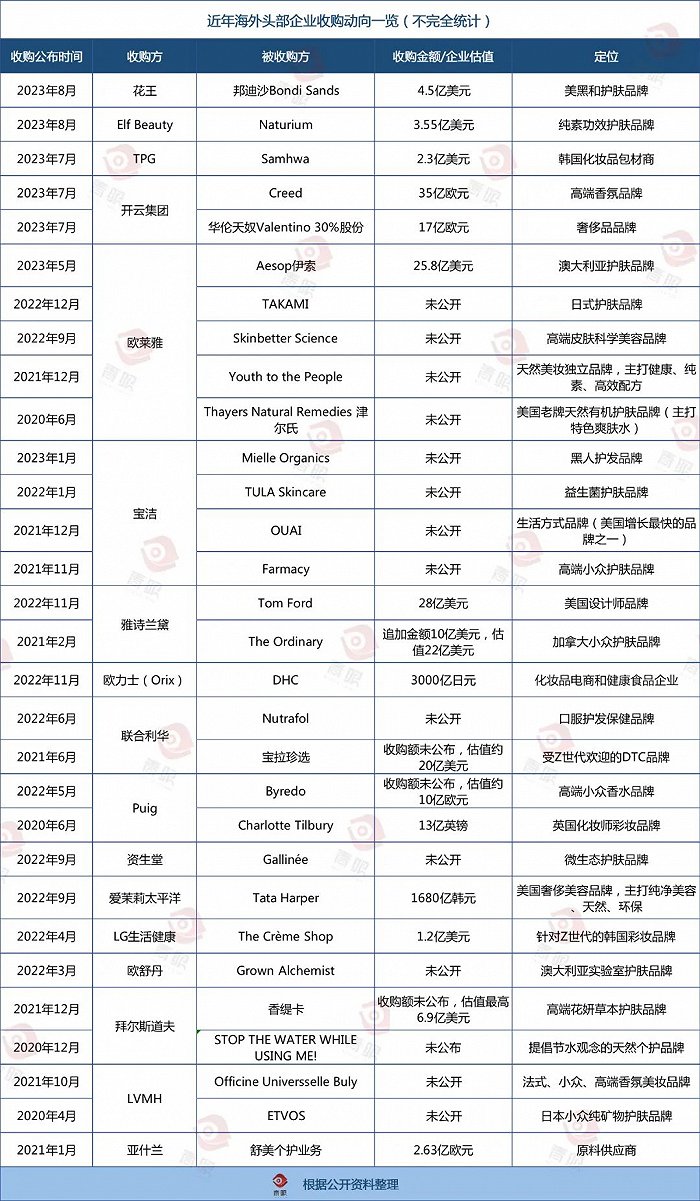

事实上,投资或收购历来都是美妆巨头们占领市场、拓充品牌矩阵的一个重要方式。青眼通过梳理国际美妆头部企业的收购动向,发现近3年以来至少有17家企业共进行了30笔交易。这当中,重金收购似乎已经成为常态。仅就今年而言,就已发生了4起超百亿的大额收购,包括雅诗兰黛收购Tom Ford、欧莱雅收购伊索、开云集团收购Creed以及华伦天奴30%的股权。

具体来看,自2020年以来,欧莱雅共收购了5个品牌,宝洁则收购了4个,联合利华、雅诗兰黛、拜尔斯道夫、Puig的收购量均为2个,其中不包括部分少数股权投资。值得注意的是,雅诗兰黛虽然数量少,但几乎每一笔收购都花费重金。

典型如,2021年雅诗兰黛收购了The Ordinary,就是在原有基础上增加了10亿美元的投资(约合人民币73亿元);而去年收购的Tom Ford更是以28亿美元(约合人民币204亿元)的天价成交,这也是雅诗兰黛自成立以来最大规模的一笔交易。

从数量分布来看,2021年和2022年是美妆收购行为的高发期,两年共有20起收购,占全部收购量的67%。2020年或受新冠疫情影响,全年只有三个头部企业发起了收购行为。在这一年中,最大的一笔交易是Puig耗资13亿英镑(约合人民币117亿元)收购化妆师彩妆品牌Charlotte Tilbury,该品牌也在被收购的第一年创造了11.3%的销售额增长,目前已经成为Puig美妆部门最大的业绩增长动力之一。

而今年以来,除了各类少数股权收购外,直接大额或全额收购行为已有7起,总金额已超600亿元,开云集团更是作为奢侈品集团大举入局美妆(详情见青眼文章《277亿!小众香真香》)。毫无疑问,开云集团势必将成为美妆领域的“新星”。

美妆巨头们都爱买谁?

美妆巨头们的一举一动永远都是行业的风向标,从他们的收购行为中,或也可窥探出些许美妆行业的发展新动向。

从上文梳理来看,巨头们的收购目的主要聚焦于保有地域市场份额、丰富目标品类以及保持市场的前瞻性,因此每起收购都有较强的针对性。

如对于一些亚洲企业而言,品牌收购已成为其拓展欧美市场最快速的方式。

以LG生活健康为例,其近年来唯一收购的品牌就是针对美国MZ一代的韩国彩妆品牌The Crème Shop。在收购公告中,LG生活健康明确表示,“收购该品牌就是基于其在美洲地区的营销和影响力,进一步培育LG生活健康在北美市场的业务能力。”

采取该策略的还有爱茉莉太平洋,收购美国天然护肤品牌Tata Harper是其近年来唯一一次收购行为。在企业公告中,爱茉莉太平洋也明确表示,此次收购是为了配合爱茉莉太平洋进军北美市场。

同样,也有的收购则是专注于中国市场。如今年8月,花王罕见地宣布收购澳大利亚头部美黑防晒品牌邦迪沙,表示该收购有利于加速其集团发展的多元化,并称其目标是在2027年让邦迪沙进入中国市场防晒品牌前五。

而品类拓展方面,在彩妆、香水等热门品类中,头部美妆企业们的眼光都相当一致,这些品牌的特点在于:市占率、知名度高,或在细分领域中处于领先地位。

如路威凯腾前不久投资的Maria Nila,就处于瑞典专业护发品牌的第一梯队,而其他知名度更高的品牌被几家企业竞相竞购更是常事。2020年英国TOP级彩妆品牌Charlotte Tilbury就传出被雅诗兰黛、联合利华、资生堂、Puig等多家企业竞购,且几家私募股权公司也对该品牌颇感兴趣。最终,Charlotte Tilbury品牌花落Puig集团。

Puig于去年收购的小众高端香水品牌Byredo同样吸引了多家企业竞购。在Puig官宣收购前,就有外媒报道称,欧莱雅正在以10亿欧元(约合人民币78亿元)的估值和Byredo进行谈判。

值得一提的是,近年来,除了原本就在美妆行业深耕的企业外,一些头部奢侈品集团也加入了竞购大战。

以开云集团为例,无论是去年备受瞩目的Tom Ford品牌收购案,亦或是Aesop伊索的高额出售案,都有其身影。此外,今年7月,开云集团对华伦天奴30%的股份进行了收购,这一动作开启了新一轮奢侈品的收购热潮。同时,开云集团也透露,他们有权选择在2028年之前全面收购华伦天奴所有股份。按照华伦天奴2022年的财务报告,他们授权欧莱雅负责的美妆和香水部分的销售额增长了40%。

小众、新赛道受关注

值得一提的是,除了知名度相当高的品牌外,一些小众、新锐、热门赛道的品牌近年来也颇受头部企业青睐。对于这些估值相对较低的品牌而言,依托大公司的渠道、市场、研发资源进行发展也是一个不错的选择。

通过观察自2020年以来被头部企业收购的品牌,青眼发现主要拥有以下特点:

高端、小众仍然最受巨头欢迎,此类品牌占全部被收购品牌的近半数。对于头部品牌而言,高端市场无疑是“兵家必争之地”,相比于大众护肤品类,高端美妆市场收益空间更大、客源更稳定,有利于保持企业经营业绩的稳定性和成长性,是企业保持行业领先地位的必需品,也是企业重要的营收来源之一。

自2020年以来,欧莱雅集团收购的5个品牌中有3个品牌都是面向高端市场;同样,拜尔斯道夫、雅诗兰黛、宝洁、爱茉莉太平洋、LVMH等企业的收购清单中均有高端品牌,如花妍草本护肤品牌香缇卡、皮肤科学美容品牌Skinbetter Science、法国百年香氛品牌Officine Universselle Buly等。头部企业们更看重这类品牌在各自细分领域的行业地位和知名度,以及良好的市场口碑。

具有专业背景的皮肤学级护肤品受青睐。随着越来越多成分党、敏感肌消费者的出现,护肤品也逐渐走向专业化和科学化,具备专业科学背景和研发基因的品牌更容易获得市场认可,也更能够支撑企业的长远发展。

如LVMH集团首次投资的日系化妆品牌ETVOS,品牌初始研发团队的成员就是以日本皮肤科医生为主;欧莱雅早前收购的TAKAMI,其创始人是皮肤科医生Hiroshi Takami;资生堂于去年收购的微生态护肤品牌Gallinée,也是由法国药剂师Marie Drago于2016年创办。

这些品牌,一方面是具有专业科学背景,能够给消费者以可信赖的品牌印象;另一方面,也恰好契合了近些年各大头部企业重研发的发展路径。

除此之外,新概念、新趋势中的知名品牌,永远是各大头部企业竞购的对象,这也是头部企业紧跟时代潮流成长的方式之一。

毫无疑问,极简护肤、纯净美妆是近些年海外流行的美妆风潮之一。据青眼情报数据显示,2021年全球纯净美容市场规模为408亿元,同比增长10.48%,预计2027年将达到784亿元,纯净美妆未来10年或将冲刺千亿市场。

正因如此,这类品牌已成为美妆巨头青睐的焦点。典型如,欧莱雅此前收购的纯素护肤品牌Youth to the People、极简护肤品牌Aesop伊索,也都是纯净美妆领域的知名玩家。

而今年8月,e.l.f.母公司Elf Beauty宣布将花费近3.55亿美元(约合人民币28亿元),收购主要专注于成分和产品功效的纯素功效护肤品牌Naturium,该品牌成立仅有4年,并于过去2年达到了80%的年复合增长率。

欧舒丹去年收购的护肤品牌Grown Alchemist同样也是主打成分安全、功效导向、风格极简。值得一提的是,该品牌已于今年7月正式登陆中国市场,并在丝芙兰渠道独家上市。

而拜尔斯道夫在2020年收购提倡节水观念的天然个护品牌STOP THE WATER WHILE USING ME!时就表示,将继续生产纯天然化妆品,最大限度地扩大可持续产品系列。

品牌管理公司WHP Global董事长兼首席执行官Yehuda Shmidman曾在接受媒体采访时表示,近两年宏观市场正在发生变化,许多IPO市场已经关闭,融资很难获得,对于资本而言机遇更多了。事实上,不仅仅是海外资本机遇,这也是国货品牌们的机遇。

简而言之,头部企业在选择收购的品牌时,着重考虑的是目标品牌是否能够帮助他们拓宽市场渠道,进一步开发新产品,以及是否符合集团的整体形象。同时,作为大型美妆集团,他们能利用自身强大的推广和研发能力来推动收购品牌的持续发展。然而,品牌在被大型企业收购后是否能够保持其原有的发展势头,这就有赖于未来市场对其的反馈与接受程度。

评论