文|氨基观察

药物研发向来是一将功成万骨,在那些意气风发的新药身后,多的是管线因为各种原因被药企弃之不用。

2023过半,跨国大药企的斧头依然没有放下。

裁员、砍管线,向来是药企节流的两大法宝。如果说biotech是为了省钱,活下去,不差钱的大药企则是为了追求更高的效率,活得更好。

取舍背后,这些大药企正在用行动,向市场传递出这样一种信号:

环境在变,在充满不确定性的当下,所有人都越来越关注创新效率是否足够,回报是否充足,药企也变得更聚焦、追求更高的效率。这也将创新药的竞争推到一个新高度。

/ 01 / “瘦身”继续

在最新发布的半年报中,诺华、罗氏、百时美施贵宝、艾伯维、渤健等跨国大药企的主题依然是降本增效。

渤健财报显示,上半年公司实现营收49.19亿美元,同比下滑4%,净利润9.81亿美元,同比下滑23.2%。

财报发布的同时,渤健宣布了一项“Fit for Growth”计划,目标是在2025年前节省10亿美元运营费用,其中3亿美元将被重新投入产品开发和商业化,这项计划最受关注的是将裁员约1000人。

对此,渤健CEO表示,公司正在业务转型,虽然在新的管线和产品方面进行大量投资,但还需要减少在其他领域的投资,相信有了这些变化,渤健将能够更好地实现增长最大化。

在渤健之前,诺华已经开始了做“减法”,不断调整结构、退出资产,2022年裁员4000人,而这还只是开始,此前诺华曾宣布未来3年内裁员8000人。

除此之外,诺华还在大刀阔斧地砍管线,一季度宣布,在审查其战略契合度和销售潜力后,将停止10%的临床开发项目。

而在最新的半年报中,诺华终止了NASH疗法PLN-1474、镰状细胞病药物OTQ923/HIX763的开发合作项目;付出3亿美元首付款后选择放弃TIGIT单抗欧司珀利单抗的相关权利;减重药物MBL949也已经停止研发。

与此同时,诺华也在寻找外部优质资产,比如以最高35亿美元收购生物制药公司Chinook Therapeutics,押宝肾病领域。

艾伯维则在悄无声息中,在ADC领域又退了半步。

8月23日,艾伯维更新了管线,从其产品线中删除了2条ADC管线,包括ABBV-011和与辉瑞合作的ABBV-647。

尽管ADC当前热度非凡,但与许多公司选择不同,艾伯维一直在“撤退”。一季度因为临床收益与风险不匹配,刚刚砍掉一款TNFα ADC药物ABBV-154,如果再加上此前的ABBV-3373、ABBV-414、ABBV-221、ABBV-321,艾伯维抛弃的ADC已多达7款。

这对原本手握药王修美乐、一年营收500亿美元的艾伯维来说,不算什么,但眼下,其正处于修美乐专利悬崖的过渡期,一方面需要平稳过渡,另一方面则需要找到下一个增长引擎,其自研管线中尚未出现能扛起修美乐大旗的后来者。

继一季度砍掉6条管线后,罗氏在半年报中提到,将终止几款候选药物开发,包括处于III期阶段的替奈普酶治疗卒中适应症,II期阶段血友病A基因疗法RG6358,以及4款尚处于I期研究阶段的新分子实体药物。

9月14日,百时美施贵宝在其研发日公布削减研发管线,包括两个2期临床项目(HSP47和一个TIGIT实体瘤项目)和四个1期临床项目。

在研发日公布砍管线的还有靠新冠疫苗暴富的Moderna。根据公司介绍,其将“在需要时”进行管道优先排序而剔除。其中包括两个阿斯利康合作后放弃的管线AZD8601、MEDI1191以及mRNA-1653、mRNA-1703。

大药企的“瘦身”依旧在继续,未来还会有很多管线被弃用,无声无息地就好像从未存在过一般。

/ 02 / 取舍之间

如果说biotech裁员、砍管线,主要是为了省钱,活下去;大药企则不同,它们削减管线、取舍之间,为的是保持竞争优势,活得更好。

实际上,手握庞大管线,优化管线对于大药企来说是常规操作,原因也不尽相同。

有的是因为安全性或疗效不佳被动放弃。比如,诺华因为疗效欠佳,放弃了减重药物MBL949的研发。

与大部分减肥药瞄准的都是GLP-1靶点不同,MBL949是一款GDF-15受体激动剂。此前,诺华对这款药物期待颇高,将其命名为高风险、高回报项目。

如果临床二期试验结果积极,诺华会针对这一药物开展更广泛布局,包括早期候选药物的进展、组合的开发等,以此入局减肥药竞赛。遗憾的是,这款新机制药物并没有带来更好的减重效果,在二期临床试验中表现平平。

诺华之前,阿斯利康、辉瑞也因疗效、安全性停止了各自减肥药产品的开发。

这不难理解。在减肥药赛道上,前有诺和诺德、礼来两大糖尿病巨头把守,后有安进等来势汹汹的后来者。在这种情况下,如果自身的产品不具备疗效、安全性优势,很难在内卷的赛道中拼出一条生路。基于此,包括诺华在内的大药企选择了及时断腕止损。

再比如,百时美施贵宝出于安全原因终止了处于2期临床阶段的TIGIT管线。此前,其正在研究该管线在非小细胞肺癌中的疗效,该临床试验在终止前只招募了一名患者,百时美施贵宝的终止理由是“安全原因、风险/效益发生不利变化”。

TIGIT靶点可谓命途多舛,一度被视为肿瘤免疫学的光明与希望的存在,然而如今其高风险已经成了业内共识。百时美施贵宝在潜在风险面前,选择撤退,某种程度上也是识时务之举。

与之相比,艾伯维在ADC领域的撤退显得有些令人费解。

被艾伯维删除的管线之一,ABBV-011在不久前的ASCO年会上,才刚刚露过面。这款ADC药物靶向的是SEZ6,后者通常在神经内分泌肿瘤中高表达。

艾伯维此前曾评估ABBV-011作为单一疗法或与其PD-1抑制剂budigalimab联合治疗复发性难治性小细胞肺癌(SCLC)的疗效。根据其在ASCO年会上的报告,I期临床中,该药总缓解率为25%,中位持续时间为4.2个月。

虽然这些数据是初步的,但它们表明,ABBV-011在SCLC中表现出积极疗效。结果管线的调整来得猝不及防。

终止开发的原因可能有很多种,或许是对项目前景评估后主动进行的调整,但只要靶点没有问题就还有希望,毕竟艾伯维还保留着另一个SEZ6 ADC ABBV-706。

打击接二连三,主动或被动取舍不断,不过,这并不会影响创新药行业向上的趋势。

药企追求创新的体系,不会因为一个又一个挫折停下。因为驱使它的,是一个永远追求增长与突破的世界。

/ 03 / 效率第一

所有人都越来越关注创新回报是否充足。

德勤2019年的一项研究指出,尽管生物制药公司在过去10年中为创新进行了大量研发投资,但同期回报率大幅下降,从10.1%降至1.8%。

趋势如此,大药企也很难独善其身。

上天大概是公平的,它给了大药企某些方面的优势,就注定会存在另外一些方面的劣势。

因为占据资金、商业化各项优势,大药企往往采取买买买、广撒网式管线布局。核心在于,一个大爆款可抵所有。但也正是因为这样,一些大药企的效率在变低,研发回报率随着资产价格的升高而变低。

以罗氏为例,其在研发日上分析总结了研发投入、效率,策略以及接下来的改进方向。

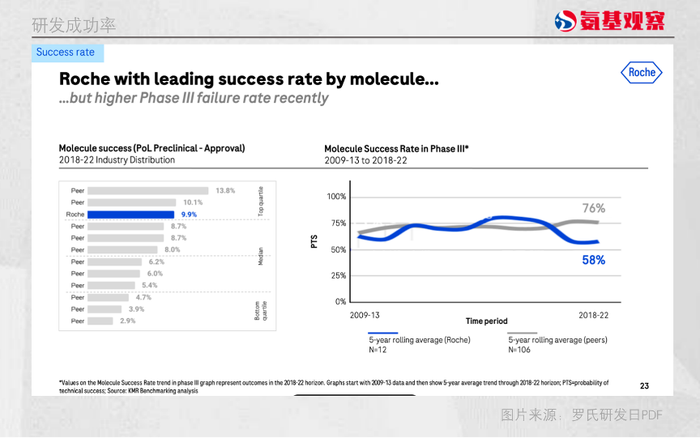

罗氏关于研发效率的分析模型,包括管线成功率、数量、价值、投入、周期等角度。具体来看,临床成功率方面,从临床前到上市罗氏的成功率为9.9%,同类企业中排名第三;III期临床成功率为58%,低于平均的76%。

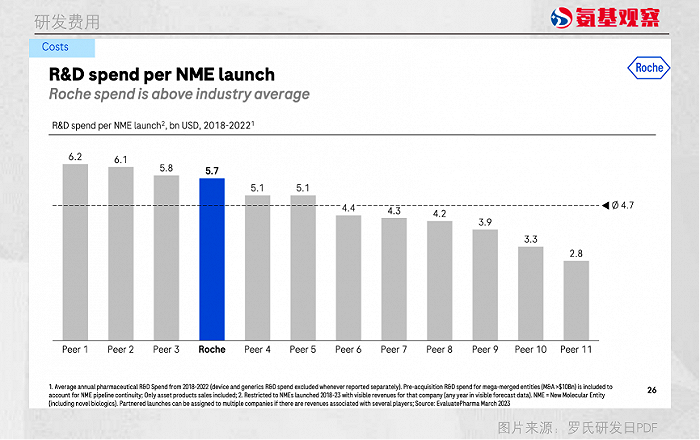

产品研发费用方面,2018年-2022年期间,罗氏每个NME(新分子实体)研发费用平均为57亿美元,高于平均水平47亿美元。

研发周期方面,罗氏从临床前到上市大概需要9年时间。2013年-2017年从临床前到上市罗氏需要9.4年,而行业平均为8.7年;2017-2021年从临床前到上市罗氏需要9.2年,而行业平均为9.4年。

以上不难看出,尽管罗氏的研发周期在变短,但相比行业平均水平,其III期临床成功率以及研发效率还有待提高。

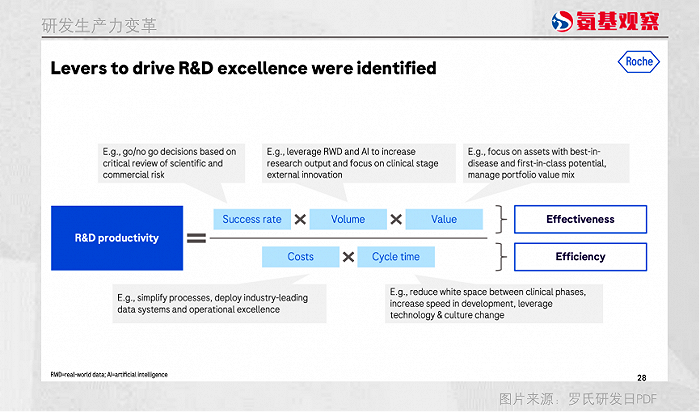

这或许正是其不断调整管线的核心原因。眼下,罗氏正在探索研发生产力的转型变革。在研发日上,其表示将从有效性、效率层面提高其研发生产力。

在有效性层面,罗氏计划基于对科学和商业风险的审查来提高成功率;利用RWD和人工智能加速开发更多管线,并引进更多的外部创新管线;专注于具有最佳一流潜力的管线;

而在效率层面,则将简化流程,部署行业领先的数据系统和运营管理,同时利用技术变革减少临床阶段之间的间隔,提高开发速度等。

与此同时,罗氏还将对不同资产进行分级管理,加速高潜力项目的开发。

本质上,这些动作都是在追求更高的效率,进一步聚焦确定性。

不止罗氏,诺华也在追求更高的成功率。其全球药品开发总裁兼首席医学官Shreeram Aradhye对外表示,公司缩减管线主要基于两方面的考量,一方面,确定核心治疗领域;另一方面,能将资源和人力最大程度地聚焦在最关注的治疗领域上,借此进一步加强研发成功率。

在充满不确定性的时代,大药企们正在加速从不具优势的领域抽身,让自己更加聚焦。

对于国内药企来说,进一步聚焦,以及如何构建筛选市场切实需要的管线,也应该是各家需要思考的关键性问题。

评论