文|新经济e线

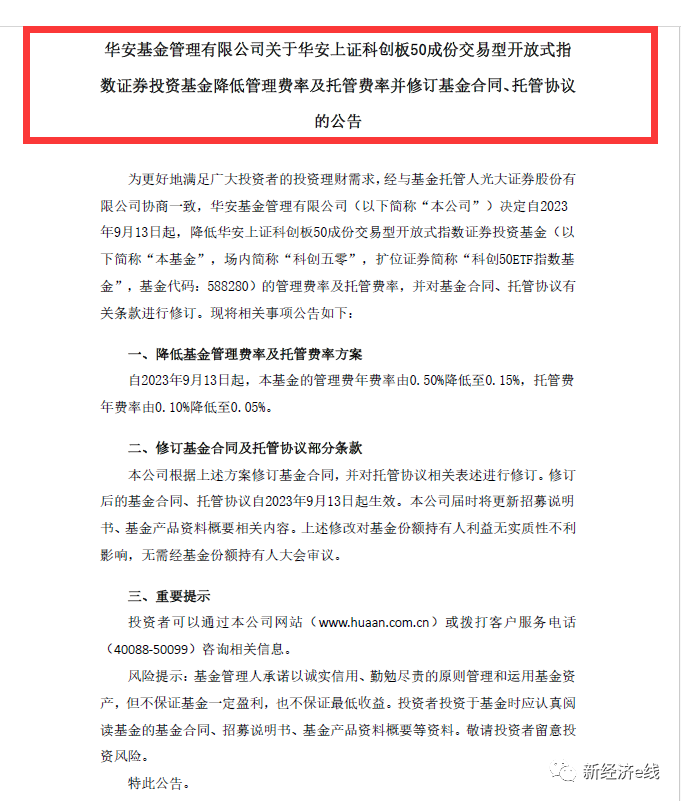

新经济e线获悉,9月13日,华安基金发布关于华安上证科创板50成份交易型开放式指数证券投资基金降低管理费率及托管费率并修订基金合同、托管协议的公告称,为更好地满足广大投资者的投资理财需求,经与基金托管人光大证券协商一致,公司决定自2023年9月13日起,降低华安上证科创板50ETF的管理费率及托管费率,并对基金合同、托管协议有关条款进行修订。

自2023年9月13日起,华安上证科创板50ETF的管理费年费率由0.50%降低至0.15%,托管费年费率由0.10%降低至0.05%。也就是说,调降后其管理费年费率直降了70%。在现有10只科创板50ETF产品中(含两只增强策略ETF在内),这一费率水平已是同类最低,这也创下了非货币ETF费率降幅新纪录。

来源:基金公告

今年7月,证监会发布公募基金费率改革工作安排,包括坚持以固定费率产品为主,推出更多浮动费率产品;降低主动权益类基金费率水平等内容。据不完全统计,目前已有超过100家公募宣布参与降费,产品多为主动权益类基金。

此前,易方达、工银瑞信基金相继于9月5日和9月9日发布公告,分别调低易方达上证科创板50ETF及其联接基金、工银瑞信上证科创板50ETF及其联接基金的管理费和托管费。其中,易方达上证科创板50ETF及联接基金的管理费年费率由0.5%调低至0.4%,降幅为20%;工银瑞信上证科创板50ETF及其联接基金的管理费年费率由0.5%调低至0.3%,降幅为40%。

业内认为,随着ETF市场逐步扩容、基金费率改革蔓延到ETF产品,ETF市场竞争或将进一步加剧。

科创50指数打响第一枪

新经济e线注意到,在今年9月的这波非货币ETF降费潮中,科创50指数打响了第一枪。究其原因,就规模增速和交易活跃度等指标来看,科创板50ETF产品今年来表现都十分突出。一般而言,投资者选择ETF产品都会倾向于流动性高、规模较大的产品。因此,在保证流动性的基础上,费率更低的产品显然更具有吸引力。

从科创板50指数产品规模变化情况来看,自指数发布以来的规模接连迈上新的台阶。Wind统计表明,截至9月15日,全部科创板50指数产品合计规模已增加至1645.54亿元,较2022年年末的1000.32亿元,净增645.22亿元,环比增速高达64.5%。其在全部指数基金中的规模占比也从2022年年末的3.7%大幅提升至5.26%。

公开资料表明,上证科创板50成份指数由上交所科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。该指数发布日期为2020年7月23日,指数运行时间至今仅三年多一点。该指数发布当年的规模合计约288.82亿元,次年便大幅增加到578.58亿元,规模占比也从发布当年的1.54%提升至次年的2.43%。

截至今年二季度末,在规模排名前十的ETF产品中,华夏科创50ETF规模达671.92亿元,一举超过华夏50ETF和南方500ETF两大龙头宽基标的,排名全市场第二。二级市场上,尽管自2023年4月中下旬以来科创50指数持续下行,但科创50ETF仍不断受到资金追捧,呈现“越跌越买”的态势。

2023年4月20日至2023年9月5日科创50指数跌幅达20.11%。2023年4月20日华夏科创50ETF份额为414.88亿份,2023年9月5日份额更是首次突破千亿,创历史新高,相比4 月20 日增长了1.41倍。截至9月15日,华夏科创50ETF最新份额稍有回落至990.43亿份,基金资产净值约921.70亿元。较去年年末的508.26亿元,净增413.44亿元,年内规模增速高达81.34%。

对此,有市场人士认为,科创50指数的波动及弹性更高,对应ETF产品以个人投资者为主,多被定位为博取科创板上涨行情收益的交易工具。如华夏科创50ETF 2022年末个人持有人占比达67.37%。到今年中期,其个人投资者持有占总份额比环有所下降至63.99%,环比回落3.38%,但仍占据主导。

据新经济e线了解,回溯历史,科创50指数在2022年7月、10月及2023年3月先后出现三次独立反弹行情;今年3月反弹过后,科创50指数大幅回调,市场资金赎回科创50ETF,转而申购游戏ETF、科创芯片ETF等行情表现亮眼的TMT板块相关标的;5月TMT板块行情调整,资金再度回流至科创50ETF,单月净申购额超百亿元。

截至9月15日,在现有10只科创50ETF产品中,费率最高的为鹏华上证科创板50成份增强策略ETF,其管理费年费率为1%。华夏上证科创板50ETF、华泰柏瑞上证科创板50ETF、广发上证科创板50ETF、南方上证科创板50成份ETF、南方上证科创板50成份增强策略ETF等5只产品的管理费年费率均为0.5%。除了华安基金、易方达基金以及工银瑞信基金以外,国联安上证科创板50ETF的管理费年费率也处于相对低位,为0.3%。

但从规模效应来看,现有8只ETF产品两极分化显现。目前华夏上证科创板50ETF超过900亿元,一家独大;易方达上证科创板50ETF居其次,其最新规模录得285.74亿元。而工银上证科创板50ETF则以79.47亿元的规模位居第三位。相比之下,规模最小的华安上证科创板50ETF仅2亿元出头。

ETF市场竞争愈演愈烈

值得关注的是,当前各家基金公司愈发重视被动指数业务的发展,随着头部基金管理人相继出手加入ETF降费潮,ETF市场竞争也将愈演愈烈。与此同时,对基金公司而言,基金降费将对基金管理人收入形成直接冲击,亦将进一步加剧行业竞争。

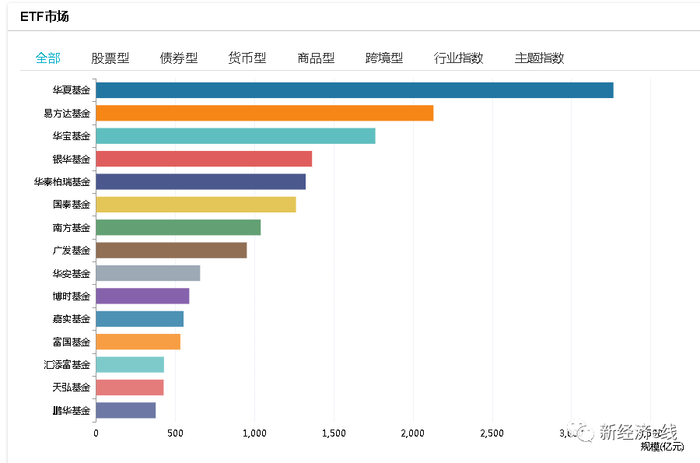

来源:Wind

当前,我国ETF工具越来越丰富,规模也正迅速提升。根据Wind数据,截至2023年6月末,沪深两市已成立ETF数量达到806只,市场规模达到1.84万亿元。其中,A股股票型ETF规模达到1.24万亿元,数量达到610只,包含宽基、行业&主题、策略和风格四大类。此外,还包括沪深港股票型、海外股票型、债券型、商品型以及货币型,品类已较为丰富。

在头部ETF管理人中,易方达基金今年上半年新发ETF产品数量最多,包括4只行业主题产品、1只港股产品和1只指增产品,合计募资34.01亿元;汇添富、南方、招商三家管理人各发行5只ETF产品,集中在行业主题、SmartBeta、美股ETF、指增ETF等细分产品方向;华泰柏瑞、广发、华夏、国泰等四家机构新发ETF产品数量较少,均不超过2只。

此外,就ETF管理人竞争格局而言,非货ETF前十大机构管理规模合计1.22万亿元,市场份额合计占比高达78.3%,已出现较为明显的集中度提升趋势。具体到基金公司,华夏、易方达两家龙头基金公司领先优势不断扩大,2023年上半年ETF管理规模分别增长了432.00亿元和356.51亿元,增至3254.28亿元和2103.00亿元,市占率分别达20.8%和13.5%;华泰柏瑞、国泰、南方三家基金公司排名其后,管理规模均超过1000亿元;广发、华安、华宝、博时、嘉实、富国六家基金公司管理规模均超500亿元,分列第6至第11位。

业内认为,被动投资是先发优势和规模经济性非常明显的商业模式,需要及早布局、抢占市场。不过,尽管ETF行业已形成头部集中的市场格局,前二十大基金公司几乎占有了全部的市场份额,但不同公司之间的排名竞争依旧十分激烈,除华夏、易方达两家公司龙头地位牢固外,其余二三梯队公司行业排名时有变动。前十大ETF管理人中,国泰基金和华安基金上半年规模分别增长271.14亿元和117.17亿元,排名升至行业第4和第7。

同样,美国市场的经验也表明,从投资工具的选择来看,美国被动产品占比正在不断提升。对于美国个人投资者而言,投资于指数可以更低的成本取得全市场基金前70%左右的收益,是性价比更高的选择。从2012年到2021年的十年间,美国权益类指数型共同基金和ETF产品共吸引了2.2万亿美元的资金净流入,这其中指数型ETF表现尤为出众,其资金净流入量是同期权益类指数共同基金流入量的3倍。不仅如此,ETF的高速发展也推动了美国基金费率的不断下行。

Wind统计还显示,截至2023年9月15日,在国内前十大ETF管理人中,华夏基金旗下股票ETF年内新增份额突破千亿份,高达1073.59亿份,规模增长624.17亿元。紧随其后的易方达基金年内新增股票ETF份额800.96亿份,对应新增规模482.08亿元。与此同时,今年来股票ETF份额增长超过200亿份的还有华泰柏瑞基金、华宝基金、国泰基金和广发基金,而年内股票ETF新增规模超过百亿元的管理人亦包括华泰柏瑞基金、国泰基金和国联安基金等另外三家。

业内预计,在ETF费率价格战中,规模更大的龙头产品更有规模优势,资金将继续向龙头产品聚集,市场集中度或将进一步提高。

*微信号:netfin888

评论