文|深氪新消费 沐九九

编辑|黄晓军

乳业品牌厮杀防攻身后,国产牛奶包装袋竞争同样如火如荼。

最近,国产无菌包装企业两巨头纷美和新巨丰分别发布了2023半年报业绩。财报显示,2023年上半年,新巨丰实现营收8.67亿元,净利润7911.98万元;纷美则实现收益18.9亿元,净利润9982.9万元,均有所增长。

作为同和龙头利乐抗衡的国产企业,两者很难不被拿来比较。不过,真正引发大众讨论的,是财报背后,新巨丰能否完成“蛇吞象”并购,成功收购纷美包装的考量。

如此一来,真可谓是“一纸半年报,满目皆‘兵战’”啊。

01 夹缝求生:纷美力战强敌

利乐面临的一众国产对手中,自然属纷美和新巨丰这四强中的二强最为厉害。

2020年,全国液态奶无菌包装排名中,利乐、纷美包装、SIG、新巨丰排名前四,市场占有率分别为61.1%、12.0%、11.3%和9.6%,其他供应商合计占比为6.1%。

从市场份额来看,明显较早出生的纷美更占优势。

千禧之初,靠着设备与包材捆绑销售的利乐,已经占据了中国大部分无菌包装市场份额。其时,利乐横行霸道,中国客户商苦不堪言。

面对如此压榨,时任泉林纸业董事长的李洪法从国外购买无菌包装设备,并于2001年成立泉林包装(纷美包装前身),开始与利乐抗衡。

不过,由于大客户基本都和利乐签订了包材使用合同,因此早期的泉林包装连和利乐同台竞技的机会都没有,只能与一些小公司小客户合作。

但对一向强势惯了的利乐来说,即使只是小公司,泉林包装的存在也是不被允许的。这期间,利乐还专门找了两名“说客”,劝说李洪法将设备卖给自己,可惜却遭到了拒绝。

交易失败只是开始,之后,李洪法甚至“拐”走了当时前来劝说的利乐人毕桦和洪钢,后者于2003年进入泉林包装。此后,三人通过三次私募将泉林包装重组为一家私人股份制有限公司,即后来的“纷美包装”。

在成立的头三年里,纷美没少遭受打压,不仅订单难拿,机器停停开开,就连竞争对手以查封产品为由将产品进行调换这种离谱的事情也能让他们遇上。毕桦在接受媒体采访时曾表示,曾经纷美穷到长达一年多的时间都发不出工资。

好在,逆境之后必有出路。靠着高性价比,纷美逐渐摆脱了窘境,拥有了不少客户,其中也不乏欧洲客户。

其时,有欧洲客户找到纷美,希望它能到欧洲建厂。为了展现出诚意,前者甚至直接订下超10亿包1L的订单让纷美中国的工厂进行生产,以打消纷美欧洲建厂的顾虑。

2011年3月,纷美在德国哈雷投资5000万欧元建设了一个全新的工厂。据媒体报道,2012年,该工厂的产能达到20亿包,这无疑让纷美在欧洲的生意迈步了一大截。

欧洲市场大放光芒,中国市场也不例外。

2007年,国内《反垄断法》重拳出击,利乐紧急消除与之相悖的条款,给纷美揽客增收凿开了第一道口子。

据纷美后来的招股书显示,2007-2009年,纷美年复合增长率高达42.4%。到2009年时,纷美包装在中国无菌包装市场的市占率已经增长至9.6%。

等到2010年,纷美在香港联交所主板上市,顺势成为内资第一大无菌包装企业。

之后,国内无菌包装产业开启了新一轮转动,利乐在遭受多重处罚的重压之下,其市场份额一跌再跌,给纷美这样的国产包装企业留下了空间。这其中,也包括后来的新巨丰。

02 背靠巨头新巨丰锋芒尽露

2007年,在利乐急于救火,空出大量市场份额之时,律师身份出身的袁训军和郭晓红夫妻俩抢占先机,在山东创立了新巨丰,开启了无菌包装生产之路。

比起纷美创业时夹缝求生的窘境,作为后来者的新巨丰明显享受到了时代的红利。

2010年左右,正值中国乳业快速增长时期,牛奶包装袋的需求与日俱增。也正是在当年,创立仅3年的新巨丰就被伊利选中,拿到了为其生产的入场券。

此后十几年里,新巨丰和伊利之间始终保持着合作关系:2013年,新巨丰对伊利销售量突破10亿包,2015年突破20亿包;2017年,双方再度签署十年战略合作协议。

此外,在业绩突破600亿,成为亚洲乳业第一的当年,伊利还直接下场入股了新巨丰。据了解,伊利最高时曾持有新巨丰20%的股份,尽管之后为促成新巨丰上市两次转让股份,但直至现在,伊利依旧持有新巨丰4.8%的股份,是其第六大股东。

于新巨丰而言,伊利是客户,亦是盟友。

背靠伊利这棵大树,新巨丰业绩也突飞猛进。

招股书显示,2019-2022年,新巨丰的收入为9.35亿、10.14亿、12.42亿、16.08亿,同比增长8.71%、10.14%、12.42%、29.48%。

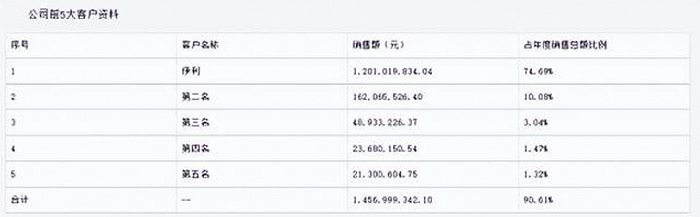

这其中,伊利贡献最为突出,2022年,新巨丰对伊利的销售收入为12.01亿元,占全年销售总额的74.69%,而在2010年,这一数字仅为400万元。

图源/新巨丰2022年财报

也许是伊利带来的底气,新巨丰于2022年在创业板上市后不到半年时间就将触角伸向了纷美包装,向其发起了收购之战。

2023年1月,新巨丰发布公告,拟通过协议转让方式,以现金收购JSH Venture Holdings Limited持有的纷美包装3.77亿股股票,约占纷美包装总股份的28.22%。

消息一出,外界哗然,“蛇吞象”的可能性开始被各种猜测,而意欲吃下大象的新巨丰也备受关注。这在二线市场表现最为明显,在新巨丰发布收购消息的次日,其股价跳空高开后大涨13.07%。

然而几个月过去,这场“蛇吞象”式的交易依旧成谜。

自3月14日纷美包装就收购事项正式递交反垄断申报之后,这起事项在前段时间迎来了新进展。

8月16日,国家市场监督管理总局决定对此次交易涉及的“经营者集中事项”(即经营者之间通过合并、取得股份或者资产、委托经营或联营以及人事兼任等方式形成的控制与被控制状态)实施进一步审查。

这意味着,国内两大无菌包装巨头“合体”前景依旧扑朔迷离。

从企业规划来看,纷美反对新巨丰收购无可厚非:一来,在自身经营状况良好下,企业自己不愿意被收购;二来,作为蒙牛第一大无菌包装供应商,一旦被收购,纷美担忧失去大客户的可能性也并非不可能存在。

当然,这只是纷美单方面的想法,而从新巨丰方来看,它似乎已经“盯”上纷美许久了。

03 国产无菌包装巨头两相纠葛

新巨丰初创之时,纷美已经在国内站稳了脚跟。

因此,当新巨丰创始人以“局外人”身份入局,需要挖专业人士来做项目时,自然将“矛头”对准了同在山东起家且发展正兴的纷美身上。

据观潮新消费报道,在新巨丰内部,有不少“专家”有着纷美背景,比如新巨丰总经理刘宝忠是纷美包装原厂长;新巨丰生产总监是纷美包装原第一操作手刘忠明;新巨丰高级生产经理经理许兆军是纷美包装原生产工程师。

不过,人员流动只是其一,我们关注的是人员流动背后新巨丰作为后来者的可吸引力问题——即为何让一批纷美老员工放弃纷美而选择自己。

这或许可以从资本市场作出解答。纷美虽早于新巨丰12年上市,但其市值却远不如后者。截止9月14日收盘,新巨丰市值为60.73亿元,而纷美包装为29.41亿港元(约合人民币27.33亿元),不到新巨丰的二分之一。

此外,即便新巨丰在产品单价上低于纷美、利乐10%左右,且近3年都在持续降价,但其毛利率并不低。2019-2021年,纷美包装毛利率分别为27.86%、29.55%和22.07%,而新巨丰毛利率则分别为30.48%、34.47%和27.00%。

新巨丰曾在招股书中提到,降价一方面源于原材料聚乙烯价格下降,另一方面是因为生产成本管控;而毛利更高,则是因产品性质不同、行业竞争格局不同、下游客户不同造成的。

而这些或许也是新巨丰意欲吞下大象的底气。

当然,最吸引人的,还是新巨丰成功收购纷美后,后者为其带来的可观利益。

正如业内人士所说,一旦新巨丰顺利“入主”纷美,或将改变国内无菌包装行业格局,使得无菌包装国产化替代阵营的实力更加强大,面对海外巨头形成更有利的竞争格局。

只不过,由于背后牵扯两大乳企巨头,双方的交锋恐怕暂时还难成定局,且得持续一段时间。

参考资料:

观潮新消费《隐形巨头 | 小牛奶盒中的千亿大生意》

野马财经《“老四”新巨丰强娶“老二”纷美包装:伊利、蒙牛打响代理人战争》

界面新闻《「深度」纷美包装对新巨丰说“不”,国内无菌包装收购第一案悬念陡增》

评论