文|翠鸟资本

提起招商基金的“头牌”,非朱红裕莫属。

截至2023年6月末,朱红裕操盘的公募资产规模达到120亿元。虽然操盘百亿基金,但是,2023年朱红裕有些“不自在”。

实际上,朱红裕加盟招商基金仅仅两年时间,目前更没有一个完整自然年度的业绩,但手持百亿规模,净值压力愈发凸显。

作为“引进人才”的朱红裕,能否提升招商基金的“能量”?

朱红裕是谁?

公开资料显示,朱红裕本科是工科专业,当时正值1998年亚洲金融危机,他开始对外部世界的运行产生浓厚兴趣,开始自学经济学。进入研究生阶段后,朱红裕学习生物工科,但积极选修与经济学相关的课程,包括会计学、经济学等。

朱红裕职业生涯起步后,早期曾担任医药研究员,之后将研究兴趣扩展到零售、消费品、建筑建材以及宏观策略。

他曾在几家知名机构任职,包括华夏证券研究所、银河基金管理和华安基金。

朱红裕的职业转折点,出现于2010年,加盟国投瑞银基金后,其正式从研究员转向实盘投资,初期担任专户投资经理,之后开始接手公募产品。

据天天基金网,朱红裕在招商基金业绩最好的产品是瑞福分级基金,但其任职时间仅有258天,对应收益率为46.09%。

他管理时间最长的国投瑞银稳健增长,在2011年5月-2013年7月期间对应收益率仅有-0.47%。当然这期间正值A股熊市,此等业绩也算“尚可”。

2013年之后,朱红裕离开公募圈,与许多“先知先觉”的基金经理一样,开始卷入私募投资浪潮,当年正值私募管理人备案制度的元年。

私募生涯中,朱红裕担任红杉资本中国基金副总裁,弘尚资产联合创始人、合伙人、首席投资官和投资经理。

但朱红裕在红杉资本的时间很短,即2013年6月开始,至12月结束,仅半年时间。

他真正的私募投资,是在弘尚资产,属于他主打的创业型机构。一份第三方报告显示:2013 年 12 月- 2019 年 5 月,朱红裕在弘尚资产任职期间,代表产品年化收益为11.87%。

离开私募,跳槽不断

从朱红裕的职业履历来看,他总是在“跳来跳去”。

对于多数基金经理来讲,创立私募就是职业旅程的“最后一站”,私募投资的灵活度远远高于大型金融机构。

说简单些,即“创始人说了算”。

然而,朱红裕并不满足于此,他离开了一手创立的弘尚资产,转身加盟了招银理财。

由于银行理财子公司在中国投资界,属于新生机构,相当于朱红裕又要“再次创业”,但他本人并不是老板。

他在招银理财的职位为权益投资部总经理和投资经理,相当于一家公募的投资总监。

在朱红裕的打造下,2020年9月,招银理财发行首只主动管理的纯权益型理财产品。当时,招银理财高管“夸下海口”:内部对权益直投的投资经理设置考核期为三年,希望以长期考核导向树立长期投资理念,持续做好深度研究。

然而,没错,他又跳槽了。

2021年5月,传出朱红裕转身加盟招商基金的消息。

募资不断,基民受伤

一年之后,也就是2022年4月,招商基金高调为朱红裕募资,很多基民冲着他的名气纷纷掏钱抢购,招商基金此后多次发布限购公告。

这让朱红裕的基金份额,一度成了公募圈的“抢手货”。

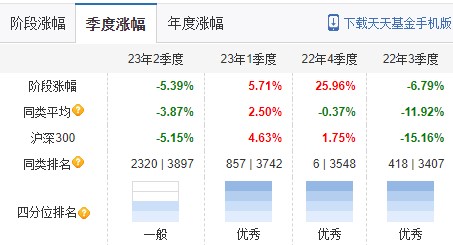

朱红裕的建仓时点较好,其管理的“招商核心竞争力”躲过了2022年上半年的大波动,并赶上了四季度的大反弹。该产品在2022年四季度净值收益高达25.96%,如下图所示:

喜人业绩之下,朱红裕在2023年4月底再次募资,首次募集规模上限为30亿元,再次赢得基民的热捧。

然而,奇迹并未复刻,“招商社会责任”的表现并不理想,自今年4月成立以来,净值依然在1元面值以下。

上述产品近三个月的净值表现,更跑输沪深300指数。

问题公司成重仓股

以“招商核心竞争力”为例,朱红裕将卫宁健康作为基金第一大重仓股,持仓占比高达8个点(截至2023年6月末)。

卫宁健康可谓朱红裕的“心水股”,已经连续三个季度稳居招商核心竞争力的头号重仓股位置。

此外,他管理的招商社会责任,将这家医药公司放置于第二大重仓股。

巧合的是,招商证券是卫宁健康上市时的保荐券商。

然而,今年7月初,卫宁健康实控人、董事长周炜被茂名市监察委员会实施留置措施。

这可谓晴天霹雳。

实际上,卫宁健康的基本面并不佳。

该公司2023年半年度净利润约1659万元,同比下降75.2%。2022年度净利润约1.08亿元,同比下降71.33%。

这种业绩表现下,卫宁健康股价在今年截至目前已经跌掉30%,2022年全年股价更是跌掉38.5%,而朱红裕却是依然“越跌越买”,不知道依据何在。

朱红裕在最新基金季报中,对未来市场判断的表态可谓耐人寻味:

“对2023年下半年及2024年的权益市场审慎乐观,这种信心来自于我们对国内库存周期基本见底和海外流动性环境逐渐改善的基本判断,更来自于中国依然有一批胸怀天下、逆向而行、踏实担当的企业家。”

然而,他的头号重仓股的“当家人”,却可能面临牢狱之灾。

这位20年的投资老将,可能真的看走眼了。

评论