文|动脉网

眼下,一级市场融资正变得越来越难。

“我们从去年就开始对接投资方,但愿意深聊的机构不多。而有意向的机构,与我们一直未在对赌、估值等事宜上谈妥。”一位不愿具名的口腔医疗企业联合创始人告诉动脉网。他直言,与2021年医疗创投行业烈火烹油的景象相比,当下的融资环境寒意凛冽,投资机构越来越珍惜按下“扳机”的次数。

数据也佐证了这一趋势。蛋壳研究院发布的《2023年H1全球医疗健康产业资本报告》就显示,今年上半年我国医疗健康产业投融资总额约410.51亿元,同比下降高达43%,近乎“腰斩”。

不过,面对严峻的创投大环境,仍有一部分企业逆势融资,并成为资本持续押注的“宠儿”。

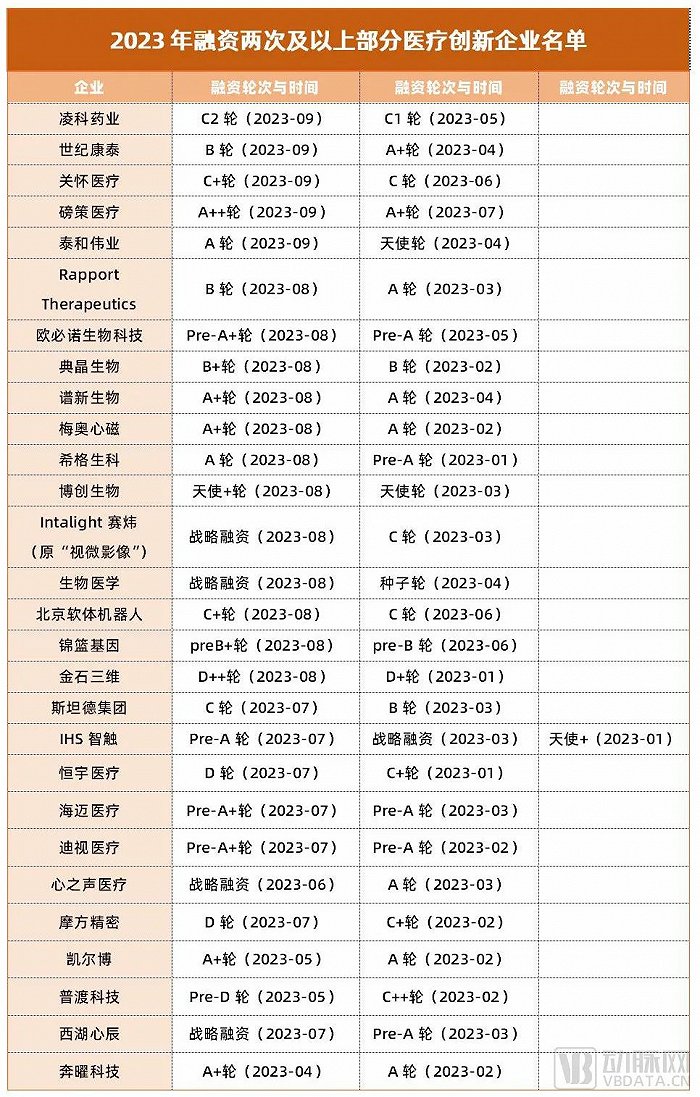

动脉网统计发现,仅在今年1月至9月期间,已有28家医疗创新企业收获两次及以上融资:它们有的从研发阶段迈向商业化,开启了新征程;有的正式盈利并逐步进入收获期,一跃成长为行业独角兽。

(数据来源:动脉橙数据库、企查查动脉网制图)

能在资本寒冬下,强势拿下多笔融资,一定程度彰显了企业的硬实力。我们把这些代表性企业的业务内容和商业模式进行梳理,了解和学习它们在这个寒冬中的破冰之旅。

初创型医疗企业占比超60%,它们凭什么逆势融资?

寒冬之下,亦有暖阳。

在投资总体表现低迷的当下,28家医疗创新企业在今年完成2笔及以上融资无疑给行业打了一针“强心剂”。

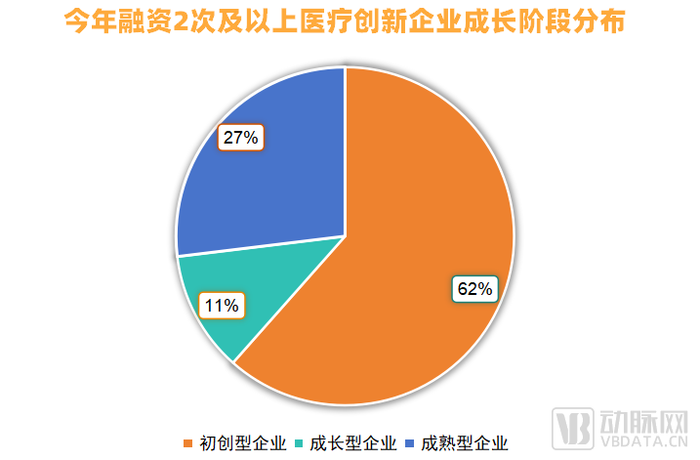

从数据上看,28家医疗创新企业若按照初创型企业(B轮以前)、成长型企业(B轮至C轮,包含C轮)、成熟型企业(C轮后)进行统计分类(以最新一轮融资轮次为依据),此次名单里的初创型企业最多,占比达到62%。

这不难理解,初创企业处在研发关键期,需要大量引进人才、推动研发进展等,因此融资的意愿更强。而站在投资机构端,当下投早投小亦成为行业普遍发力的方向。

(数据来源:动脉橙数据库 动脉网制图)

当然,能够迅速拿下多笔融资,足以证明投资机构们对这些初创企业的青睐。

而在所处的细分赛道上,器械类的企业占了总体数量的约一半。

对此,行业投资人沈奕(应受访者要求为化名)认为,这与器械类企业本身的特点有关:医疗器械产品迭代较快,研发周期较短,核心以改进型创新为主,所以阶段性成果的周期会短一些,融资的频率就相对其他细分领域会更快。

除此之外,政策的加持亦是资本关注创新器械的重要原因。比如《“十四五”医疗装备产业发展规划》中就提出,医疗装备要重点发展7 个领域,包括诊断检验装备、治疗装备、监护与生命支持装备、中医诊疗装备、妇幼健康装备、保健康复装备、有源植介入器械。这为填补国产医疗装备产业空白领域的创新企业带来了机会。

“可以说,对于创新医疗器械企业,具有强大的自主研发能力和符合国家政策方向的临床应用场景已经成为了投资人关注的两个重要指标。”行业投资人沈奕表示。

以连续获得A+轮、A++轮的磅策医疗为例。作为以手术机器人为核心的创新企业,磅策医疗一直聚焦为临床共性需求提供专科解决方案,现已取得了近百件专利,拥有植发机器人、手术机器人穿刺导航系统等产品,涵盖医美、肿瘤等领域。

从耕耘的赛道来看,磅策医疗目前发力的其中一个方向——植发,就是一个需求高、渗透率较低的广阔领域。据国家卫健委数据,2022年中国超2.5亿人存在脱发困扰,而植发手术量仅约为63万例,渗透率仅为0.25%。另外,脱发群体正呈现年轻化的趋势,植发需求持续释放。

又比如获得A轮、A+轮的梅奥心磁,其就围绕自主创新研发的心内手术导航技术、能量消融平台和柔性介入耗材,为临床提供心脏电生理和结构性心脏病的手术治疗解决方案。今年3月,梅奥心磁首款“TITIAN提香 心脏电生理介入器械控制系统” 获批进入国家创新医疗器械特别审查程序,即创新 “绿色通道”。

在应用场景上,梅奥心磁所专注的心血管介入领域具有巨大的临床价值。要知道,我国心律失常患者数量多,仅房颤患者就超过1200万人。患者人数多的背面,却是治疗渗透率低,据《中国心血管健康与疾病报告》显示,2022年房颤射频消融手术量达到15万台,满足了不到2%房颤患者的手术需求。

再看完成Pre-A轮、Pre-A+轮的迪视医疗,该企业专注在机器人领域,正加速眼科手术机器人人体临床以及显微外科手术机器人等管线研发。在研发实力上,迪视医疗是率先实现眼科手术机器人3微米运动精度的团队之一。

而回到临床价值中,迪视医疗所发力的眼科是近年资本蜂拥的黄金领域。一方面,随着人口老龄化的进程加速,我国眼底疾病存在大量未被满足的需求,市场空间够大;另一方面,临床端的眼底医生也迫切需要更好、更尖端的配套设备辅助他们完成高难度术式,对设备的需求够刚性。

“大家都在说寒冬,其实互联网时代也是经历过快速爆发和几次去泡沫的过程,现在医疗一级市场正在经历类似的过程,对于优质的企业,比如能解决临床痛点、In China for Global、商业化变现能力强、执行能力强的企业,依然是投资机构追捧的标的。所以核心还是打铁还需自身硬。”大健康领域精品投行天超资本管理合伙人王玥月告诉动脉网。

挤进更多元投资方,商业化落地能力是频获青睐的关键

在渡过研发阶段后,企业逐步走向成长期和成熟期,融资的节奏会相对初创期放缓。但在今年,包括凌科药业、关怀医疗、Intalight赛炜、恒宇医疗、斯坦德集团、摩方精密等10家企业仍以超快速度获得融资,多家走到D轮及以后。

这背后,与企业商业化落地的能力有密切关系。

多位医疗投资人告诉动脉网,一般而言(生物医药领域情况特殊,很多生物医药企业上市之后都还未正式商业化,这里主要为医疗器械、生命科学工具、数字医疗、医疗服务等领域),医疗创新企业发展到B轮及以后,里程碑的达成与营收和盈利能力关系挂钩。

因此,短时间能拿到两次及以上融资,亦表明这类企业在市场端的推进足够迅速,商业化能力表现优异。

比如今年获得两笔融资的高端眼科平台企业Intalight赛炜(原“视微影像”),其商业化就在快速推进。目前,Intalight赛炜OCT产品销售装机已超过200台,其中,在全国以及省级标杆医院装机超过75台,80% 以上的设备是作为标杆医院的主力机在使用。

据悉,Intalight赛炜旗下产品如意全眼OCT在2022终端销售额就接近2亿元。而今年上半年,Intalight赛炜营收已经超过去年全年营收之和。

值得一提的是,在今年相继完成超3亿元C轮融资和一轮战略融资后,Intalight赛炜的投资方阵容不断拉长,新囊括了国寿股权、前海方舟、辰德资本、深创投、中金汇融、临港蓝湾等知名机构,也包括华厦眼科这样的产业龙头企业。

要知道,多元的投资方阵容,能帮助被投企业更好地进行产业链资源整合、市场开拓、研发协作等。

再比如今年同样拿下两笔融资的恒宇医疗,其作为智能化血管介入腔内诊疗平台型企业,专注在血管内超声设备及导管、光学相干断层成像设备及导管、IVUS/OCT一体机式双导管系统等产品的研发,目前正保持平稳阶段性拿证,持续加速商业化落地加速。

据悉,在2023年销售元年,恒宇医疗销售业绩已经超过预期。

在此之外,恒宇医疗的科研合作版图也在扩大。目前,恒宇医疗已与哈医大二院、浙大附属二院、解放军总医院、浙大邵逸夫医院、同济大学附属十院、西交大一附院、杭州市第一人民医院、阜外医院等十余所医院建立了深厚的合作关系,并与天津大学等院校进行战略合作。

恒宇医疗在快速融资的过程中,也引进了更多元的投资方,仅今年的两笔融资,就有天士力资本、阿里巴巴、华泰紫金等知名机构与产业巨头。这无疑为恒宇医疗的快速发展带来了新的助力。

在天超资本管理合伙人王玥月看来,无论是初创型企业,还是成长型企业,亦或是成熟型企业,总结来说,能够在资本寒冬中短时间逆势拿下多笔融资,大致可以概括为三个层面。

● 一是产品力,这类企业的产品在市场上的竞争优势大、解决临床痛点、差异化,以及所处的市场有比较强的发展空间,具有国际竞争力;

● 二是已有或者潜在的商业化变现能力;

● 三是企业的执行力强,从0到1,1到N的发展速度,要快于同行,形成相对或者绝对的市场优势,以及超强的融资能力、对外合作能力、人才吸引能力,撬动一切资源实现企业的快速发展。

“创新企业如果具有强大的持续融资能力,就能大大增加它们的抗风险水平,也能在面对更多竞争对手出现时,有足够的‘子弹’以应对。”行业投资人沈奕提醒道:”不过,融资只是进行价值创造的一个工具,而不是结果。所以,融资后要注重战略的一致性和经营的高效性,以确保资金的有效利用和价值的持续创造。”

“不然,下一个寒冬来临时,企业就会没有足够的筹码上牌桌,‘弹尽粮绝’便会成为大概率事件。”

当下最重要的是先活下去,蛰伏期后行业必将迎来大爆发

纵观各个产业的发展历史,往往在资本市场情况糟糕的时候,那些历经磨砺的、真正优质的企业会最终冲破冰层,并浮上水面。

比如2000年左右的互联网泡沫,就曾让超90%的互联网企业破产退出历史舞台。而在这样严峻的挑战下,同样受到巨大冲击的阿里、腾讯等企业选择蛰伏、积淀、迭代,终成行业里活下去,且活得很好的巨头企业。

在医疗创新领域亦如是。如今在全球鼎鼎大名的医疗创新巨头们,都至少穿越过两次及以上的行业周期。而最关键的是,它们在面对巨大挑战时,都选择了把活下去放在第一位,并在蛰伏中持续积淀创新。

以全球医疗科技的领先企业美敦力为例,自1949年创办以来,其分别于1960年、1976年、1985年遭遇了三次困境,甚至濒临倒闭。但在每一次的危机之下,其总能及时调整战略,做出正确的决策。

面对当下的融资难题,创新企业们也在积极寻找新的解法,比如近期以+轮、++轮为代表的迷你轮融资变得越来越多。此次获得两次及以上融资的企业里,不少企业就是采取了+轮、++轮融资的策略,占比超一半。

行业投资人沈奕告诉动脉网,迷你轮是资金体量相对较小的一种融资,过往更多用在企业即将到某个里程碑节点前:一种情况是企业资金吃紧,需要融资以促成里程碑的达成;另一种情况是有新的投资机构非常看好这家企业想要投资进入,这个时候的融资轮次一般会被企业定在+、++轮。

“现在融资太难了,表现就是与过往相比,融资周期更长、融资金额更分散。”行业投资人沈奕表示,一边是募资困难的机构投钱愈发谨慎,另一边是大量需要融资的创新企业。

所以在这种情况下,体量更小的迷你轮变得流行起来。

“我并不认为这是一件坏事。尽管市面上有一些负面声音,但我认为这是当下环境里创新企业的优质选择。要知道,在创新药火爆的2020年,很多企业天价融资,一家尚处B轮阶段的企业估值到了D轮的水平,拿了与当时体量并不匹配的钱,迅速将生命透支。钱一花光,没有成绩出来,后面就没人敢接,大厦倾覆只是顷刻之间。”行业投资人沈奕强调。

另一个关键的原因在于,当整体创投环境不好的时候,创新企业通过迷你轮融资小步快走,既能展现自己对资金的使用能力、战略的落地能力,也能在短期给到投资机构以信心,从而吸引它们持续押注。这也是为什么今年仍有这么多医疗创新企业拿下多笔融资的重要因素。

“我们也正在推进++轮融资。尽管目标融资金额比去年年底定的要少20%。”前文提到的口腔医疗企业联合创始人亦告诉动脉网,“毕竟要先活下去,才有继续谈梦想的底气。”

“当下环境,也需要一个比较好的FA来辅助企业精准高效高质量地推进融资。”天超资本管理合伙人王玥月表示,“而融资之外,创新企业还可以考虑更多元化的合作方式,比如产品授权转让给大企业,与大企业共同合作开发等等。甚至将初创企业出售给注册能力+销售能力强的大企业,背靠大树好乘凉,几倍甚至几十倍的放大产品商业化价值和收益,另外也能实现股东的退出。”

当然,哪怕环境如何变化,创新企业更重要的考虑仍是研发为本。

动脉网在对今年拿下两次及以上融资的28家创新医疗企业的融资新闻进行梳理后发现,每一家企业都把研发放在了资金用途的重中之重,然后是市场开拓。

可以说,研发为王既是谋生存的关键,更是一家医疗创新公司的题中之义。例如阿斯利康、礼来、强生、赛诺菲、美敦力等跨国企业之所以能长期立于不败之地,最核心的竞争力就是保持创新研发的能力,进而不断推出满足临床需求的新品。

相信,正如每一个产业周期的演变一样,当寒意消退,阳光穿过云层渐次出现,那些历经磨砺,并穿越蛰伏期的医疗创新企业们,必会向阳而生。

评论