文|新经济e线

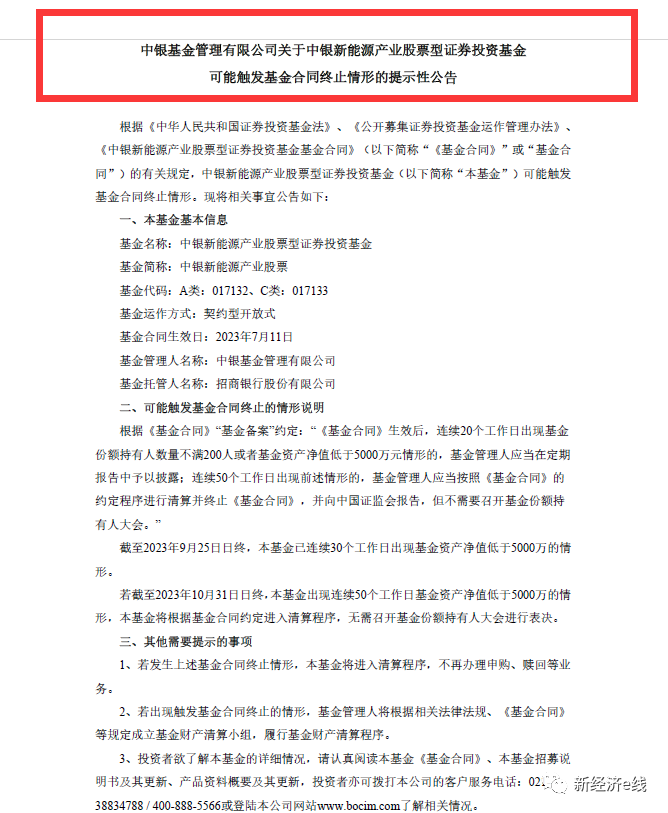

2023年9月26日,中银基金发布关于中银新能源产业股票型证券投资基金可能触发基金合同终止情形的提示性公告称,根据《基金合同》等有关规定,中银新能源产业股票型证券投资基金可能触发基金合同终止情形。

此前,该基金《基金合同》“基金备案”约定:“《基金合同》生效后,连续20个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当在定期报告中予以披露;连续50个工作日出现前述情形的,基金管理人应当按照《基金合同》的约定程序进行清算并终止《基金合同》,并向中国证监会报告,但不需要召开基金份额持有人大会。”

截至2023年9月25日日终,该基金已连续30个工作日出现基金资产净值低于5000万的情形。若截至2023年10月31日日终,该基金出现连续50个工作日基金资产净值低于5000万的情形,该基金将根据基金合同约定进入清算程序,无需召开基金份额持有人大会进行表决。

来源:基金公告

公开资料表明,中银新能源产业刚于今年7月11日成立,是一只不折不扣的次新基金。成立之初,基金募集规模约22997.46万元。其中,基金管理人2023年7月7 日认购1199.9万份。包括基金管理人的高级管理人员、基金投资和研究部门负责人以及基金经理在内,共计认购20.78万份。从认购份额类别来看,C类份额占据绝对多数,认购份额达16755.57万份,占比超过七成。

新经济e线注意到,尽管有基金管理人和基金经理等加持,但中银新能源产业仍惨遭持有人抛弃。就在8月11日,中银新能源产业才对外宣告开放日常申购、赎回、转换及定期定额投资业务。从时间轴对比以上两份公告可以发现,只等中银新能源产业打开申赎,基民便开始争相出逃,似乎一刻都不愿多等。

中银权益基金口碑“砸了”

作为银行系公募基金公司,中银基金旗下主动权益基金似乎不受基民待见,说得夸张一点就是口碑“砸了”。据Wind统计,截至9月25日,公司今年来已经宣告清盘的主动权益基金就多达8只,分别包括中银腾利(A/C)、中银产业精选(A/C)、中银丰利(A/C)、中银瑞利(A/C)、中银裕利(A/C)、中银益利(A/C)、中银锦利(A/C)、中银润利(A/C)。除了中银产业精选(A/C)为偏股混合型基金外,其余7只均为灵活配置型基金,其清盘类型均为触发合同终止条款。整体来看,中银基金这一清盘数量位居行业前列。

公开资料显示,中银基金成立于2004年8月12日,公司两大股东分别为中国银行和贝莱德投资管理(英国)有限公司,各持股83.5%和16.5%。截至今年二季度末,公司基金规模合计4551.42亿元,行业排名22/155。从产品结构来看,公司旗下债券型基金和货币市场基金最新规模分别高达2320.7亿元和1872.86亿元,而混合型基金和股票型基金分别仅有312.96亿元和46.81亿元。

新经济e线获悉,仅今年9月以来,包括中银新能源产业在内,公司当月就有5只主动权益基金披露了可能触发基金合同终止情形的提示性公告。作为中银基金旗下的新生代基金经理,周斌现在管的两只基金分别为中银新能源产业和中银成长优选。一旦中银新能源产业最终宣告清盘的话,其在管基金也就剩下中银成长优选一只独管产品了。

周斌的公开履历显示,其于2016年加入中银基金,曾任研究员,2022年3月至今任中银成长优选基金基金经理。具有8年证券从业年限。不过,中银成长优选的规模也不大。截至今年二季度末,该基金资产净值仅有1.58亿元。

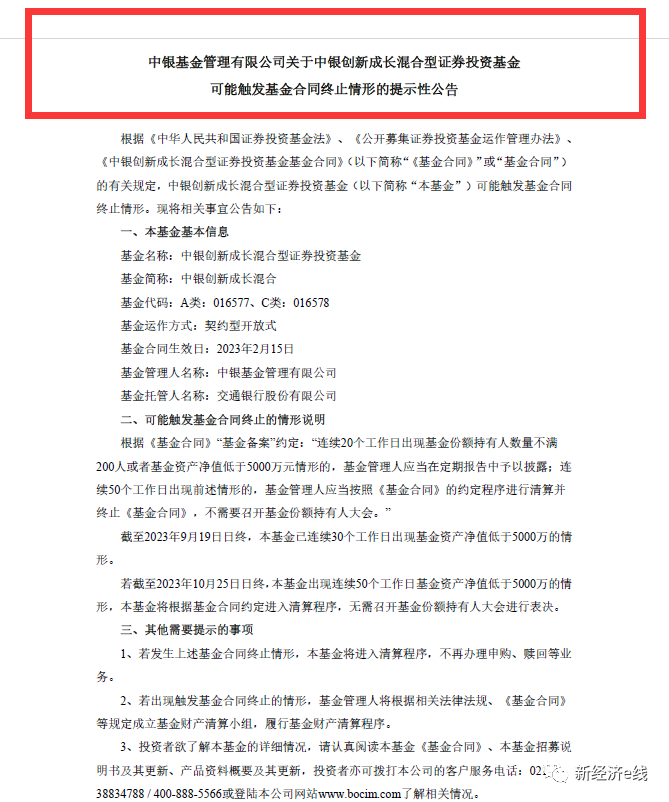

此外,在当月提示清盘风险的其余4只主动权益基金中,9月20日,中银创新成长发布公告称,截至2023年9月19日日终,基金已连续30个工作日出现基金资产净值低于5000万的情形。若截至2023年10月25日日终,基金出现连续50个工作日基金资产净值低于5000万的情形,基金将根据基金合同约定进入清算程序,无需召开基金份额持有人大会进行表决。

来源:基金公告

同样,中银创新成长也是今年2月15日才成立的次新基金,其募集规模为28858.26万元。到今年二季度末,基金份额已骤降至5464.75万份,对应基金资产净值为5489.64万元。仅过去半年多时间,基金规模缩水超过八成,高达80.98%。

而中银产业精选和中银腾利则相继于9月14日和9月18日宣告清盘。其中,中银产业精选于9月15日发布基金合同终止及基金财产清算的公告称,自基金合同生效以来,截至2023年9月14日,基金已连续60个工作日基金资产净值低于5000万元。为维护基金份额持有人利益,根据基金合同约定,基金管理人应当终止《基金合同》,并按照《基金合同》的约定程序进行清算,不需要召开基金份额持有人大会。自2023年9月15日起,基金进入清算程序,停止办理申购、赎回、转换及定期定额投资等业务。

9月19日,中银腾利披露的基金基金合同终止及基金财产清算的公告也表明,该基金的最后运作日为2023年9月18日,并于2023年9月19日进入清算程序。截至2023年9月18日日终,基金已连续60个工作日出现基金资产净值低于5000万元的情形。根据基金合同约定,已触发终止《基金合同》条款。

据新经济e线了解,早在今年二季度末,由于机构持有人大额赎回,中银腾利规模快速缩水并跌破5000万元的清盘“红线”。报告期内,三大机构持有人悉数赎回了其所持份额,分别达9208.01万份、4514.68万份、2613.15万份,合计达16335.84万份。截至今年二季度末,中银腾利总份额缩水至1865.3万份,基金资产净值仅录得2144.03万元。

新能源主题基金一片惨淡

实际上,在中银新能源产业惨遭持有人抛弃背后,这也是今年来新能源主题基金一片惨淡的典型缩影。

新经济e线调查发现,中银新能源产业跟踪的业绩基准为中证新能源指数收益率*70%+恒生指数收益率(经人民币汇率折算)*20%+中债综合全价(总值)指数收益率*10%。作为其最大权重的中证新能源指数,该指数选取沪深市场中涉及可再生能源生产、新能源应用、新能源存储以及新能源交互设备等业务的上市公司证券作为指数样本,以反映新能源产业相关上市公司证券的整体表现。其发布时间为2015年2月10日,成份股数量为80只。

Wind统计表明,截至2023年9月26日,中证新能源指数年内跌幅高达29.9%,较沪深市场其他35个核心指数相比,其收益率位列倒数第一。其跌幅甚至远远超过同期的创成长和创业板50两个指数,后两者年内分别下跌22.73%和19.47%。若将时间拉长至最近一年的纬度,中证新能源指数区间跌幅更是高达近四成,约38.47%。

二级市场上,从其成份股表现来看,年内股价惨遭腰斩且跌幅超过五成的就有鹏辉能源、派能科技、锦浪科技、禾迈股份、恩捷股份、天合光能、科士达、迈为股份、天奈科技。其中,鹏辉能源、派能科技、锦浪科技、禾迈股份等4只成份股年内跌幅更是接近六成。还有,亿纬锂能、金博股份、振华新材、德方纳米、融捷股份、新强联、固德威、弘元绿能、大金重工、晶澳科技、福斯特、盛新锂能、西藏矿业等13只成份股跌幅也超过四成。

在中证新能源指数的80只成份股中,年内股价上涨的仅有5只,分别包括中国核电、中国广核、龙源电力、南网能源、新宙邦。其中,中国核电和中国广核年内分别上涨了24.90%和22.12%。

据新经济e线了解,截至今年9月25日,在新能源主题基金中,跟踪中证新能源指数的主动权益基金共计有65只(不同份额分列)。从最近一年的业绩表现来看,业绩最差的基金为上银新能源产业精选C和上银新能源产业精选A,其份额净值增长率分别为-52.96%和-52.69%,单位净值分别仅录得0.5563元和0.561元。而同期的业绩比较基准收益率为-27.14%(中证新能源指数收益率*70%+中债综合财富(总值)指数收益率*25%+中证港股通综合指数收益率*5%)。可见,以上两只基金业绩远远落后其业绩比较基准。

作为基金经理,施敏佳从海富通基金转会上银基金之后遭遇业绩“滑铁卢”。公开资料表明,施敏佳历任东方证券研究所分析师,海富通基金股票分析师、基金经理等职务。2021年6月担任上银科技驱动双周定期可赎回基金经理,2021年11月担任上银高质量优选9个月持有基金经理,2022年4月担任上银新能源产业精选基金经理。

今年7月25日,施敏佳离任上银高质量优选9个月持有基金经理一职,现在管2只基金,合计管理规模2.29亿元。截至9月25日,施敏佳以上2只在管基金任职回报分别为-64.01%和-43.9%,回报排名均垫底,分别为1980/1981、2986/2995。

在新能源主题偏股基金中,鑫元清洁能源C、鑫元清洁能源A和国投瑞银新能源C、国投瑞银新能源A等净值跌幅居前,最近一年的回报率分别为-47.87%、-47.66%和-42.13%、-41.90%,均大幅落后同期业绩比较基准的-25.50%和-26.42%。

同样,招商能源转型C、招商能源转型A、招商碳中和主题C、招商碳中和主题A等最近一年的净值跌幅也接近四成。相比之下,仅大成新能源C、大成新能源A、银华清洁能源产业C、银华清洁能源产业A、汇添富新能源精选C、汇添富新能源精选A、华夏清洁能源龙头C、华夏清洁能源龙头A等基金最近一年较同期业绩比较基准均录得超额收益。

评论