文|赶碳号

中国与美国光伏企业的估值,可谓冰火两重天。

美股逆变器企业Enphase的动态市盈率28倍,A股的阳光电源、固德威只有15倍,相差近一倍,然而这些还不是最夸张的。

第一太阳能的动态市盈率高达110倍,而中证光伏产业指数的PE还不到13倍,第一太阳能是我们的8倍还多。更重要的是,这家公司的在手组件订单已经排到了2030年,高达78.3GW!

美国资本市场,为何会给第一太阳能这么高的估值?美国又能否凭借第一太阳能,实现其光伏制造的本土化?

01 美国扩产进行时

也许,我们对于海外光伏企业的扩产决心与效率,还持有怀疑的态度。毕竟,海外光伏制造的产能投资成本和生产成本,都实在太高了。但美国第一太阳能的一系列动作,可能会让我们认识到自己的错误。

9月22日,第一太阳能在美国路易斯安那州伊比利亚教区的制造工厂正式破土动工,这已经是其在美国的第五家完全垂直一体化的光伏制造工厂。

该项目产能为3.5GW,总投资11亿美元,也是该地区历史上规模最大的一笔投资。该工厂计划在2026年上半年开始正式投产。

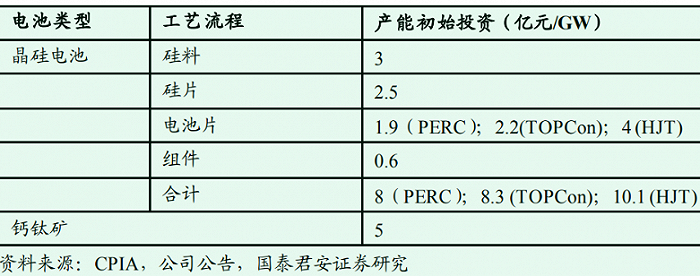

赶碳号简单算了下,该笔投资折合人民币80亿,单GW投资成本高达23亿。目前我国建设晶硅组件的单GW产能的全成本只要8亿。以此计算,第一太阳能该项目的产能投资成本,大约是我们的3倍!

这并不是第一太阳能的第一次扩产。

去年,第一太阳能宣布投资超过28亿美元,新增7.9GW的产能——全部位于美国。该公司此前还宣布投资约13亿美元,在阿拉巴马州新建一座 3.5GW的制造工厂,并在俄亥俄州扩建0.9GW的现有制造基地,预计这两项建设均将于2024年底完工。

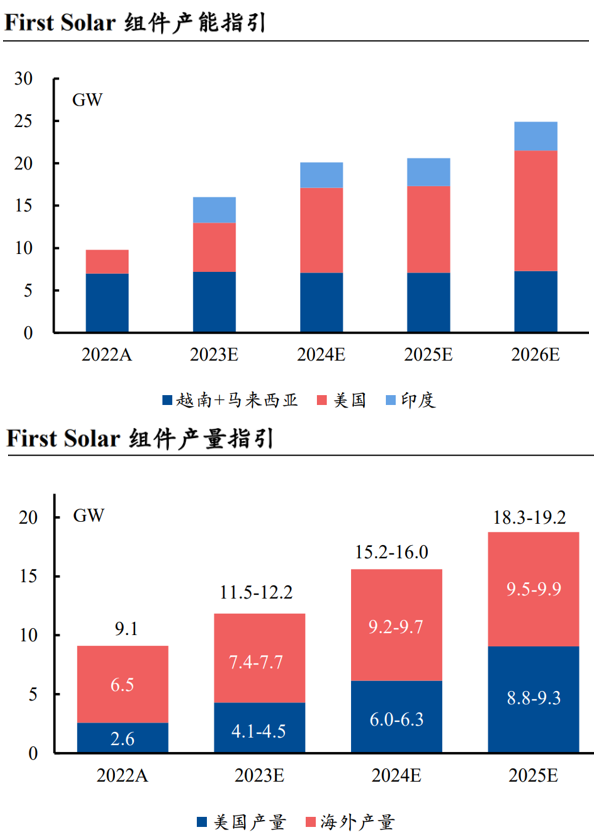

第一太阳能预计,到2026年时,该公司在美国的组件产能将达到14GW,全球组件产能将达到25GW。

今年3月1日,第一太阳能宣布其在2022年的净预订量为48.3GW,较上年增长了30.8GW。到了今年中报,该公司宣布,组件订单已经排到了2030年,高达78.3GW!这意味着仅在2023年上半年,公司订单就增加了30GW。

据路透社报道,美国太阳能项目开发商之所以纷纷涌向First Solar的碲化镉产品,部分原因是该技术并不依赖于多晶硅。

根据 IRA,使用美国制造设备的项目,将有资格获得相当于设施成本 10%的额外税收抵免。该法律旨在减少美国对于中国制造产品的依赖。第一太阳能此前曾多次表示,将在新工厂生产的组件将100%在美国生产,具体部件符合美国财政部IRA中的税收抵免规则。

美国白宫对此则表示了支持。拜登在一份声明中表示:“第一太阳能公司是一家自豪的美国公司。”

02 110倍PE,从未跌出十强

回顾近十三年的光伏组件出货量全球TOP10,会发现一些有意思的现象。

首先,是中国光伏企业的崛起以及领先优势之牢不可破。

2010时TOP10中,仅有尚德、英利、天合、阿特斯四家中国企业;

2011年是5家(晶科入围);

2012年是6家(晶澳入围);

2013年、2014年又回到5家;

2015年达到8家(保利协鑫、东方日升、亿晶光电入围)。

然后,这个纪录一直保持到今天——也就是说,在过去8年中,TOP10里面,中国企业一直占据8家,而且最近4年,TOP5一直是中国企业。

这足以值得国人为之骄傲与自豪。

第二,美国第一太阳能从未出局。

13年大浪淘沙,有两家海外光伏企业,虽然不断掉队,但从未跌出过TOP10,那就是第一太阳能与韩华。

以第一太阳能为例,出货量曾连续三年位居TOP10的亚军,到2017年时已滑至第9位,看上去即将被挤出前十、地位岌岌可危。然而最近两年,第一太阳能反而又回到第八的位置上。

TOP10的竞争永远是激烈而残酷的,无论是我国早年的尚德、英利,后来的还是外企中的夏普和Sun Power,都已是昨日黄花。但第一太阳能硬是挺到了今天。这绝非偶然。

当然,商业竞争并不应该以消灭竞争对手为最终目的——竞争对手不断地加入和出局,充其量只是市场竞争导致的一种结果。针对当下的中国光伏产业的全球化而言,绝对领先以及随之而来的欧美国家的绝对限制与绝对打压已成常态。市占率的绝对领先,也许反而意味着边际效应的递减。这是一个值得深入思考与展开辩论的话题。

但是不管怎样,深入研究美国第一太阳能这样一个老对手,对于中国光伏企业还是殊为必要的。我们至少可以因此少犯致命性的错误——无论是在技术路线上,还是在市场战略上。

TOP10中,除了第一太阳能之外,还有一家海外光伏企业同样值得深入研究,那就是韩华。赶碳号以前在报道光伏专利之战时曾经零星涉及,以后有时间再做专题解读。

第一太阳能目前市值172.63亿美元,约合1260.36亿元人民币。由于今年以来我国A股市场光伏板块萎靡不振,目前过千亿市值的也只剩下了隆基、通威和晶科。第一太阳能的这个千亿市值,在中国头部的组件企业中,甚至可以排在第二了,仅次于隆基,而高于晶科、天合、晶澳、阿特斯这几家TOP5企业。

然而,从营收与利润看,第一太阳能却难以进入我国组件TOP5。公司半年报显示,今年上半年第一太阳能营收为13.59亿美元,归母净利为2.13亿美元,分别折合99.23亿元人民币和15.55亿元人民币。这个营收、利润规模,远低于我国TOP5一体化组件企业,体量上与爱旭股份接近。

所以,第一太阳能的估值足以令中国光伏企业羡慕,目前动态市盈率高达110.36倍,动态市净率为2.86倍。截至目前,中证光伏产业指数(931151)的PE为12.94,PB为2.63。中国光伏企业的估值,仅相当于第一太阳能的八分之一!

中国光伏企业估值低,原因当然是错综复杂的——既有外部的市场环境因素,其实也有光伏企业自身的原因。值得庆幸的是,从最近决策层及监管部门的动作与动向看,市场参与各方可能都已经意识到,只有让投资者长期能够赚钱、而不是被赶尽杀绝,才是一个健康、成熟的资本市场。

03 薄膜组件之王

提起薄膜组件,估计一些光伏老兵都还有印象——曾经的中国首富李河君和他的汉能集团,主打的就是薄膜电池。

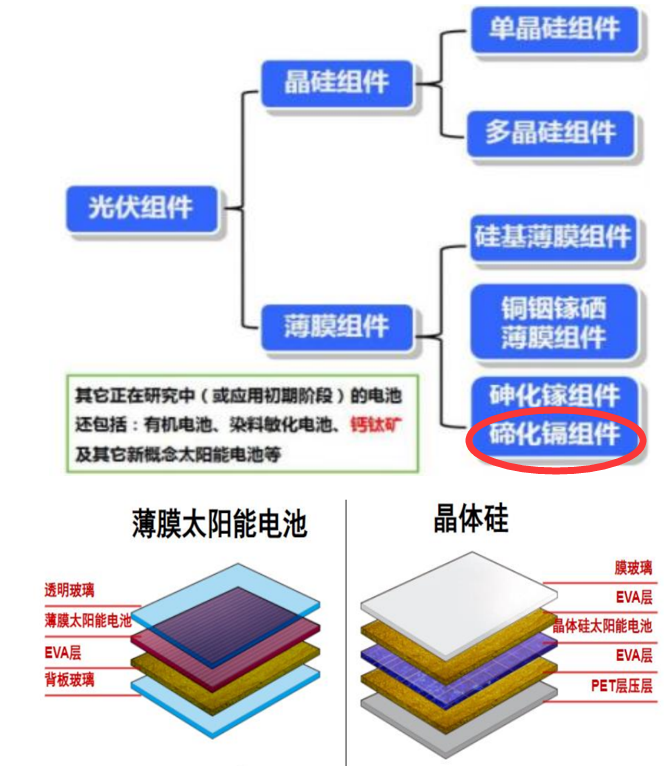

薄膜电池在巅峰时期市占率一度高达30%,现在只有5%,主要就是第一太阳能在干。薄膜组件被晶硅组件淘汰,根本原因在于一直无法突破效率瓶颈,再加上形成规模优势后晶硅价格大幅降低。

薄膜太阳能电池是在玻璃、不锈钢或塑料衬底上附上非常薄的感光材料制成,制作材料吸光系数很高,从而大大降低了电池整体厚度。

薄膜电池现已发展出包括碲化镉(CdTe)、铜铟硒(CIS),铜铟镓硒(CIGS)、砷化镓(GaAs),和铜锌锡硫(CZTS)等多种技术路线,其中碲化镉是目前为止市占率最高的薄膜组件类型。

2020 年全球薄膜太阳电池的产能接近10GW,产量约为6.48GW,其中碲化镉薄膜电池的产量约为6.2GW。

总部位于美国亚利桑那州坦佩市的第一太阳能,就是目前全球碲化镉薄膜光伏组件龙头。

公司于2006年在纳斯达克上市,同年在美国俄亥俄州有75MW薄膜光伏组件产线;此后量产转换效率、产能、产量逐步提升,稳居全球薄膜组件龙头,亦是全球组件出货量Top10中唯一一家薄膜组件厂。

在转换效率方面,第一太阳能的碲化镉薄膜电池量产转换效率从2006年末的9.5%,升至2021年末的19.7%,且2021年末实验室转换效率达 22.1%。

在产能方面,截至2021年末,第一太阳能的薄膜电池组件名义产能 8.4GW,其中美国2.6GW,越南和马来西亚 5.8GW。公司指引2022-2024年末名义产能分别为9.7、15.6、20.5GW,增量主要来自美国及印度;其中,2022-2024 年末美国本土产能分别为 2.8GW、5.7GW和11.1GW。

在产量方面,2021年第一太阳能的组件产量为7.9GW,占全球光伏组件总产量的3.6%,占到全球薄膜组件产量的90%以上。

04 差异化竞争之道

第一太阳能能够成为TOP10中唯一“幸存”的美国光伏企业,一些人将此部分归功于其一直坚持生产薄膜组件,并不使用多晶硅。另外一个失败的案例当属Sun Power,遭遇多年的经营困难与业务分拆重整,在2014年跌出TOP10之后,再也没有重返十强。

据《纽约时报》报道,“它们有点像独角兽,”曾与 First Solar 合作过的托莱多大学莱特光伏与创新中心主任迈克尔·赫本 (Michael Heben) 说道。“这是一段坎坷的历史。收入相当不稳定。”

该篇文章介绍,美国一些分析人士警告,在美国生产光伏组件的努力是错误的。即使在最好的时期,该企业的利润也微薄,并且雇用的员工也很少。

彭博新能源财经太阳能分析师珍妮·蔡斯对《纽约时报》表示,最好从低成本生产商进口面板,以迅速从化石燃料转向可再生能源。“光伏组件原本可以更便宜,但在美国制造虽然会让制造业有所繁荣,但价格仍然还是太昂贵了。”

当然,也有一些立法者和企业高管坚持认为美国应该生产光伏组件。但不管怎样,有一点是肯定的:世界将需要更多的太阳能组件来消除温室气体排放。能源专家表示,全球太阳能发电装机容量至少需要是现在的20 倍,甚至可能达到70倍。

第一太阳能成立于1990年,当时名为Solar Cells,由发明家兼商人哈罗德·麦克马斯特 (Harold McMaster) 创立,他本是生产用于摩天大楼和太阳能电池板的钢化玻璃的先驱。

20世纪90年代和2000年代,太阳能电池板业务在美国、欧洲和日本快速增长。但与许多蓬勃发展的行业一样,它很快就陷入了困境,包括奥巴马政府期间能源部支持的Solyndra在内的许多公司都关闭了。

第一太阳能能够活下来,与沃尔玛创始者沃尔顿家族的投资密不可分,并且在以往的光伏周期中放弃了扩产计划,从而避免了巨额亏损。

但从根本上说,第一太阳能与中国企业的错位竞争、坚持生产碲化镉薄膜组件,可能才是“幸存”至今的关键。

当然还有一个重要因素,就是欧洲市场的强劲增长。许多国家特别是德国,提供慷慨的补贴以鼓励使用太阳能。

然而,第一太阳能也未能幸免于行业的起起落落。该公司在2019年亏损超过1亿美元,然后在2020年和2021年分别盈利约4亿美元。去年,该公司亏损4400 万美元。该公司将其归因于货运和运输成本的波动。

第一太阳能的故事告诉我们,即使在成本如此之高的市场中,仍然能够通过差异化竞争生存下来。这对于那些在技术、成本、规模上无法与头部企业竞争的公司来说,具有一定的启示意义——培育并保持差异化竞争优势,可能远比在一个同质化的技术路线上盲目扩产、冲规模更重要。

另外,碲化镉以及BIPV,也值得中国光伏企业们高度关注。

评论