文|拾盐士

2023年上半年,在理财市场竞争激烈、行业局势风云变幻之时,也迎来了“历史性”的一刻!公募基金规模首超银行理财成为“资管一哥”,而银行理财存续规模则由首位变为次位。

这一趋势备受资本市场关注。关于我国公募基金规模超越银行理财的原因,中国企业资本联盟副理事长柏文喜认为,相较于银行理财,公募基金可能会取得更高的投资收益。另外,公募基金的投资门槛较低、流动性好,适合广大投资者参与,所以不少公民都选择公募基金而非银行理财。

在公募基金坐上“资管一哥”之位背后,这个行业还呈现出那些发展趋势和细微变化?拾盐士深入观察。

“资管一哥”易位,公募基金规模首超银行理财

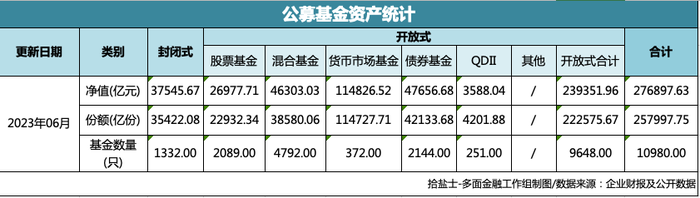

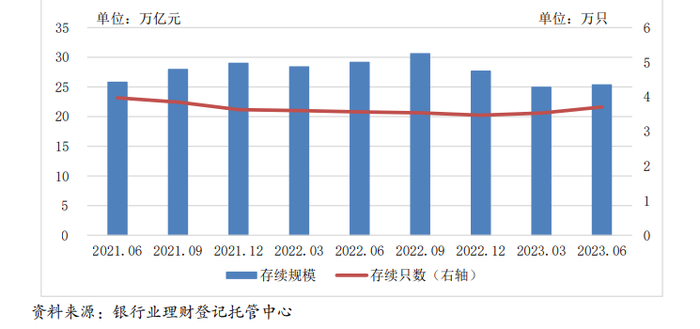

据银行业理财登记托管中心日前发布的《中国银行业理财市场半年报告(2023年上)》(以下简称《报告》)及中国证券投资基金业协会最新披露的数据,截至2023年6月末,我国银行理财市场存续规模为25.34万亿元,公募基金资产净值合计达27.69万亿元反超银行理财规模,“资管一哥”易位。

拾盐士注意到,这一位次的转变就在今年上半年。2022年年底,我国银行理财市场的存续规模达到27.65万亿元,公募基金规模为26.03万亿元。而公募基金资产净值在今年上半年实现了2.35万亿元的反超。

事实上,公募基金规模赶超银行理财并非意料之外的事情。从近年数据来看,公募基金在2018年至2021年的规模分别为13.03万亿、14.8万亿、19.89万亿和25万亿元,规模增速较快。而在同一阶段,银行理财的规模则分别为22.04万亿、23.4万亿、25.86万亿以及29万亿元,规模增速不及公募基金。

可以看出,近年来银行理财市场规模虽然也在增长,但增速明显放缓,四年间总共增长不超过7亿元。相较之下,公募基金则规模迎来了爆发式增长,规模增长近12万亿元。

不过,自2022年以来,公募基金规模增速也有所放缓,特别是主动权益类基金(包括普通股票型、偏股混合型、平衡混合型、灵活配置型)业绩明显分化。

截至今年前三季度,超八成主动权益基金收益率告负。全部货币市场型基金产品年内均实现正收益。债券型基金表现相对稳固。

业绩分化加剧:大型公募净利下滑,中小公募两级分化

在规模快速增长的背景下,公募基金也呈现出业绩分化加剧的发展趋势。

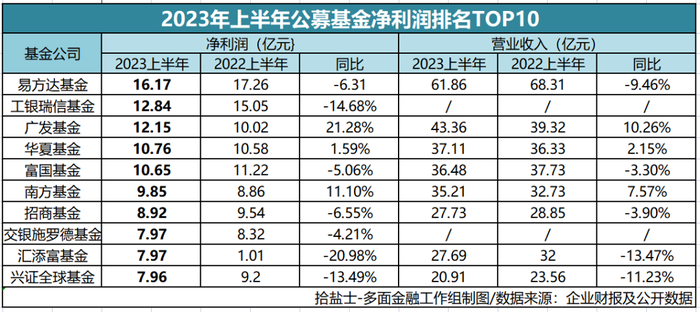

据上市基金公司披露的2023年度半年报,易方达基金净利润为16.17亿元,是唯一一家净利润超15亿元的基金公司,净利润水平为2023年上半年公募基金行业第一名。

而工银瑞信基金、广发基金、华夏基金、富国基金上半年的净利润都超过了10亿元,其净利润分别为12.84亿元、12.15亿元、10.75亿元、10.65亿元。

上半年净利润超过10亿元,进入“十亿俱乐部”的公募基金共有5家。比较去年同期,有部分公募基金的净利润掉出了“十亿俱乐部”。

不过值得注意的是,上半年大型公募业绩下滑趋势明显。虽然易方达基金以超15亿元的净利润位居榜首,但是该机构营业收入和净利润“双降”,分别同比下降9.46%、6.31%。

头部公募基金净利下降的情况,不仅仅只有易方达。如工银瑞信基金净利同比下降达14.68%,富国基金净利同比下降5.06%。

此外,上半年净利润超过5亿元的公募基金,包括南方基金、招商基金、交银施罗德基金、汇添富基金、兴证全球基金等。分别为9.85亿元、8.92亿元、7.97亿元、7.97亿元、7.96亿元。

今年上半年,净利润超5亿元的公募基金也有不少净利同比下降。如招商基金净利润同比下降6.51%,交银施罗德基金净利润同比下降4.21%,汇添富基金净利润同比下达降20.98%,兴证全球基金净利润同比下降13.49%。

可以明显地看出,净利润前十的头部基金公司有七家营收和净利润有不同程度的下滑。

但拾盐士发现,虽然头部公募基金净利润大多同比下滑,但是在中小型公募中,却有不少营收和净利润增速迅猛。如国金基金今年上半年实现扭亏为盈,净利润929.57万元,在所有基金公司中净利润增幅最大。;而东兴基金在上半年实现净利润1502.71万元,同比增幅638%;实现营业收入7014.23万元,同比增长49.32%。

此外,还有兴业基金、农银汇理基金、浦银安盛基金、诺安基金、创金合信基金、财通基金等,上半年净利润均超过1亿元。其中,兴业基金、农银汇理基金、创金合信基金净利增幅均超45%,分别为45.9%、56.2%、50.68%、39.86%。

与此同时,中小型基金公司业绩还呈现出“两级分化”加剧的趋势。虽然有的基金公司业绩实现“弯道超车”,但是一些基金公司业绩却持续下滑、甚至亏损加剧。

如江信基金在2020年、2021年、2022年三年净利润连续亏损,近三年处于亏损状态,营收也在不断下降。2023年上半年,江信基金净利润亏损2229.97万元,较去年同期亏损幅度拉大,营业收入为904.37万元,与上年同期基本持平,微降了5.5%。

此外,中海基金上半年实现净利润151.11万元,同比下滑90.14%;实现营业收入7596.39万元,同比下滑21.86%;东吴基金上半年营业收入7338.27万元,同比下降24.24%;净利润350.38万元,同比下降37.34%。

还有兴银基金、申万菱信基金、光大保德信基金和国海富兰克林基金等多家基金公司,上半年营收、净利润双降。

除了部分中小公募基金净利润下降,甚至有少数公司净利润亏损加剧,江信基金、瑞达基金、富安达基金、摩根士丹利基金、九泰基金,上半年净利润分别为-555.78万元、-890.91万元、-2328.12万元、-3103.97万元。

在柏文喜看来,公募基金业绩呈现“二八分化”的趋势,主要是由于市场环境和投资者需求发生变化。现在市场上投资者更加注重基金的长期收益和稳定性,因此那些能够持续提供稳健收益的基金更容易受到投资者的青睐。

“公奔私”转向“公奔公”,基金经理新老更迭加速度

虽然公募基金业绩分化加剧,但是基金规模仍在不断扩张。在规模扩张的同时,基金经理也在加速流动,不少“新生代”基金经理陆续登场。

Wind数据显示,截至2023年9月27日,我国在任基金经理数量已达3550人,而今年以来已有76家基金管理人旗下241位基金经理离职,离任数量再次接近5年内的同比高位。

值得注意的是,在超3500名基金经理中,证券从业年限不足3年的基金经理人数有1556人,从业年限不足5年的基金经理人数高达2197人。今年以来已有369位“新生代”基金经理上任,处于历史较高水平。

可以看到,公募基金团队年轻化态势渐显。但是有不少业内人士认为,“新生代”经理在长期业绩表现显现之前,需要长时间的经验积累和阅历沉淀,“新”并不意味着“强”。

与此同时,也有不少“新生代”经理成为市场和投资者关注的焦点。其中还有部分一上任便参与超百亿元规模基金的管理。据不完全统计,管理超百亿元的基金经理共31位,上任都不足一年。

如工银瑞信固定收益部基金经理郝瑞今年5月开始担任基金经理,参与共同管理的货币型基金产品数量达到5只,共同管理总规模超过3500亿元。

在这些“新生代”基金经理中,有实力强悍的“猛将”,虽任职年限不长,但业绩表现不俗;但也有部分上任之后未能交出满意的答卷。

如交银施罗德基金的杨金金,目前杨金金在管基金有交银启诚A/C和交银趋势优先A/C,其任职期间交银趋势优先A任期回报超150%。

反观东吴基金的丁戈,2021年12月至今担任东吴新经济混合型证券投资基金、东吴阿尔法灵活配置混合型证券投资基金基金经理,其任期回报亏损均超40%。

有不少业内人士表示,业绩表现良莠不齐的情况下,“新生代”基金经理长期稳健盈利能力还有待商榷。

不过随着公募基金数量和规模快速增长,对基金经理需求也在持续增加,“新生代”经理上任成了必然结果。随着“新面孔”不断增加,“老面孔”也在悄然流动,公募基金经理队伍加速更替已成常态。

而基金经理“新老更替”加速,往往是风险和机遇并存的。柏文喜表示,一方面可能会导致基金业绩的不稳定性增加,因为新上任的基金经理需要时间来熟悉市场和投资策略,这可能会导致投资者的收益波动;另一方面,一部分优秀的基金经理可能会带来新的投资理念和策略,为市场带来新的活力和机遇。

值得关注的是,在基金经理“新老更替”之下,近两年来行业掀起了“公奔私”的浪潮。如董承非、周应波、崔莹等知名基金经理,带着公募顶流的光环转战私募。

不过到了2023年,“公奔私”之潮似乎平复了许多,圈内换道迎来了“公奔公”的新趋势,整体上离任的基金经理换道私募的趋势有所缓和。公开数据显示,2023年我国全市场公募机构的基金经理平均变动率为21.61%,其中24家基金公司基金经理变动率大于等于50%。

据不完全统计,今年年内已有十余位明星基金经理完成了“公奔公”。如2022年的“股基冠军”基金经理汤戈,中基协信息显示,继3月31日从英大基金离职后当前已加盟方正富邦基金。

还有很多业内较受关注的基金经理,大部分都完成了“公对公”的流动。如李坤元从中加基金入职宏利基金、蔡宇滨从诺安基金入职招商基金、冯汉杰从中加基金入职广发基金、陈金伟从宝盈基金入职鹏华基金等。

由此可见,许多基金经理的“新东家”普遍仍在公募圈之中。继续留在公募行业而非换道私募,成为如今越来越多基金经理的“跳槽”之选。

除了“公奔公”的成为趋势外,甚至还出现了“私奔公”的现象。有不少基金经理从私募重回公募赛道,比如睿远基金的赵枫、大成基金的徐彦、富国基金的于洋等人,都是在多年的“公奔私”之后,再次选择回归公募。

柏文喜认为,未来,公募基金若要实现稳健增长,则需要持续提供稳健收益和具备优秀的投资能力,并增强风险控制能力。

评论