文|零售公园 象升

打响“百城千店战役”后,都市丽人交出了一份差强人意的答卷。

图源:都市丽人

前几日,都市丽人披露了2023年上半年财报,营收13.68亿元,同比下降15.49%;净利润2613万元,同比暴增158.12%。尽管营收仍在下探,但净利润增速颇为不俗。

值得注意的是,自2021年末,公司创始人郑耀南回归后,都市丽人的业绩就开始回暖,2022年也曾一举扭亏为盈。

由于对都市丽人异常了解,郑耀南带领都市丽人开启“下沉战略”,提高了货物周转率,并且摆脱了销售费用高企的困局,得以促使公司的业绩回暖。

但不能忽视的是,郑耀南治下,都市丽人的营收仍在下探,依然没有展现太强的成长性。随着年轻消费群体的崛起,内衣行业的消费趋势已然生变。在此背景下,仍聚焦下沉市场的都市丽人或许难以抓住下一个时代的风口。

一、疫情前,都市丽人就面临巨大挑战

不可否认的是,2020年突如其来的疫情,给诸多依赖线下渠道的企业以重创。这正是过去几年都市丽人业绩萎靡的首因。

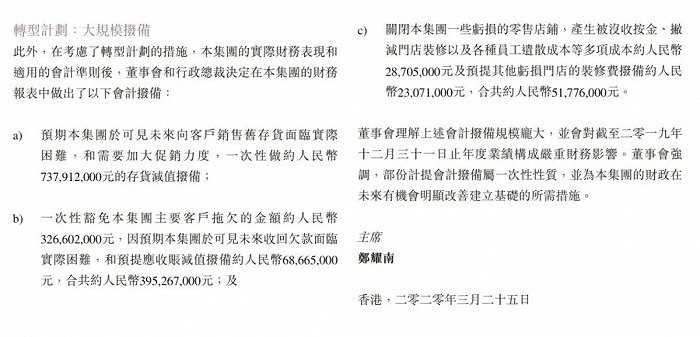

但值得注意的是,其实早在疫情前,都市丽人的业绩就已经开始加速回落。以2019年财报为例,都市丽人营收40.82亿元,同比下跌19.9%;净亏损为12.98亿元,上年盈利3.78亿元。

之所以都市丽人在2019年前后陷入巨亏的泥潭,主要是因为其盲目推进的性感与时尚化策略不被市场接受所致。

2018年7月,都市丽人聘任前Victoria’s Secret维密CEO Sharen Jester Turney为集团首席战略官,试图朝着性感与时尚的方向转型。随后,Sharen Jester Turney对都市丽人进行大刀阔斧的改革,聘请法国设计师改善设计,并请美国流行趋势专家改善产品。

与此同时,为了在消费者心中植入性感与时尚的品牌格调,都市丽人还大手笔宣发。财报显示,2019年,都市丽人的销售及营销费用为16.13亿元,同比增长9.6%;行政费用为3.04亿元,同比增长16.7%。

不过遗憾的是,此前都市丽人的核心客群,主要是三四线市场青年女孩,追求实用与功能。都市丽人忽视核心客群的需求,一意孤行地推进性感与时尚化策略,很难不影响下游的动效效率。

图源:都市丽人

财报显示,因零售市场转差以及2019年下半年推广销售旧产品有实际困难,基于以不同渠道按折扣价出售旧产品的新策略,2019年,都市丽人提取存货减值拨备约7.38亿元。

因计提大额存货减值拨备,2019年,都市丽人的毛利率仅为22.6%,对比上半年的41.7%,下降了45.8个百分点,近乎腰斩。

因此前的经营策略出现重大偏差,企业影响力节节下探,都市丽人创始人、董事长郑耀南及时站了出来,为后者确立了全新的发展战略,那就是开启“二次创业”,回归“实用品牌”。

二、虽扭亏为盈,但仍不具备成长性

透过财报来看,回归的郑耀南,确实及时地稳住了都市丽人的业绩。

财报显示,2022年以及2023年上半年,都市丽人的营收分别为30.09亿元以及13.68亿元,分别同比下跌10.33%以及15.49%;净利润分别3302.4万元以及2613万元,对比上年均有较大涨幅。

之所以都市丽人的净利润有较大涨幅,主要是因为其回归下沉市场,提高产品售罄率并减少销售折扣,提高了毛利率,并且大力进行降本增效,减少了各项费用。

据了解,2022年年末,都市丽人决定回归传统优势的下沉市场,启动“百城千店战役”。2023年上半年,都市丽人招商签约门店数达800家,同比增长243%;加盟新开店数同比增长94%。

与此同时,都市丽人还对供应链进行全面重塑,将以前一年四次的订货会改为一年两次,并且只允许客户订购60%的货品,剩下四成的货品需要根据当季的销售随时补货。

针对上半年一系列的战略调整,郑耀南点评道,“过去半年不再压货的加盟商毛利率达到了46%以上,2023年初夏商品售罄率提升了7%,折扣率减少了3%”。整体而言,2023年上半年,都市丽人存货金额为5.5亿元,同比下降22%,毛利率为47.4%,同比上涨0.8个百分点。

图源:都市丽人

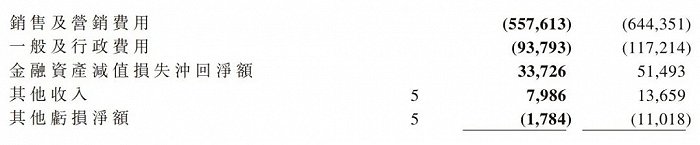

另一方面,都市丽人还大力控制各项成本,销售及营销费用为5.58亿元,同比下降13.5%,一般及行政费用为9379.3万元,同比下降20%。

毛利率上涨以及成本下降两方面合力带来的结果,自然是都市丽人的净利润数据有所回暖,2023年上半年为2613万元,同比暴增158.12%。

不过值得注意的是,都市丽人的营收却没有类似的表现,近两年的跌幅均超10%。这也从侧面说明,郑耀南并没有带领都市丽人走出成长性不足的困局。

三、“新势力”来势汹汹,都市丽人如何保持竞争力?

其实结合市场趋势来看,2019年前后,都市丽人追求性感与时尚化转型,有很强的合理性。

图源:艾瑞咨询

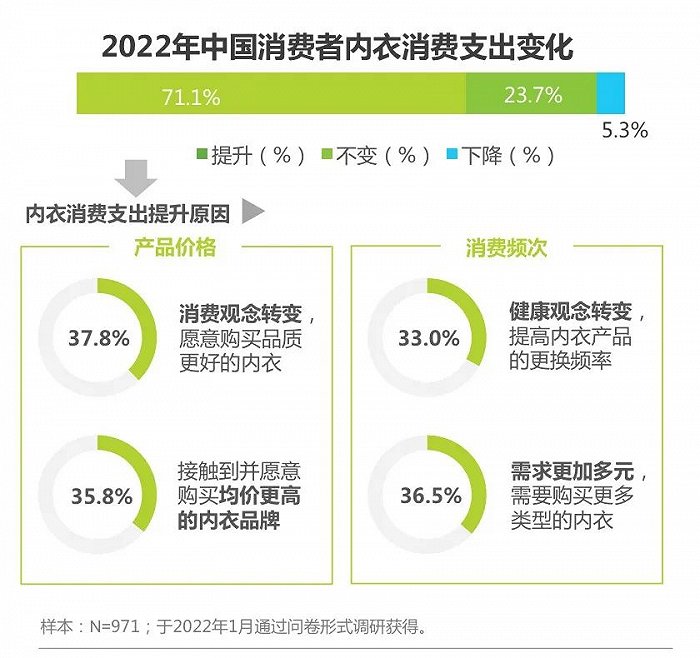

艾瑞咨询发布的《中国女性内衣行业研究报告》显示,2022年,中国消费者内衣消费支出提升的占比高达71.1%,内衣消费支出提升原因包括消费观念转变、健康观念转变、需求更加多元等。

简而言之,“消费升级”背景下成长起来的独立女性,愈发追求高质量、舒适、有个性的内衣。

在此背景下,诸多内衣“新势力”纷纷结合上述新兴的需求,推出针对性的产品,抢占市场。比如,蕉内的产品就主打体感科技,感知探索消费者对于贴身衣物的抗菌清爽的体感需求;奶糖派则倡导分胸型和分场景的内衣设计理念专注C-K杯研发设计。

事实上,因产品具备核心竞争力,这些内衣“新势力”确实赢得了市场的成绩。天猫数据显示,2020年2021年,奶糖派连续两年获得天猫大杯文胸类目销量第一;京东发布的618全周期战报现实,2023年6月18日当天,蕉内的成交额同比增长超5倍。

对此,艾瑞咨询认为,“网生内衣品牌和电商渠道互相成就,而随着流量红利减弱和线下体验价值凸显,目前及未来较长时间内内衣零售渠道将呈现出全渠道融合态势”。

反观都市丽人,为了稳住业绩,已战略性放弃此前推进的性感与时尚化策略,再一次选择深入下沉市场,无疑背离了当前中国女性内衣行业“消费升级”的趋势。

总而言之,尽管过去两年,经过郑耀南的全面重塑,都市丽人的净利润数据开始回暖,但值得注意的是,其营收规模仍在节节下探。这说明都市丽人的市场影响力正日趋下探。

颇为讽刺的是,过去几年,随着居民收入水平提高,越来越多的女性开始追求更具差异化、时尚化的内衣产品,这正是疫情前,都市丽人努力的方向。

目前,越来越多的内衣“新势力”,纷纷靠满足消费者的上述需求,赢得市场的追捧。反观都市丽人却开始反向加码下沉市场,喊出了“百城千店战役”。该战略确实可以短时间内提振都市丽人的净利润,但难以赋予其足够的成长性。

评论