文|赶碳号

在风光氢储新能源行业,还有比光伏更卷的赛道吗?还真有,那就是储能。

在各地政府扶持下,在各路资本加持下,储能行业新老玩家齐开卷,行业刚起步就已水深火热,不少企业已难言赚钱。就像阶段性产能过剩背景下的光伏组件一路下跌,目前储能大厂电芯价格已跌到0.5元/Wh以下,有的甚至跌破0.45元/Wh。

然而,在这场激烈而又残酷的市场竞争中,小公司双登股份仿佛却能独善其身。背靠中国铁塔、中国移动、中国联通、中国电信等一众央国企,这家小公司的毛利率奇高,足以吊打南都电源、天能股份等一众同行。

01 毛利率,何以吊打同行?

双登股份的主营业务为储能电池产品的研发、生产与销售,主要产品为铅酸储能电池产品(含系统)及锂离子储能电池产品(含系统),产品主要应用于通信基站储能、数据中心储能、户用储能及电力储能等领域。

双登股份依靠铅蓄电池起家,现已形成了“铅酸+锂电”双布局。简单来看,铅酸电池和锂离子电池的业务收占比大致为6:4。

单位:万元;来自招股书

在一片红海的储能行业,如果说双登股份有什么显著特征的话,该公司的高毛利率,应该是同行公司最为艳羡之处。无论是铅酸还是锂电,双登股份的毛利率,都比同行公司高出不少。

公司招股书显示:今年上半年,铅酸电池毛利率高达25.67%,而业务同样出众的南都电源、圣阳股份只有18.82%、18.75%,雄韬股份只有14.44%。

铅酸电池行业就像光伏硅片环节,也是双寡头格局。天能股份和超威集团在铅酸动力电池市场占有率约85%,2021 年天能股份一家就占国内总产量的43.8%。即使如此,天能股份今年上半年的毛利率也不过只有18.96%。

在锂电池领域,双登股份也较南都电池、圣阳股份、雄韬股份、天能股份大幅度领先,但是比派能科技差一些。其实,双登股份和派能科技也没有可比性。派能科技主攻海外户用市场,今年上半年,派能科技境外销售收入占主营业务收入的比重达97.26%。

注1:圣阳股份未披露铅酸电池、锂离子电池的毛利率,故选取其主营业务去除“其他”业务的毛利率数据

注 2:派能科技 2023 年半年报未公布储能产品的毛利率,使用主营业务的毛利率代替

铅酸电池行业龙头天能股份,在双登股份25.67%的毛利率面前虽然自叹弗如,但公司业绩相对稳定,在2021年、2022年和今年上半年,铅酸电池毛利率在17.69%-20.28%之间。

但是相比之下,双登股份的铅酸电池毛利率在2021年却创下了13.22%的低点,又在今年上半年创下25.67%的高点,波动较大。

来源:天能股份财报

能长期在铅酸和锂电两块毛利率都大幅度高于同行,足以说明双登股份在研发实力、企业管理上可能的确有过人之处。这点从公司的存货周转率就可以看出。

报告期各期,双登股份存货周转率分别为 7.92、6.27、6.78 和 6.92,显著高于同行业可比公司。

来自招股说明书;双登股份与同行业可比上市公司的存货周转率比较情况

另外有一点赶碳号没有看明白的地方,双登股份的毛利率高,说明公司产品市场竞争力强,销售费用率按常理来说应该比同行更低。而事实上,却恰恰相反。

报告期内,公司销售费用率与同行业可比上市公司的对比

02 应收账款,营收占比高达七成?

双登股份能在存货周转效率上控制这么好,但其居高不下的应收账款,同样让人有些看不懂。

截至2020年12月31日、2021年12月31日、2022年12月31日及 2023年6月30日,双登股份应收账款账面余额分别为12.97亿元、11.94亿元、18.89亿元和 16.81亿元。

这对于一年营收不过二三十亿的双登股份来说,可不是一个小数目。报告期内,应收账款账面价值占当期营业收入的比例,分别为 41.46%、44.77%、42.95%和70.34%!

单位:万元;报告期各期末,双登股份应收账款具体情况

反常之处在于,在毛利率上被双登股份碾压的同行可比公司,在应收账款管理上,却几乎都比双登表现得要出色。

报告期内,双登股份应收账款周转率分别为 2.30、2.10、2.72 和 2.54,在公司自己编制的同行可比公司中排名垫底。

来自招股说明书

录得较高毛利,说明公司产品有竞争力,但应收账款较高,又说明在公司在客户面前话语权并不多。如此反常,这是为什么呢?

双登股份总结为:因与可比公司在营收规模、客户结算政策、业务结构以及客户结构等方面存在差异所致。

双登股份的主要客户是谁呢?

公司在通信基站领域的主要客户为中国移动、中国联通、中国电信、中国铁塔等,数据中心领域的客户主要包括阿里巴巴、京东、百度等科技公司,都是大企业。

不过,不按时支付货款的,并不是BAT,而是通信企业。双登股份招股说明书披露了历年来应收账款的前五大客户情况,并没看到BAT的身影:

单位:万元;公司应收账款余额中前五大客户情况(部分)

报告期内,公司应收账款前五大客户余额占应收账款余额比例分别为63.19%、53.02%、58.18%和 55.29%。其中,中国铁塔、中国移动、中国联通、 中国电信一直位列前四。

值得一提的是,这些应收账款并非履约保证金、投标保证金。这两项属于“其他应收款账”,从公司披露数据来看,占比并不大。

估计双登股份也已经意识自己应收账款是个问题,因此在招股书中强调:

“应收账款余额的主要客户为实力较强、信誉良好的大型企业,发生坏账的可能性较小,不存在通过放宽信用政策、授信额度管理刺激收入的情形”。

从财报上看,双登应收账款多为一年期内。双登股份没有披露通信领域客户的结算政策。但是,“同行可比公司”曾有过披露。

南都电源今年8月11日发布《关于签署中国铁塔集中招标项目框架协议的进展公告》,其中提到:

“交货日期:卖方接收采购订单后14日内,一次性提供全部订单要求的货物。

付款:卖方按照订单约定交付订单全部产品且采购方通过铁塔在线商务平台对该订单完成交货确认后,则该笔订单纳入交货付款范围。买方发起采购订单总价100%的交货付款结算。采购方在收到卖方寄送的增值税专用发票并对发票认证通过后,买方确认结算单可支付金额,即结算单内发票认证通过的总金额,并须在满足合同要求的前提下在30日内将结算单可支付金额支付给卖方。”

从字面意思上看,交完货开具发票后,中国铁塔30天就会付款给南都电源。

公司前五大客户(部分);来源:公司招股书

中国铁塔在2021年时在双登销售占比仅为9.51%,但到了2022年,就成为销售占比24.54%的第一大客户。不知为何,中国铁塔对双登的付款,远没有对南都电源这般爽快。

03 铅酸护城河,即将失守?

双登记股份IPO募集资金主要投产新兴的锂电项目。具体包括:

年产2.5GWh储能锂离子电池制造项目,拟使用募集资金约8.76亿元;研发中心建设项目,拟使用募集资金约2.98亿元;补充流动资金,拟使用募集资金4亿元。

单位:万元;来自招股说明书

当前绝大多数4G基站采用铅酸储能电池,但5G基站对储能电池的能量密度、电池体积、电池重量等指标提出更高要求。因此,锂离子电池在5G基站储能的渗透率较4G基站更高。2022年,中国通信基站用储能锂离子电池出货量达到10.7GWh,同比增长17.4%,占通信基站用储能电池的比例已经超过60%,替代铅酸电池的趋势越来越明显。

从行业发展的大趋势来看,双登股份布局锂电没有错。但若是从双登股份现在锂电产能的利用情况下,可能有不一样的结论。

报告期内,双登股份锂离子电池产能分别为 0.65GWh、0.81GWh、2.41GWh 和2.11GWh, 产能利用率分别为 72.26%、53.97%、46.63%和 68.26%。

对此,双登股份解释,公司2022年锂离子电池产能利用率较低,是由于新产线产能爬坡所致。

报告期内双登股份产能、产量、销量、产能利用率情况

锂电产能利用率不高,也不能归咎企业。竞争激烈,产能过剩是现在锂电行业的现实。

高工产业研究院数据显示:由于行业扩产积极,当前国内储能电池产能已超200GWh,整体产能利用率从2022年的87%下降到今年上半年的不足50%。即使是宁德时代,今年上半年的电池系统产能利用率,也只有60.5%。

双登股份正在面临的挑战不言而喻,不仅要考虑产能利用问题,还要面临其他锂电企业向通信储能领域进军、抢地盘的问题。

我国对铅酸电池的生产实行许可制度。铅酸电池生产企业须获得国家质量监督检验检疫总局颁发的《全国工业产品许可证》才可以开展生产,近年来随着国家铅酸电池资质管理的不断加强,行业新进入者取得业务资质的难度不断提升。

新玩家们想进入通信运营商的铅酸电池市场,难度大,双登股份算是早年占下了一个好坑。但是,在通信锂电市场,铅酸这个行业准入壁垒却不存在。之前做动力电池、户用储能的企业,老本行越来越不赚钱,进军通信储能领域就成为现实选择。

现在,国轩高科、宁德时代、比亚迪、亿纬锂能等专注于锂离子电池企业均在积极开拓通信基站储能领域。未来,双登股份如何与锂电大厂们展开正面较量呢?

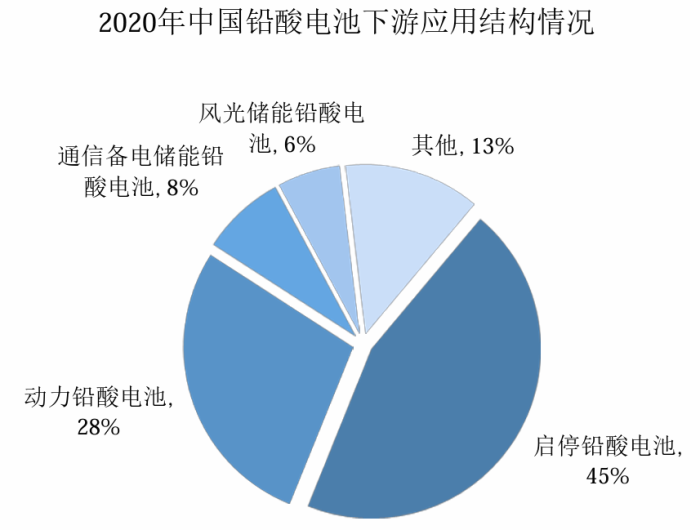

最后说一句,现在已经2023年四季度了。双登股份在2023年9月更新的招股说明书,首次提交材料是2023年6月28日。但是招股说明书中,对行业背景的分析多处采用2020年的数据。用陈旧的数据,来论证不确定性很大的未来,站得住脚吗?

公司招股书;数据来源:智研咨询

后记

总之,双登股份仿佛充满着令人无法解释的矛盾:

公司的大客户很牛,多为通信领域的垄断型央国企,这让双登拥有超越同行的较高毛利率。但与此同时,公司的应收账款占比、销售费用占比同样远高出市场同行,又显示出公司的产品溢价能力并没有那么强。

评论