文|动脉网

在CDMO行业频繁传出关厂、裁撤、难拿单的2023年,韩国CDMO企业的动作可谓高调,尤其是以三星生物为代表的韩国CDMO,近期扩产能、接大单的消息不断。

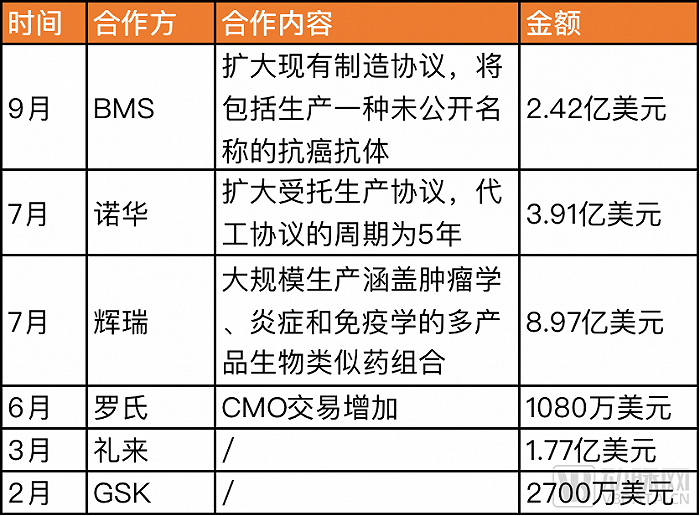

三星生物今年对外公开的订单价值已超过17亿美元,包括上个月与BMS达成的高达2.42亿美元订单,与辉瑞在7月扩大至8.97亿美元的巨额订单等。合作内容涵盖肿瘤、免疫等领域的抗体药制造,迅速填补新冠结束后的空缺。

2023年三星生物获得的生产订单

这使得三星生物的业绩再次迎来突破,根据公司财报,三星生物2023上半年度营收突破15871亿韩元(88.69亿人民币),同比增长56.4%。

三星生物充足的产能是其能长期稳定承接MNC订单的原因之一,三星生物目前已有的四个工厂总产能达到60.4万升,领先Lonza及勃林格殷格翰,18万升的第五工厂也在加速建设过程中。

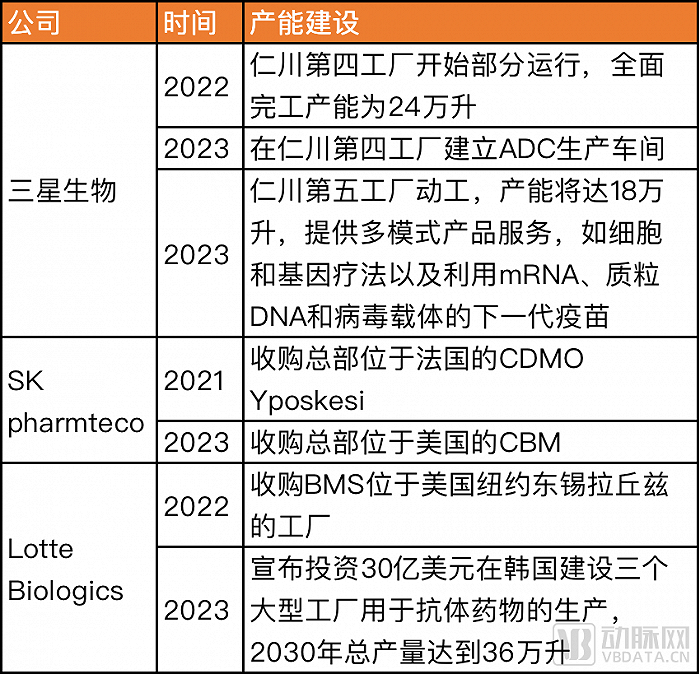

不止是三星生物,SK集团下的SK pharmteco、韩国乐天下的Lotte Biologics等,也在迅速扩张生产能力:

SK pharmteco此前收购了专注于CGT的两家CDMO:Yposkesi和CBM(Center for Breakthrough Medicines)。Yposkesi正在建设的第二制药工厂在今年竣工后将达到近1万平方米,而CBM到2025年预计将拥有约6.5万平方米的生产基地。

Lotte Biologics在今年初宣布将在未来7年内投资30亿美元在韩国建设三个大型工厂用于抗体药物的生产,总产能将达36万升。

韩国CDMO近年扩产动作

在产能过剩一直萦绕在CDMO行业上空的当下,三家背后有强大集团支撑的韩国CDMO公司却在高举高打。

为什么是韩国CDMO?

韩国CDMO发展方向和韩国在生物医药的发展定位密不可分,2014年韩国政府制定了《生物制药产业的前景及发展战略》,不与欧美抢滩创新药,也不与印度或中国争夺传统仿制药市场,而是落在生物类似药赛道。生物类似药研发复杂,仿制难度大,其价格和利润都比化学仿制药高很多,韩国的Cellitrion公司是全球首家开拓出“抗体生物类似药”的公司。

因此,韩国CDMO行业也围绕生物药与生物类似药展开。与生物药的壁垒对应,生物药CDMO也有较高门槛,以市场规模最大、也是韩国CDMO接单最多的抗体药生产为例,需要经过选择优化宿主细胞、抗体基因克隆和载体构建、上游工艺开发、下游纯化等多个步骤,同时作为蛋白质药物,抗体药对温度、pH等条件敏感,质量标准和控制更为复杂。

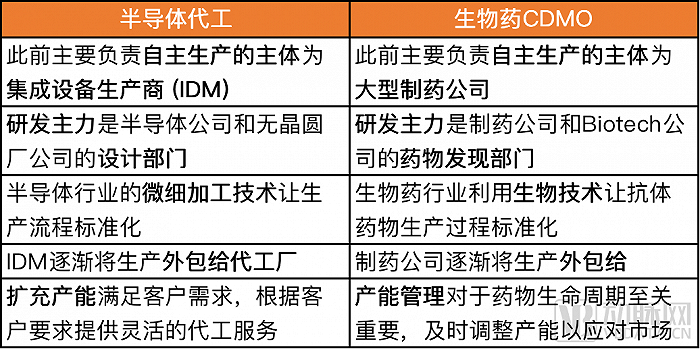

相对小分子化药生产,生物药CDMO不仅对工艺要求更高,也需要需要较大产能,投入成本高、周期长。韩国CDMO一般都背靠大集团作为其新增长曲线存在,所以从一开始就能形成工业化和规模化,同时集团的半导体行业丰富经验,也能在生物药CDMO中形成复用。

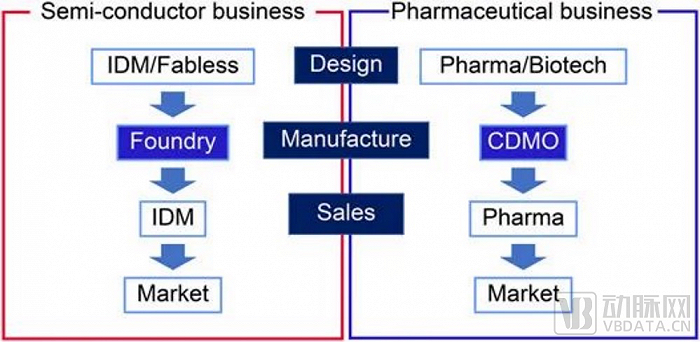

半导体行业与制药行业的生产对比

尽管半导体行业与制药行业的产品完全不同,但两个行业都承受着新产品和生产技术研发成本增加的负担。在生物制药行业之前,半导体行业在80年代就建立了横向分工模式,半导体行业的发展和技术平台的历史为生物制药 CDMO 行业的关键成功因素提供了见解。

半导体代工与生物药CDMO对比

和半导体代工厂类似,CDMO获取先进生产技术和积累经验的基础上可以达到与原厂同等或更优的生产水平,并与制药公司形成互利共生的伙伴关系,整个行业得以快速发展。

例如可被视为韩国CDMO起点的2013年,三星生物的仁川第一工厂交付投产便获得了BMS的订单,BMS将O药的生产技术转移至三星,凭借大药厂给予的技术与经验,三星生物很快又拿下罗氏利妥昔单抗、贝伐珠单抗、曲妥珠单抗的订单,并逐渐发展礼来、GSK、阿斯利康、辉瑞、诺华等MNC客户。在此过程中,三星生物旗下合资生物制药公司三星Bioepis迅速发展自身的生物类似药管线。

当然,不得不提的是韩国制药业与欧美尤其是美国的“亲近关系”。去年9月拜登总统签署的《国家生物技术与生物制造倡议》曾被解读为减少美国在生命科学领域对中国的依赖,虽然由于这一领域更难以脱钩的特性,并未带来十分明显的震荡,但潜在担忧为韩国企业带来了投射利益。

韩美之间的生物科技合作在继续加强,今年4月,韩国生物技术产业组织与美国生物技术创新组织签署了一项协议,双方将共同确保稳定供应链管理,其中包括分享有关两国政策变化的信息,两国还将加强在研发、药物生产和市场趋势方面的信息共享。在此背景下,韩国CDMO的订单可能会“更加顺利”。

中韩巨头PK:药明生物VS三星生物

药明生物作为亚洲乃至全球的生物药CDMO龙头之一,是三星生物的重要竞争对手。两大CDMO企业连上市时间都非常接近,2016年11月三星生物登陆韩国证券交易所主板,隔年7月药明生物在香港拆分上市。

但受三星集团丑闻牵连,并受财务造假风波影响,三星生物在2017年至2019年出现经营危机,营收增速与产能建设放缓,这给予了中国生物药CDMO更加宽松的发展空间。

按销售额计算,药明生物的全球市场占有率由2017年的2.4%增至2022年的12.8%,三星生物的这一数字在2022年为9.2%。从2022年的营收与净利润来看,药明生物为152.69亿元与44亿元,三星生物为168亿元与44.69亿元,两家公司的体量十分接近。

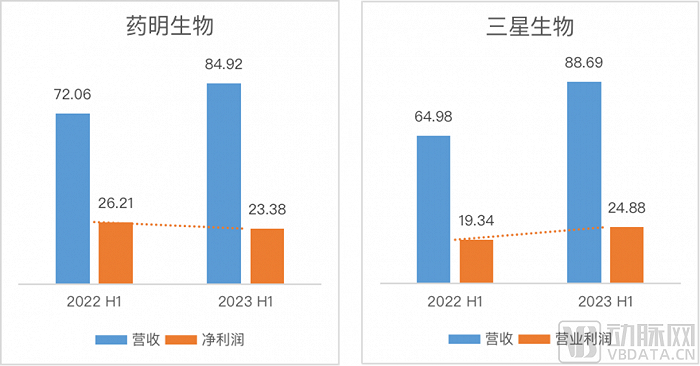

值得关注的是三星生物今年极快的增长速度,2023年上半年,三星生物营收达到88.69亿元,同比增长约36.5%,营业收入为24.88亿元,同比增长28.6%。

对比之下,药明生物的营收为84.92亿元,但同比增速仅为17.84%,另外受新冠结束带来收入缺口的影响,净利润同比下跌10.81%。在投资者开放日上,公司披露2023年上半年(6月20日前)新增CDMO项目为25个,而去年全年的新增CDMO项目为120个。

2023年上半年营收与利润对比(单位:亿元),整理自公司业绩报告

不过,药明生物手中大量“存货”可以保证其业务稳健性,截至2023年上半年,公司3年以上未完成订单为35亿美元。但三星生物也在业绩公告中披露:2023年上半年的存量订单约为15.66亿美元,超越2022年全年。随着三星生物下半年大单不断,其存量订单也将攀升。

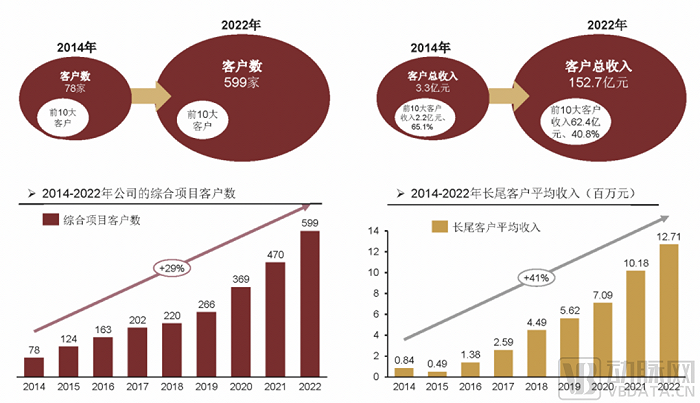

客户方面,三星生物未具体披露客户数量与情况,但从订单和营收可以推测其客户主要为大药企。药明生物客户有明显的长尾特点,在2014年到2022年前10大客户的收入CAGR达52.3%的同时,收入占比从2014年的65.1%下降至2022年的40.8%。

2014-2022药明生物客户数量与收入变化,来源:招商证券

客户集中、大单多的三星生物,产能得到更充分发挥的同时,显然对大客户有更强的依赖性。药明生物客户结构更加多元化,特别是其长尾客户平均收入逐年上升,一方面体现客户的信任度加深,另一方面是一些早期阶段客户逐渐向后期和商业化阶段推进,逐渐成长为更丰厚的营收来源。

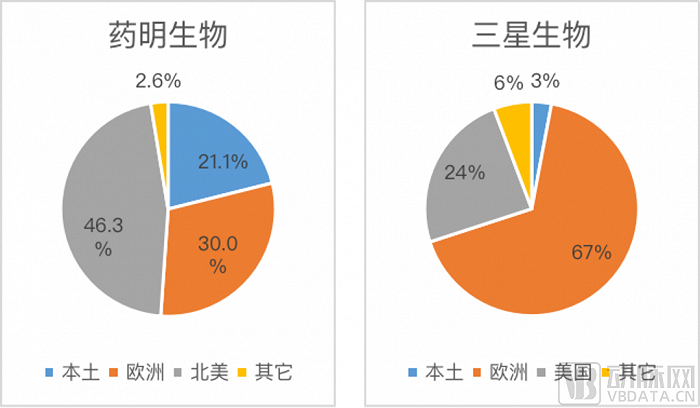

从地区划分收入来源,药明生物也更为平均,2023年上半年公司21.1%为本土营收,这得益于潜力巨大的国内市场,而三星生物的本土营收仅为3%。不过据药明生物,其在欧洲市场的份额将逐步提升,这意味着将与三星生物的主战场正面竞争。

2023年上半年营收地域来源对比,整理自公司业绩报告

需要与营收匹配的是产能。2022年药明生物的产能规模为26.2万升,与三星生物仍存在较大差距。但药明生物的产能预计将加速扩张,到2026年产能将达到58.8万升,且相对产能集中在仁川的三星生物,药明生物产能布局将更加全球化:中国36.9万升、新加坡12万升、美国3万升、爱尔兰3万升、德国1.5万升。

在生产方式上,三星生物的商业模式依靠于规模效应,因此坚持使用大型不锈钢罐。药明生物进入行业时,为形成差异化,使用的是一次性生物反应技术,具有更好的灵活性与安全性。

CDMO中的技术研发能力将影响长期发展。2023年上半年,药明生物研发投入为3.4亿元,三星生物研发投入为6.7亿元,是2022年全年投入的两倍多。三星生物正在进军ADC领域,并考虑CGT领域,其快速增长的研发费用也反映了扩张野心。当然,药明系的另外两家CDMO:药明合联、药明生基,也早已在新兴领域有大量布局。

总体来看,药明生物与三星生物虽然在营收模式上多有不同,但两家体量相当、发展咬紧的CDMO龙头,未来的竞争态势将会加剧。

生物药CDMO关键竞争,中国优势何在?

韩国CDMO热火朝天,背后是生物药领域全球占位的竞争。

在今年4月份,三星生物发布了首份关于美国生物类似药市场的报告。三星生物指出,美国对生物类似药的引入将会刺激市场竞争,“将会在降低美国医疗成本方面发挥重要作用”。尤其是抗肿瘤领域,在相关生物类似药推出后三年,该领域产品价格下降几乎50%以上。

药价降低后,生物类似药企业更有动力将生产环节交给低成本的CMO,早在十多年前,三星生物就考虑到了这一点。

韩国对生物类似药的准确前瞻,使其生物药企业在亚太地区甚至在全球生物类似药市场中的影响力近几年逐渐增强,韩国CDMO也打上了清晰的生物药、尤其是抗体药CDMO的标签。

近年来,中国生物药在迎头赶上,在迅速发展的自然也包括中国生物药CDMO。

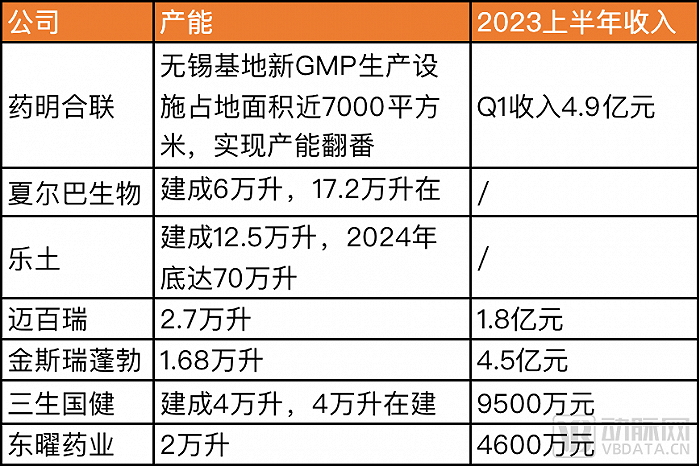

部分国内公司生物药CDMO业务收入与产能,整理自公开信息

在产能上最为狂飙突进的是乐土。乐土曾邀请龙沙中国区总经理李剑峰加盟担任首席商务官,工厂建设方面则请到了负责三星生物第一、第二工厂的Michael Garvey。想要复刻龙头之路的乐土科技,目标是到2025年拥有105万升产能。

不过产能仅是衡量维度之一,具备更高的产能不意味就能承接更多项目、做出更高收入,获客、复购,以及对需求的测算以及适配快速变化的市场环境,否则有可能消化不良。

也有夏尔巴生物这样由Biopharma成立的CDMO。Biopharma的生产经验和产品理解能够提供天然的优势,成立一年来,夏尔巴生物订单不断,近期更是逆势拿下海外订单。但为与信达做分离,夏尔巴生物只为客户提供工艺开发、生产、注册申报等业务,不涉及前端研发业务。

还有近两年迅速增长的ADC领域CDMO,以药明合联与迈百瑞为代表。ADC原理清晰但很微妙,抗体、payload、linker三个部分需要反复试验平衡,并针对不同的肿瘤、不同的组织组合,在生产制造上的经验和耐心正是国内CDMO擅长的。药明合联的市占率在去年已经达到9.8%,还在不断全球范围内“抢单”。

不过,ADC的“好”世人皆知,Lonza在ADC领域不断扩建以保住龙头地位,现在韩国CDMO也来分一杯羹。

在与韩国的生物药CDMO对比或竞争中,低价策略已经无法成为优势。据称,三星生物的巨额订单都以20%、30%的价格拿下,把物美价廉内卷到极致。

三星生物的低价的确令人咋舌,但根本还是得质量体系能否经得起审计。

此前夏尔巴生物CEO周凯松博士表示,海外药企当前最关切的还是国内CDMO公司的交付能力,即能否保质、保量、按时间交付产品。

工程师红利也不是中国CDMO专属,韩国的工业化积累与CDMO人才,同样可以承接全球生物医药产业链的东移。薪酬方面韩国CDMO较高,但相对北美、欧洲等地仍有优势:三星生物2022年的员工平均薪酬接近50万元,根据药明生物年报其员工平均薪酬约为32万元。

对此,跃为资本生命科学团队表示,国内CDMO成本控制能力较强的同时,前端技术方面在全球也具有竞争力。三星生物当下的“风光”主要在于“M”环节即生产制造,国内CDMO特别是CGT领域,在研发阶段则多有建树,例如金斯瑞蓬勃早在2018年就帮助传奇生物获得了CAR-T疗法临床试验批件,已具备完善的整体解决方案能力。

与韩国不同的另外一点是,中国生物药CDMO既可以争夺广阔的海外市场,又可挖掘潜力巨大的国内市场。根据Frost &Sullivan报告数据显示,2022年中国生物药市场规模达到4493亿元。

伴随着国内生物药行业的迭代升级,以及更多的生物创新药迎来商业化阶段和出海布局加深,有能力熬过寒冬的中国CDMO将可能和中国生物药企开启新的故事。

参考资料:

1. 《CDMO 在生物制药生态系统中发挥关键作用》

2. 《跨国药企加速甩开中国CDMO?三星生物又收一份大礼》

评论