文|新旅界

9年来,在转型路上苦苦挣扎的莱茵体育(000558.SZ)(904902.NY),迎来了重组时刻。

10月10日,莱茵体育发布《重大资产置换及支付现金购买资产暨关联交易报告书(草案)》(简称“报告书”),以其持有的杭州枫潭100%股权和南京莱茵达100%股权作为置出资产,与成都文旅集团置换其持有的成都文旅股份63.34%股份,差额部分以现金方式补足;同时,以现金方式购买成都体产持有的成都文旅股份3.33%股份。

交易完成后,莱茵体育合计持有成都文旅股份 66.67%的股份,成都文旅股份成为莱茵体育控股子公司。此次交易价格约为5.15亿元,莱茵体育需现金支付部分约为6766万元。

10月19日,深交所发布对莱茵体育重组问询函,就交易方案、交易标的、评估情况及其他事项共10条问询意见,要求莱茵体育10月26日前,将有关说明材料对外披露并报送深交所。

截至2023年1-4月,莱茵体育流动资产期末余额为2.46亿元。问询函中重要的一点,便是要求莱茵体育说明是否具备足够支付能力,要求对交易对价的资金来源、筹措安排以及对公司的生产经营和财务状况的影响做出回复。

如果此番交易顺利,莱茵体育主营业务将由交易前的房地产销售与租赁、体育,变更为旅游、体育、房地产销售与租赁。

置出部分房地产销售与租赁业务资产,置入旅游业务资产,加码冰雪赛道,莱茵体育此番重大资产重组背后有哪些动因?将深耕的冰雪赛道前景如何?

“当年成都文旅集团接盘莱茵体育壳资源后,这几年一直没有很好地盘活,为了用好上市公司资源,成都文旅集团选择将旗下的资产逐步放进莱茵体育上市公司平台,此次注入冰雪资产,后续可能置入其最优质的资产(比如宽窄巷子等),整体看,此次置入的成都文旅股份资产值得期待。”一位投资并购领域业内人士对新旅界表示。

捉襟见肘

对于此次重组,莱茵体育认为,通过资产置换,公司将原有部分房地产销售与租赁业务资产置出,同时置入旅游业务资产,将实现向旅游业务转型,增强资产质量及竞争力。

在剥离亏损房地产业务的同时,成都文旅集团帮助莱茵体育解决了资金占用问题,提升了莱茵体育的现金流动性。报告书显示,文旅集团拟在资产交割日向杭州枫潭和南京莱茵分别提供1320.4万元、4991.52万元借款,以结清两家公司对莱茵体育的往来款。

通过此番交易,莱茵体育需支付现金约为6766万元,且将收到成都文旅集团结清置出2个公司的往来借款6312万元。这表明,莱茵体育所收到的现金不足以覆盖支出,仍存在454万元缺口(净现金流量),需要其以其他资金补足。

截至2023年1-4月,莱茵体育流动资产期末余额为2.46亿元(货币资金期末余额1.38亿元)。流动负债期末余额为2.85亿元,其中,短期借款、应交税费和一年内到期的非流动负债的期末余额分别为5006.94 万元、4708.57 万元和 3661.47 万元,合计约1.34亿元,流动比率和速动比率分别为0.86和0.74。

表面看起来,莱茵体育似乎资金充足,为本次交易拿出454万元绰绰有余,但如果结合目前莱茵体育的流动负债考虑,则有些捉襟见肘。1.38亿元的货币资金余额扣除1.34亿元的短期借款、应交税费和一年内到期的非流动负债后,仅剩400万元左右。

一位业内人士对新旅界表示,“莱茵体育流动比率(0.86)和速动比率(0.74)均小于1,表明上市公司可能需要依靠变卖部分存货来偿还短期债务,反映出上市公司的短期偿债能力不高。在资金紧张的情况下,再考虑到公司日常经营的流动资金需求和其他投资计划(如有),补足本次交易的454万元缺口比较勉强。”

这点也引发深交所关注。深交所问询函中要求,莱茵体育结合货币资金余额和日常经营及投资计划等,补充说明是否具备足够支付能力,支付本次交易对价的资金来源、具体筹措安排和筹措保障措施,以及交易对公司生产经营、财务状况和偿债能力的具体影响。

为解决流动资金需求问题,莱茵体育也在想方设法。10月19日,莱茵体育公告称,向中国民生银行股份有限公司杭州分行申请不超过5000万元综合授信额度,授信期限不超过1年,以公司拥有的坐落于杭州市余杭区的莱茵旺角项目共计40套商铺为授信提供抵押。该事项是为保证公司的流动资金需求。

“申请授信对于莱茵体育短期经营有一定补充的话,对交易会更有保障一些,也能减轻一些短期的资金压力。”上述业内人士表示。

坎坷转型

去房地产化并转型,是莱茵体育近9年的主攻战略。

2014年,莱茵体育原实控人高继胜认为房地产进入白银时代,带领莱茵体育从房地产转型体育。

然而,作为一家主营业务为房地产销售及租赁、体育业务的上市公司,多年来,莱茵体育的主业增长乏力,净利润连续多年亏损,转型并不成功。

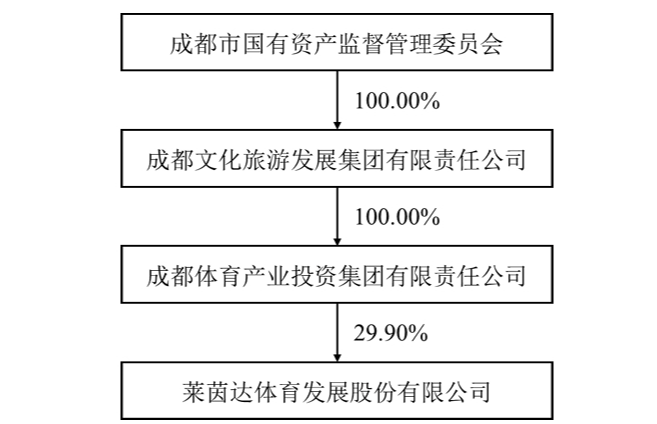

2019年6月,成都体育产业投资集团有限公司(简称“成都体投”)通过协议转让方式,以13亿元收购高继胜持有的莱茵体育29.9%控股权,成都市国资委成为莱茵体育实际控制人。

4年前的这笔收购,对大股东成都文旅集团而言,是想将莱茵体育作为成都文旅集团资产证券化的转化平台,为成都文旅集团旗下优质资产的证券化提供最直接、最便捷、最高效的资本运作通道。

同时,双方的并购协议中,莱茵达控股承诺,确保莱茵体育现有业务2019年、2020年均不亏损,若预计有亏损,将亏损额补足给莱茵体育。

然而,事态进展不及预期。卖身成都文旅集团后,莱茵体育业绩表现仍乏善可陈。财报显示,2020年至2022年,莱茵体育营业收入分别为1.4亿元、1.41亿元、1.19亿元,归母净利润分别-7172万元、-9419.73万元、-3616.5万元。2023年上半年,莱茵体育的归母净利润为-766.85万元。

虽然莱茵体育2019年净利润为2602.95万元,并未亏损,但2020年、2021年,净利润出现了亏损,2022年亦亏损。对此,成都体投已申请仲裁,要求莱茵达控股履行业绩补偿承诺。

2023年4月10日,莱茵体育发布的终结裁决显示:莱茵达控股需向上市公司莱茵体育支付2020年度业绩补偿款5020.4万元,莱茵达控股应于《裁决书》作出之日起10日内支付完毕。

然而,莱茵达控股并未在时效内履行支付,后成都体投申请强制执行。9月12日,莱茵体育公告显示,截至目前,公司已收到对莱茵达控股的强制执行款约2619万元,后续成都体投将继续推进剩余款项的强制执行。

当初成都国资收购莱茵体育,原因也是为响应成都打造世界赛事名城要求及《成都市市属国有企业“国资证券化”专项行动实施方案》要求,为推进国资证券化进程,地方政府希望旅游、体育、文化这几个板块得有一个上市公司。

然而,接手4年间,成都文旅集团并未用好莱茵体育这一壳资源。2020年11月底,莱茵体育公告,拟通过定增收购成都文旅股份63.34%的股份。但时值疫情期间滑雪场受到冲击,成都文旅股份业绩持续低迷。2021年6月,莱茵体育宣布中止该次重大资产重组事项。

如今,莱茵体育筹划三年之久的业务转型迈出实质性的一步。相对于定增收购成都文旅而言,莱茵体育此次选择资产置换,不仅进行了业务转型,还在控股股东的助力下剥离了亏损的房地产业务。

目前,莱茵体育房地产销售与租赁业务主要为存量商铺、写字楼的销售及租赁,没有新增土地储备和新开工建设项目,租售项目主要集中在浙江、江苏、上海。

体育业务上,主要从事城市体育服务综合体建设与运营、体育赛事相关业务。综合体项目主要有丽水市体育中心游泳馆、体育生活馆项目,闲林港体育生活馆项目。

莱茵体育2023年半年报显示,上半年营收为1.05亿元,其中,近8成营收来自房地产销售,17.01%来自租赁收入,仅有不到5%来自体育运营。

一位不愿具名的业内人士表示,如果莱茵体育决定逐步放弃房地产销售与租赁业务,为了保证公司营收来源,必须开拓新业务。借助实控人成都文旅集团(成都市政府唯一的文化、旅游、体育资源整合平台),莱茵体育可以整合部分旅游资产。

不过,转型旅游行业的莱茵体育,是否具备新业务的经营能力,是被审视的问题之一。

对此,深交所问询函中要求,莱茵体育说明自身是否具备控制、经营置入资产业务所必要的人员和经验储备,交易完成后对成都文旅股份业务、资产、人员、机构、财务等方面进行整合的具体计划。

押宝冰雪

重组成都文旅股份,被视为莱茵体育剥离房地产并转型文旅体产业融合的重要一环。

成都文旅股份于2015年11月挂牌新三板,主要在成都西岭雪山景区内从事索道、酒店经营、滑雪与娱乐业务,提供交通、住宿餐饮、滑雪娱乐项目等服务。

西岭滑雪场是我国南方地区规模最大、设备最齐全的室外天然滑雪场之一,拥有优质的冰雪山地旅游运动资源。成都市对冰雪运动也颇为重视,2022年发布《关于加快推动冰雪运动旅游产业发展的实施意见》提出,到2025年,全市冰雪运动旅游产业总规模超过100亿元,打造冰雪户外运动休闲生活品牌和冰雪运动旅游目的地城市。

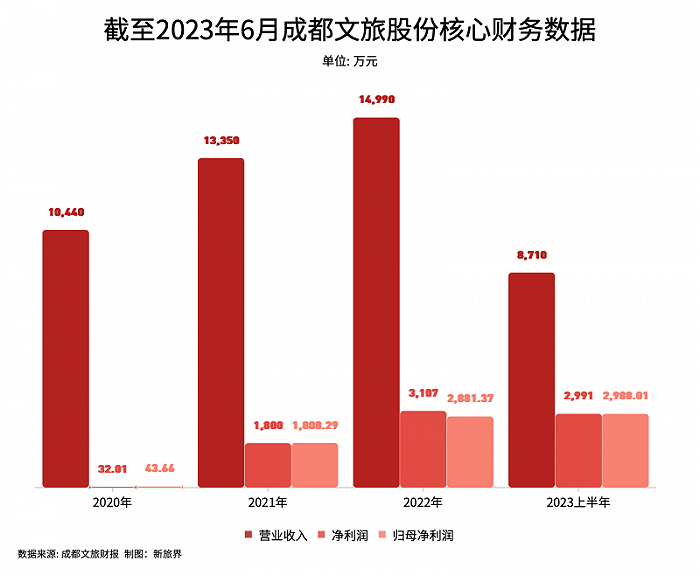

成都文旅股份财报显示,2020年至2022年,营业收入分别为1.04亿元、1.34亿元、1.5亿元,归母净利润分别为43.66万元、1808.29万元、2881.37万元。

2023年上半年,成都文旅股份总资产7亿元,总负债0.94亿元,资产负债率为13.47%,营业收入为8714.3万元,同比下降22.82%;归母净利润为2988.01万元,同比下降39.79%。

对此,成都文旅股份解释称,自2023年3月,西岭雪山景区进入基础设施和道路提升改造期,并且今年春节提前,雪季经营窗口期缩短20天。另外,观景索道配合提升改造停运导致。

上述不愿具名的业内人士表示,如果重组成功,莱茵体育将成为A股市场上少有的持有滑雪场资产的上市公司,有望借助冰雪旅游的热度赋能体育业务板块。不过,在体育和旅游产业回报长周期下,如何实现预期中的业务协同优化,还有待检验。另外,成都文旅股份的滑雪业务未来增长空间有多大,也是一个疑问。

近两年,冬奥会的举办为冰雪产业带来了政策和市场的红利。然而,冰雪产业前景不错,但对于滑雪场而言,盈利却并不易。滑雪场是一个巨大的重资产投资,一条高级索道需要投入近亿元。

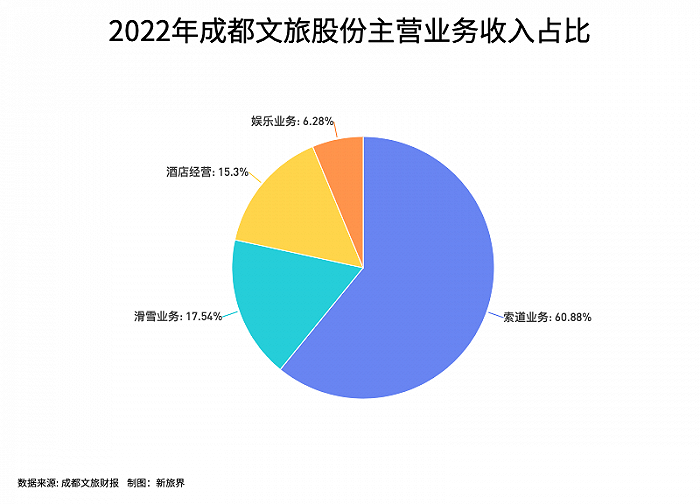

成都文旅股份的情况也反映了冰雪行业的现状和挑战。索道业务是成都文旅股份的营收主要来源。2022年,索道业务营收8767.69万元,占总营收比达60.88%;滑雪业务营收2525.25万元,占比仅为17.54%;酒店经营2202.78万元,占比15.30%;娱乐营收904.91万元,占比6.28%。此外,滑雪场盈利模式也受到季节制约,索道缆车在内的机械设施设备等折旧成本,也是不可忽视的支出。

另一方面,国内滑雪场的市场格局也正发生着变化,《2021-2022中国滑雪产业白皮书》显示,虽然全国滑雪人次总量并未大幅提升,但滑雪场的规模却出现了明显分化和集中。2021-2022雪季财年,年滑雪人次超过10万和15万的雪场分别达46家和30家,相比上一财年分别增加了8家和5家,相比两年前分别增加了15家和14家。这意味着,头部雪场正在吞噬市场份额,中小型雪场面临着巨大的压力和挑战。

在滑雪旅游方面,成都文旅股份着力打造具有综合功能和度假区性质的大型滑雪场,是西南地区最为全面的滑雪游乐中心之一,集滑雪、赏雪、玩雪、戏雪于一体。目前,四川省内的室外滑雪场竞争者,主要有四川峨眉山滑雪、四川省阿坝州太子岭滑雪场、四川省绵阳市九皇山滑雪场、四川省阿坝州毕棚沟滑雪场等。

显然,对于莱茵体育而言,切入冰雪产业无疑是一个机会,但要想借此实现逆袭,还需要更多考验。

当初,成都体投收购莱茵体育双方签订的控制权收购协议中约定,控股股东成都体投将积极支持上市公司莱茵体育的发展,向上市公司提供资源对接/导入、融资等支持,改善上市公司经营环境。

上述业内人士表示,“西岭雪山资产一般,此番置入莱茵体育,也是为了把上市公司资源盘活,然后可以逐步放入其他资产。”

资料显示,作为莱茵体育控股股东成都体投的母公司,成都文旅集团旗下拥有大量优质文旅资源。拥有包括西岭雪山、宽窄巷子、平乐古镇、安仁古镇、五凤溪古镇、西来古镇、成都公园城市教育实践基地、东华门考古遗址公园、成都金沙演艺综合体等重大文旅项目。

此番重组成都文旅股份是莱茵体育转型路上的重要一步。接下来,如何借助成都文旅集团的平台资源,加快产业链布局,形成文旅体资源整合,是莱茵体育转型谋的出路。随着房地产业务的逐步处置,未来,莱茵体育是否会有转机,很大程度仍需看成都方面对此上市平台是否会有更进一步动作。莱茵体育是否会注入或并购其他旅游资产,新旅界将持续关注。

评论