文|动脉网

在代谢领域赚得盆满钵满的礼来,用一笔14亿美元、溢价68%的交易,收购了Point Biopharma,宣告加入核药市场争夺。收购事件再一次释放了明确的信号:核药还在升温;除了诺华和拜耳,未来可能会有更多MNC入局并加码核药。

不仅是MNC,Big Pharma开始进入到核药赛道,是行业人士都能看到的一个明显趋势,国内入局者包括远大、恒瑞、科伦、云南白药。据业内人士透露,今年5月之后,日韩的大药企也密集到国内仿制药企转型核药的先行者先通医药进行调研。

今年以来,核药到底是不是大药企的必争之地的话题,也越来越多的被摆上了桌面讨论。

动脉网观察到,国内越来越多的行业会议开始单独设立核药论坛。一些地方政府当然也看到了机会,走在最前面的是四川省和浙江省。

目前看来,核药仍然是一个小众赛道,据业内人士估算,国内整个市场加起来在100亿左右,它有哪些创新想象空间以及市场想象空间?它能从一个百亿赛道变成千亿赛道吗?是一个行业关键问题。

乐观情绪的另一面,也有很多资深的业内人士提醒:核药产业链特殊,其发展需要更多的时间和耐心。

核药“逆势”,没有寒冬

一位投资人告诉动脉网,今年上半年一直在看核药项目,行业里有很多新消息持续披露,投资核药企业的紧迫感也一直都存在。

从多个维度,我们可以感知到今年核药在资本市场还在持续升温。

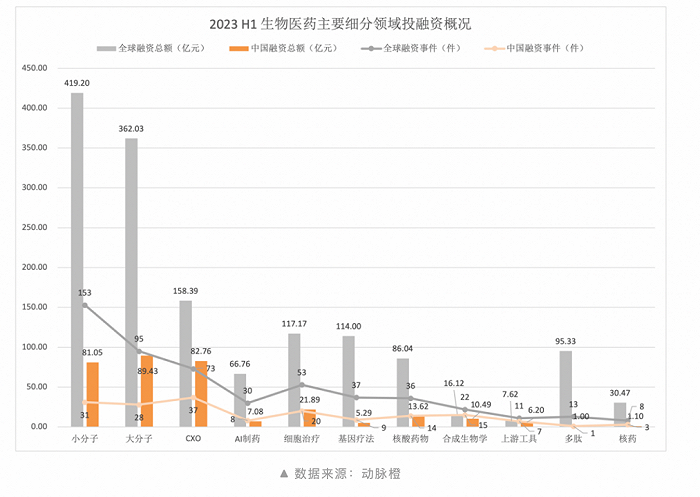

从数据来看,2023年上半年,核药企业的全球融资总额达到了30.47亿元人民币。其中Q2的投融资事件就有7起,融资总额29.47亿元。和一些主流的modality诸如细胞治疗、基因治疗企业的融资总额相比,核药作为一个小众赛道,融资总额和它们的差距并没有那么大。

Q3季度,核药企业在一级市场的融资表现持续亮眼,全球融资总额达到44.48亿元。7月,国内核药头部企业先通医药宣布完成了超11亿元的新一轮融资。今年初,先通已经正式启动A股IPO进程,未来很可能成为第一家登陆资本市场的国内核药企业,其一举一动带来的市场反应,很可能就是行业的风向标。

再从具体的融资事件和融资金额来看看目前核药领域的投融资趋势。

首先,产业链公司继续受到投资者青睐。6月,ITM公司宣布完成由淡马锡领投、多家知名投资机构跟投的2.55亿欧元融资,这是ITM近两年来收获的第三次融资,也是今年核药赛道在一级市场的最大额融资。

资深业内人士对动脉网分析,“像ITM这样的企业,在创新药领域并没有很强的竞争力,目前只能算是跟随者。投资人看好它还是因为核素,上游供应链的重要性。这也是ITM 20年来积累的结果,其他企业很难追赶。”

礼来溢价收购Point Biopharma ,除了“看好蓬勃发展的放射性制药行业”,William blair分析 Andy Hsieh在一份报告中特别强调,Point拥有供应链所有权,即Point在印第安纳波利斯80000平方英尺的 core1和100000平方英尺的core2工厂,以及在多伦多7700平方英尺的GMP工厂。

10月17日,Nucleus RadioPharma又宣布获得超额认购的5600万美元A轮融资,Nucleus据称是全球首家全面整合放射性药物开发、制造和供应链的公司,参与的投资机构和融资金额均超过了预期,进一步印证了投资者对能填补放射性药物生产空白的企业的巨大兴趣。投资方中,可见GE Health Care、梅奥诊所和密苏里大学等知名机构。通过本轮融资,Nucleus RadioPharma将在美国多地(包括梅奥诊所附近的明尼苏达州罗切斯特市)建立新的生产基地。

其次,一些早期研发公司也获得了投资人的青睐。

国内,今年3月,主打双靶点的核欣医药宣布完成超亿元人民币A轮融资,同创伟业、山蓝资本联合领投,多家机构跟投。核欣医药领先产品是国内首批创新性68Ga药物,现已进入1期临床。

不久前,核舟医药宣布完成数千万美元种子轮融资,斯道资本联合领投。值得注意的是,核舟医药由全球放射性药物领域知名科学家程震教授和斯道资本共同创立,程震担任核舟医药科学联合创始人。斯道资本也透露,在创立核舟医药之前,已经积极关注核药领域多年。

各种机构仍在入局,领先的科学家仍在创业,可见核药领域的创新空间和机遇。

二级市场中,RayzeBio在9月底登陆纳斯达克。RayzeBio募资总额为3.11亿美元,成为今年全球创新药领域的第三大IPO。

国外媒体都在讨论,募资金额如此高,不仅仅对核药赛道,对整个生物医药产业都是一阵强心剂,是行业回暖的迹象。上市首日,RayzeBio收涨超33%。截止10月23日,RayzeBio股价相比发行价格仍有7%的涨幅。

更高的市场天花板,更大的创新想象空间

对于关注核药领域的投资人来说,现阶段要关注什么?

首先,国内的新项目,背后是谁在做?一位熟悉国内核药领域的投资人告诉动脉网,在核舟医药正式公布融资消息之前,并不知道程震教授参与创业。可见在核药领域,国内的创新企业仍然活跃,也有一些有潜力的水下项目。

其次,关注已经上市的核心产品的销量和适应症突破。

坐稳核药头把交椅的诺华公司的核心产品Pluvicto的市场需求量很大,还在继续放量。2022年,Pluvicto只卖了两个季度,营收就达到2.71亿美元;2023年上半年,Pluvicto完成4.5亿美元销售;诺华Q3营收数据刚刚发布,Pluvicto再卖2.56亿美元,同比增幅达到217%;三个季度销售额已经超过7亿美元,今年Pluvicto很可能就将成为10亿美元重磅炸弹药物。

Pluvicto的适应症是转移性去势抵抗性前列腺癌(mCRPC),这一适应症市场比诺华第一款获批的核药产品Lutathera的适应症——胃肠胰神经内分泌肿瘤要大得多,可能要高一个数量级。而且,Pluvicto还在积极进行适应症的拓展,将激素敏感性前列腺癌(HSPC)纳入进来,并希望将三线疗法提升至二线。

随着患者人群的进一步扩大,治疗方案从三线迈向二线,核药的供应链在不断加强,Pluvicto的销售额突破20亿美元也指日可待。

而且,Pluvicto还带动了一批药企的核药研发风潮,很多公司发现了这款产品的某些不足,还有改进空间,诺华的贡献不仅仅是一款PSMA核药的获批,它可能会带动一系列PSMA类核药的上市,创造出上百亿美元的市场。例如,礼来在这个节点收购Point Biopharma,一个很大的原因是Point有两种放射性配体癌症治疗药物正处于3期临床开发中。

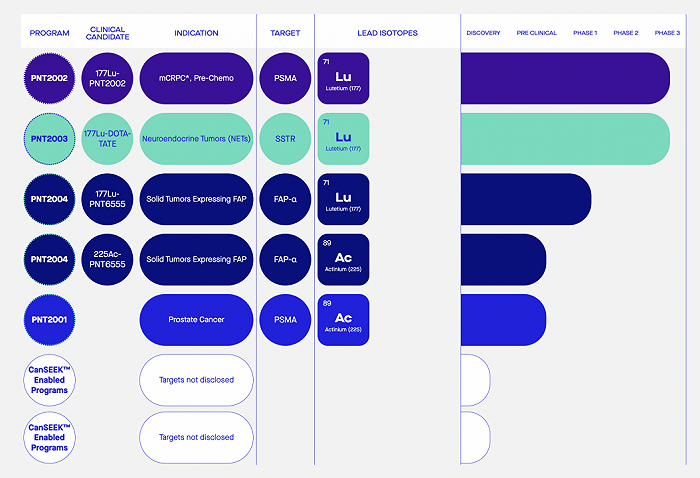

Point的主要临床资产是PNT2002,同样是是一种用于转移性去势抵抗性前列腺癌(mCRPC)的PSMA靶向177Lu放射性药物疗法。因为未来这款产品很可能将和诺华的Pluvicto正面竞争,业界都翘首以待本季度将公布的最新临床数据。

当然,Point公司在创新管线上也有所布局,泛癌FAP-α资产PNT2004目前处于临床一期;Ac-225下一代PSMA项目PNT2001,预计今年进入临床。

Point管线布局/图片来自企业官网

从科学的角度来看,核药的未来市场有多大,天花板有多高,看点就就在于核药在新的靶点,新的核素上的突破。

比如,RayzeBio接下来的研发管线就很有看点。核心管线ryz101是一款实验性的神经内分泌肿瘤药物,在今年5月份开始了3期临床试验,成为首个进入3期的ac225放射性药物疗法。此前,业内人士最担心的是ac225核素药物的副作用,但是目前看来,在其选择的靶点和适应症上,FDA认为其副作用是可控的。

如果ryz101的3期临床能大获成功,作为行业里第一个获得批准的ac225放射性药物疗法,又能给核药市场带来一款重磅产品,以及更大的想象空间。

从商业角度考虑,谈到核药的市场空间,就不得不提将会成为瓶颈的因素,包括上游核素的供应,以及下游临床的使用和推广。

α核素疗法被认为是下一个靶向核素疗法的热土。除了临床疗效要优于β核素,最重要的是,α核素可以不依赖堆产,可用回旋加速器生产,更能适应制造业体系以及市场化的运作。可以预见,市场越来越成熟,成本慢慢会下降,“未来不依赖反应堆的核素跑出来后,千亿市场是可能达到的。但是,这可能是十年之后的事了。”一位投资人强调。

下游临床使用和推广的问题,因为涉及到核药半衰期,医院核医学病房床位数量以及床位周转率等因素,有多少病人能接受治疗,是很多投资人都会算的账。从商业的逻辑来看,国内要达到千亿市场规模,核药产业链上还有很多挑战要面对。

下一个ADC,大药企的必争之地?

核药市场空间到底有多大,还需要更多时间来验证,但国内资深的的行业人士都看到了一个很明显的趋势,Big Pharma开始进入到核药赛道;除了诺华、拜耳、礼来,罗氏旗下的基因泰克,国内诸如远大、恒瑞、科伦、云南白药均已入局;日韩的大药企也开始关注核药赛道的机会。

诺华已经凭借着收购获得的两款产品Lutathera和Pluvicto坐实了全球核药领域的头把交椅;拜耳的靶向放射疗法(TRT)是他们肿瘤业务增长的三大支柱之一。因为在核药领域尝到了甜头,两家企业仍在持续加码投入,这是对这个行业最好的背书。

礼来公司肿瘤部门主席Jacob Van Naarden在收购Point的声明中,也毫不掩饰礼来在放射性药物领域的野心:“收购Point是我们投资开发多种有意义的放射性配体药物,治疗难以治疗的癌症的开始。”

最重要的是,礼来通过这笔收购,和诺华将展开正面竞争。在业内人士看来,现阶段这样的良性竞争将对整个核药行业都产生正面影响。礼来作为相对保守的公司,很少看到它第一个吃螃蟹。但在代谢领域做得风生水起的礼来,也需要找到下一个增长点,核药是一个好的选择。

就在礼来收购Point之前,罗氏旗下基因泰克与PeptiDream达成一项新的多靶点合作和许可协议,通过此次合作宣布进入核药领域,合作旨在发现和开发新型大环肽-放射性同位素(肽-RI)偶联药物。

主流玩家的背书,无论在资本市场还是下游临床应用,对核药行业的发展都是强力刺激。国内正是从远大2018年收购Sirtex开始,核药赛道在资本市场的活跃度开始逐渐提升。

那么,核药真的能如ADC一样,未来成为大药企的必争之地吗?

乐观的声音认为,可能再过个3到5年,MNC涉足核药领域,就像它们今天布局ADC这么热闹,甚至有百亿美金级的deal出现。当然,国内的投资者也会很愿意看到,未来像ADC一样,国内有越来越多的核药产品能够license out。

但是也有谨慎的声音提醒,MNC在核药领域大手笔收购的做派以及临床推广的能力,并不是每一家公司都可以效仿的。核药的特殊属性,强监管、上游产业链的限制,都表明现阶段不会所有的Big Pharma都去开发核药,在很长一段时间,行业仍然受制于产业链问题。

某一天产业链问题解决了,核药产品能突破到一线治疗,或许才能成为大药企的一块必争之地。所以,子弹还需要再飞一飞。

国内核药行业仍然以biotech为主,资深的行业人士对动脉网呼吁,从业者对核药产业的发展,要有更多的耐心,以及更多的专注的创新。“礼来买了一家公司,说明在这个领域有布局,但是不可能靠一家公司撑起一个方向,一个赛道,未来肯定还会继续关注核药项目。国内的核药企业把创新性做出来,把一个项目做到极致,反而能找到机会。”

评论