文|赶碳号

对于硅料新玩家来说,有一种追赶的绝望叫作无能为力:生产成本不能控制在4万/吨以下的,以后也许都要被卷死。而现在能做到这一点的,全行业最多也就三四家企业:通威、协鑫、大全和东方希望。这几家的规划产能,全行业估计就已经够了。

另外,现货价格已经严重失真,今年第三季度,硅料的真实成交价,绝不是硅业分会每周公布的价格,而是只有5.56万/吨左右!硅料降到5万/吨,也只是一步之遥。这一步,对于大多数企业来说,可能就是地狱之门。

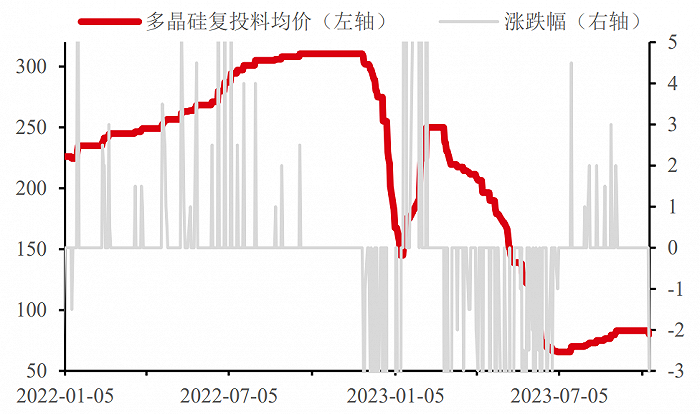

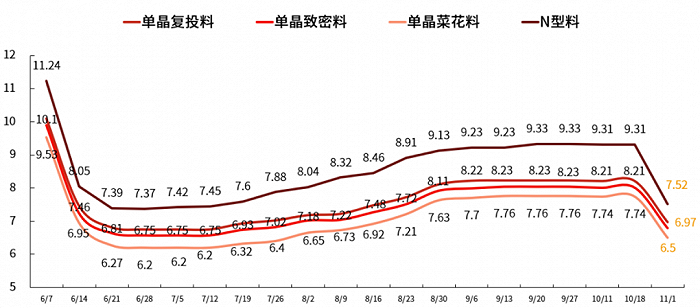

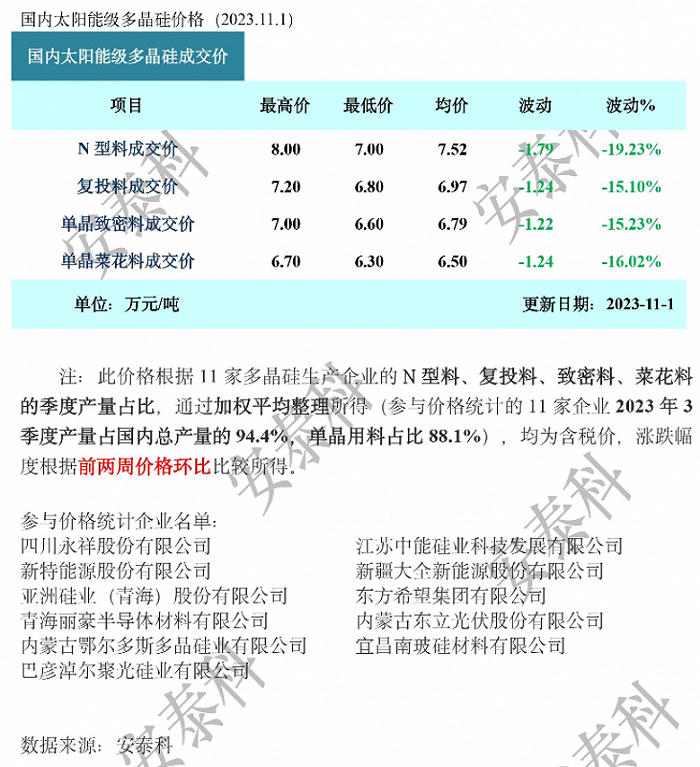

11月1日晚,中国有色金属工业协会硅业分会发布了太阳能级多晶硅最新成交价格:N型料成交价格在7.00-8.00万元/吨,成交均价为7.52万元/吨,较两周前市场价格下降19.23%。单晶致密料成交价格在6.60-7.00万元/吨,成交均价为6.79万元/吨,较两周前市场价格下降15.23%!围观群众纷纷惊呼,硅料价格跳水20%,受不了啦!

赶碳号经过一番调查后发现,这种所谓跳水,其实只是一种表象。硅料寒冬已然开始,新老玩家之中,谁将先被淘汰呢?

润阳股份总部对外展示的多晶硅样品;侦碳摄

01 失真的招股书,失灵的现货价格

真实的硅料市场价格,和我们平常看到的现货报价体系,早已不一样。硅实真实的成交价格,其实远低于现货报价体系。

最近半年,硅料已不是一个暴利行业。春江水暖鸭先知。要探究硅料的实际成交价格,可以看看硅料头部企业三季报是怎么说的。

第一,特变电工(子公司是硅料巨头新特能源)在2023年3季报业绩交流会上称:“三季度销售硅料5.56万吨,多晶硅业务归母利润2.27亿元。”

9月19日,新特能源已成功闯关过会,正等着拿批文挂牌上市。硅料实际成交价格的暴跌,势必对于新特的估值以及募投项目的投资回报测算,都将产生巨大影响。

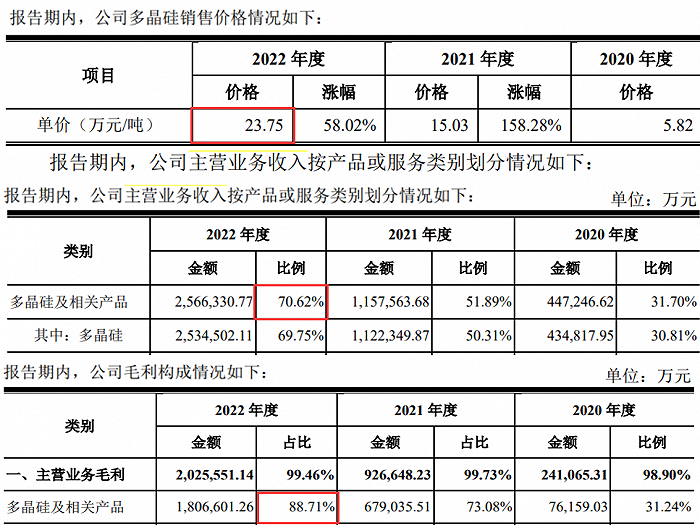

来源:新特能源A股IPO招股书(上会稿)

第二,协鑫科技公告:“(第三季度)1.光伏材料业务分部利润为约9.21亿元人民币;及 2. 本集团颗粒硅产量为约53,607公吨,颗粒硅出货量为约67,607公吨(含内部销售约3,611公吨);硅片产量为约15吉瓦(含代工硅片约7吉瓦),硅片销量为约15吉瓦(含代工硅片约6吉瓦。”

就算协鑫科技三季度的硅片业务没有赚到1分钱,那么每吨颗粒硅的利润也不过是1.36万元。协鑫科技在今年中报时披露:乐山基地颗粒硅生产成本约3.568万/吨。那么刚刚过去的三季度,颗粒硅的售价是多少呢?成本加上利润,一算便知。

第三,信息披露一直最为详细的硅料企业——大全能源披露:2023年3季度,公司的硅料销售价格为5.56万元/吨。

大全能源展台;侦碳摄

即使硅料价格暴跌,通威股份依旧是今年第三季度最赚钱的光伏企业,净利30多亿,领先市值老大隆基绿能一个身位,是真正的龙头。虽然如此,通威股份的三季报业绩,仍然低于一些投资者此前的预期。一个重要原因就是,有的投资者经常以硅料现货报价来推算通威股份的利润,而硅料的真实成交价格并非如此。

来源:SMM;单位:元/公斤

综合以上,今年第三季度,硅料的真正成交价格应该就是大全所公告的价格——5.56万元/吨左右,至于像红狮、丽豪等二三线硅料企业的售价应该更低。毕竟,大全能源的硅料品质还是为全行业所认可的。SMM(上海有色网)公布的价格,也基本支持这一观点。

但是,公开市场又是如何报价的呢?根据中国有色金属协会硅料分会每周报价,我们只能直观感受到多晶硅从今年7月12号以后的连续反弹,以及最近的大跳水。

客观说,硅业分会的数据采集也是真实有效的,只不过这些现货成交价 格,并不能客观反映多晶硅市场的真正变化。

来源:硅业分会每周数据汇总;单位:万元/吨

为什么会造成这样巨大的差异呢?

一家硅料需求量较大的头部光伏企业工作人员说:“硅料是流通盘决定现价。10-20%的流通盘价格和80-90%的长单价格差别比较大。”

今年10月25日,硅业分会宣布当周暂停多晶硅价格发布:“本周安泰科调研未得到足够的新增成交信息,虽然价格已经呈现下跌趋势,但是针对具体成交价格依旧存在分歧,基本上无新签订单,且上周报价的成交价格已无法反映 当前市场实际情况,故本周暂停公布多晶硅价格,待有实际成交之后,再明确市场成交价格。”

当然,这已经不是第一次了。在去年拥硅为王时代,硅业分会考虑现货市场已经不能客观反映硅料市场的真正变化,也曾一度暂停硅料价格信息发布。

02 头部硅料老玩家,谁将掉队?

11月1日,硅业分会消息:截止本周,国内多晶硅生产企业共计17家,其中1家停产技改,3家正常检修,对产量有一定的影响。

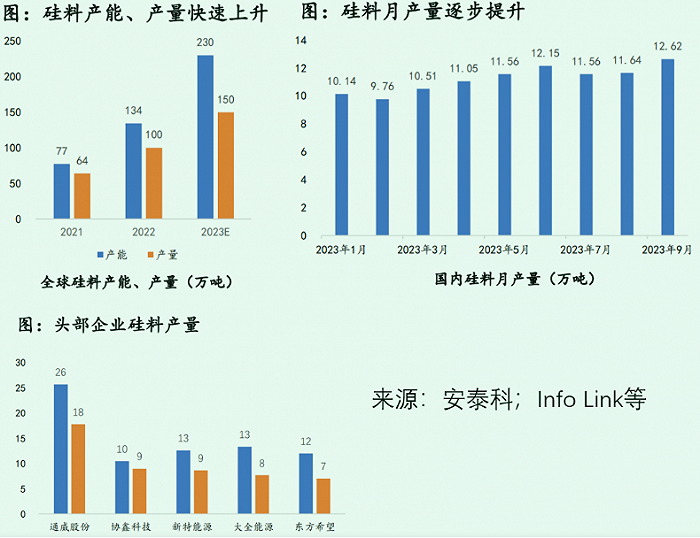

10月份我国多晶硅产量为13.7万吨,环比增加8.78%。1-10月份多晶硅产量总计114.72万吨,同比增加83.91%。根据多晶硅产量与下游需求来看,10月多晶硅已经开始供过于求,且11月供需关系无改善倾向,多晶硅供应有进一步增加的趋势,但受成本压力影响,部分企业面临检修,新增产能释放不及预期,预计11月多晶硅产量将在14万吨左右。

根据SMM数据,10月多晶硅产量预计在14.3万吨,月环比增幅6%,11月份多晶硅产量预计在15万吨,月环比增幅5%。

市场价格快速下降,若要提高利润率,只能继续压缩成本。老玩家的成本控制已经很优秀了:

龙头老大通威股份三季报业绩交流会重申了公司的成本优势:截至2023年半年度末,公司多晶硅生产成本已降至4万元/吨以内。

协鑫科技中报时曾披露:乐山基地颗粒硅生产成本约3.568万/吨。

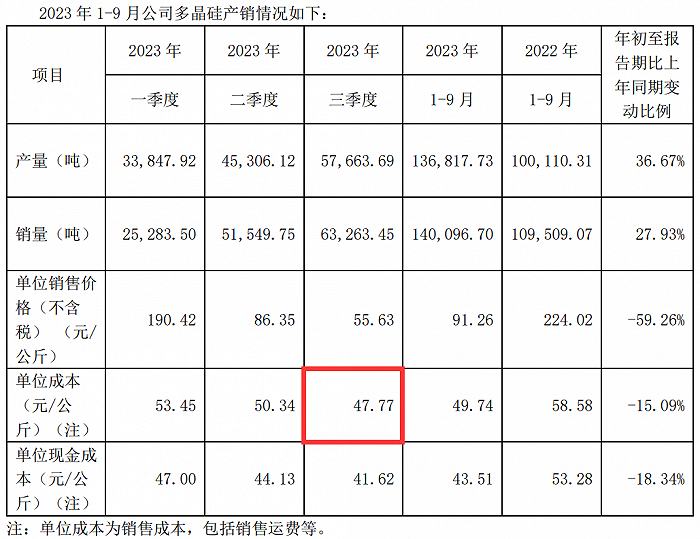

大全能源则披露:今年第三季度,硅料销售成本为4.78万/吨,现金成本为4.16万/吨,较今年一二季度有明显下降。

2023年1-9月大全能源多晶硅产销情况;单位成本为销售成本,包括销售运费等。

即便如此,大全能源仍然选择较为谨慎的策略,新项目延期半年投产。10月31日,大全能源公告:内蒙古二期年产10万吨高纯多晶硅项目原计划于2023年底建成投产。受市场环境、供需关系等客观因素以及公司实际建设进度的影响,决定将二期10万吨高纯多晶硅项目达到预定可使用状态日期延期至2024年第二季度。

10月30日,上证路演中心,有投资者向特变电工提问:“公司硅料成本控制在多少钱一吨?同比其他上市公司,成本是否具有优势?”

特变电工总会计师白云罡回复称:“由于今年前三季度公司内蒙古生产基地处于达产达质过程,公司前三季度多晶硅生产成本较高,项目达产后,公司多晶硅全成本可达到5万元/吨。”

公司的回复是“项目达产后”,也就是经过爬坡达到规划目标、 成 本降下来以后,新特的硅料全成本也要这么高。5万/吨的全成本,现在 还只是公司努力的目标。

上面提到几个成本的概念,很容易把人整蒙,有必 要 说明一 下 :销售成本>生产成本>现金成本

现金成本:是指企业在生产经营过程中所支付的现金支出的总和,包括企业的日常运营费用、购买设备和原材料的费用、支付员工工资和薪水的费用等,但不包括折旧摊销。

生产成本:现金成本+折旧,即企业为生产产品而发生的成本。在硅料行业,就是指生产成本(电费+金属硅原料+人力+蒸汽+其它)再加上折旧费。

销售成本:生产成本+(管理费用+财务费用+销售费用),也被称为完全成本,即特变电工所说的全成本。

如果统一为销售成本,可能更容易对比各家之短长 。

四家企业中,协鑫科技生产成本为3.568万/吨(此为中报数据,现在应该 更低) ,可能是所有硅料企业中生产成本最低的,如果再加上三费,其销售成本也可能 是 最低的。当然,颗粒硅的销售价格也相对要 低一些。

通威的生产成本在4万/吨以内(三季度应该更低),包括了折旧费用摊销 ,比大全能源所 公布的现金成本(4.162万/吨) 还要低不少 。

大全的成本最为明确,就是4.777万/吨。

而新特能源,现在努力的目标,全成本(销售成本)能降 到5万/吨,现在肯定在5万以上,具体多少未知 。

由此可见,仅从成本角度,不考虑N/P产品结构、不考虑新疆原产地影响,也不考虑产品品质,硅料老玩家中,新特能源的成本最高。巨大产能之下,硅料洗牌将会异乎寻常的惨烈。头部老玩家中未来若有人掉队,新特能源可能会是第一家。

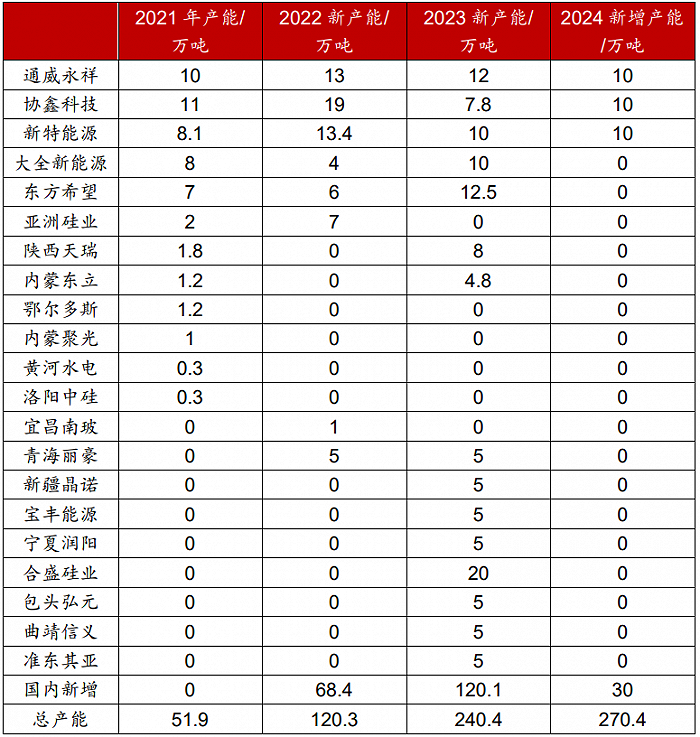

多晶硅扩产情况;来源:硅业分会、百川盈孚,华安证券整理

当然,头部老玩家中还有一家东方希望。由于该公司并非上市公司,赶碳号不掌握相关数据。如果不考虑N/P的产品结构和质量,仅从成本角度,东方希望由于拥有自备电厂,成本优势比较明显。

03 新玩家,谁将出局?

老玩家尚且如此,新玩家的日子又过得怎么样呢?

今年6月,硅料价格跌到每吨6万多元之时,硅业分会通报:东立、宝丰、上机等多家企业的硅料项目推迟投产,使得短期供应过剩的预期有所缓解。有的项目可以延期,但有的项目已经投资了大半,工地还在施工状态,延期也解决不了根本问题。

8月31日,弘元能源一期5万吨高纯晶硅项目成功投产。之前的券商研报提到,该企业硅料成本6万元/吨,现在估计较之前有所下降了。

不过,就在TCL中环低价出售新疆硅料公司股权的同时,市场中当时也在流传一则信息,说某企业的硅料项目准备出手,四处询价,结果问了一圈下来,应者寥寥,即使有意向买家,开出的价格也都打到了骨折,因此并没有卖成。有人说这位卖家就是弘元绿能。当然,此事未经求证。

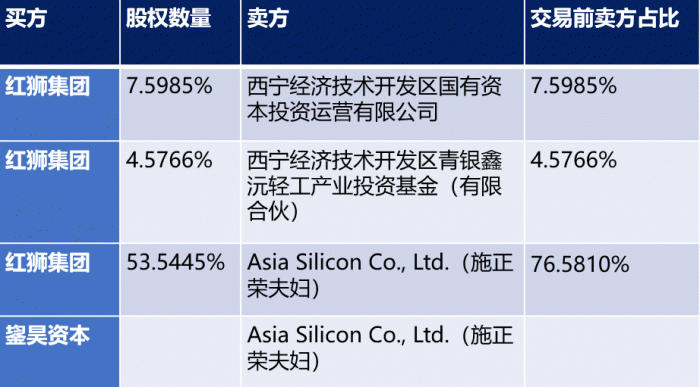

亚洲硅业并购前后股权结构变化

在这一轮周期中,有三位浙商,成了硅料新玩家,意欲掘金光伏。

今年3月,红狮集团以117亿元的整体估值,取得产能约9万吨的亚洲硅业66%股权,付出大约近77亿元现金。现在回头看,光伏教父施博士出售亚硅的时机判断之精准,相当了得。

当然,红狮集团,相当于从水泥这个红海,一下子跳进了硅料这个更大的红海。还有,下重注投资该项目的PE机构鋆昊资本,最多将持有剩余的23%亚硅股权,在这个项目上也算是一次精准踩雷。

相比红狮的章小华,吉利李书福的名气要大得多。吉利控股官微的品牌口号,叫“让世界充满吉利”。

今年6月17日,吉利年产10万吨物理法多晶硅及光伏全产业链项目在银川贺兰工业园区开工,项目总投资242亿元,年度投资58亿元。去年,吉利对外公布湖北省襄阳市谷城硅谷项目:规划“推进硅矿、工业硅、多晶硅、单晶拉晶、切片、电池片、组件、光伏发电产业链上下游布局”,总投资228亿元。其中,年产5万吨多晶硅项目投资额为50亿元。如果湖北襄阳项目不变的话,吉利在光伏产业链投资布局,两个大项目已高达470亿元。

在硅业分会和券商机构的研报中,均没有将吉利的硅料产能纳入统计范围。吉利是在搞硅料项目呢,还是以硅为媒,准备搞其它生意呢?

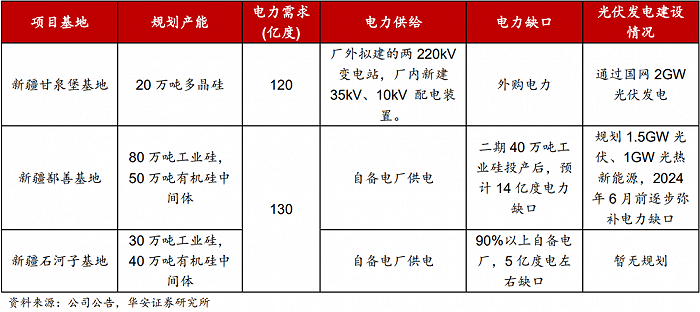

其实,新玩家之中最狠的,当属同为浙商的合盛硅业。所以,赶碳号关心的还是合盛硅业20万吨的多晶硅项目进展。

9月28日,合盛硅业发布投资者交流记录表,公司称:公司子公司中部合盛在新疆乌鲁木齐产业园区建设的年产20万吨高纯晶硅项目的主要生产装置已于近期试车。此外也有投资者问及硅料的投资成本以及未来收益,合盛硅业回复:“公司高纯晶硅生产采用改良西门子法工艺路线,新建产线的生产成本和技术工艺均处于行业先进水平,由于项目未进入量产阶段,因此暂无相关生产成本数据。”

最近,赶碳号又研究了一下合盛硅业,该公司干硅料其实还有一个后手,那就是自备电厂——公司在石河子及鄯善两大基地目前90%以上电力为自备电厂。根据研究机构测算,新疆地区多晶硅电力成本相比其他地方具有1.2万/吨的优势。

只是,既然新疆优势这么明显,长期深耕于此的大全、新特两巨头,难道就没看到这个重大商机,却纷纷到内蒙、宁夏扩产呢?因为他们都有难以言说的苦衷:中国的光伏产品60%以上都要外销,而主要市场就是欧美。

9月14日,网传视频显示内蒙古巴彦淖尔东立多晶硅二期项目,在点火试车时发生了起火爆炸。公司回复,内蒙东立一二期共用加氢管道出现明火燃烧,造成停产,预计停5-7天,影响一期产出400余吨,影响二期投产节奏推迟1-2周。现在不知道,东立二期项目进展如何了。

闭眼怎见三春景,出水才看两脚泥。

今年是新玩家、二三线玩家新项目集中投产的一年。这些项目产品品质如何,成本有多高,订单上锚定了多少下游硅片客户?在硅料低迷的市场中跑上半年,或许很快就能到见分晓:硅料究竟是能赚钱的小天使,还是让人万劫不复的魔鬼。

评论