文|市值榜 武占国

编辑|齐笑

双十一即将来临,电商商家积极备战,随着拼多多、抖音等鲶鱼的加入,电商行业的价格战,在如火如荼的进行着。李佳琦、贾乃亮、京东、小杨哥等纷纷登上微博热搜,“低价”成为今年双十一最大的热点。

这场低价之火,也烧到了快递行业。

快递行业的价格战由来已久,在一轮又一轮的价格战中,申通失去电商快递头把交椅,极兔吃下百世又拿下丰网,电商平台躬身入局……天下分分合合,形势不断变化,座次时有变更。

上一次大规模价格战,是在2021年,监管出手干预才暂时止戈。今年双十一,让停歇的电商快递价格战,再次打响。

良性的竞争,会促使行业向更高效率的方向进化。

在拼仓储、分拣和运输的标准化、自动化程度之后,现在的快递之争又转为末端之争。

那么,电商的价格战为何会烧向快递企业?电商快递的价格战如何影响行业格局?又将如何影响快递行业的末端?本文将回答以上三个问题。

一、价格战之下,快递价格越来越便宜

企业之间打价格战本不是什么新鲜事,价格战是企业实现短期目标的有效手段,比如为了清理库存或争夺市场份额。

这样的价格战通常在实现短期目标后,就鸣金收兵,比如滴滴和快的曾经为了抢占市场,实施价格补贴,最后双方合并握手言和,价格战只持续了一年。

而快递行业的价格战却是另外一幅样貌。

长久以来,快递行业属于劳动密集型行业,竞争壁垒和服务质量区别不大,或者说,相较于服务质量,客户更加看重价格因素。

所以,快递行业,尤其是电商快递,以价格为矛的跑马圈地时常上演,快递的价格也就越来越低。

从快递行业的平均单票收入看,2007年,单票收入高达28.5元,到2022年单票收入已下降至9.57元,降幅高达66.4%。快递企业的单票收入下降大致有以下三个原因:

第一,低价电商件数量的持续上升,拉低了平均单票收入。

2007年,中国的电商件数量占比只有28%不到4亿件,到2022年,占比已提升至90%,件数超过1000亿,增长超过250倍。

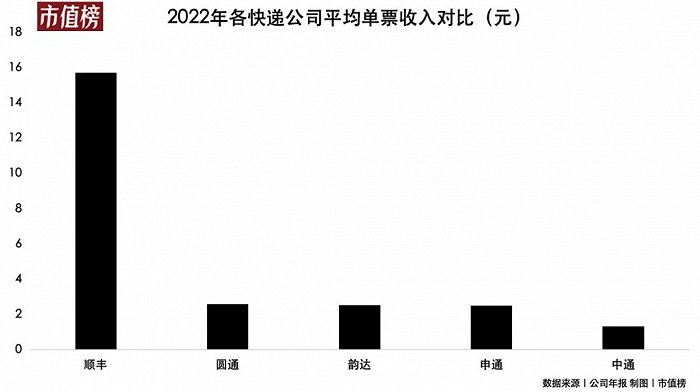

电商件的单票收入远低于商务件的单票收入,比如2022年,顺丰的平均单票收入为15.73元,而圆通、韵达、申通、中通的单票收入分别只有2.59元、2.55元2.52元、1.34元。

第二,企业的价格战,也是促使单票收入下降的直接原因。

第三,快递行业是典型的规模经济。随着快递件数的增加,企业单票成本持续下降,这是支撑快递企业不断发起或者加入价格战的原因,那些打不起的,已经变成了赢家的囊中之物。

据国泰君安测算,快递企业日均单量达到500万单时,显现规模效应,成本显著下降。当日均单量达到5000万单后,边际效应递减,单票成本的下降将变得极为艰难。

比如中通快递,2017年日均单量达1700万单,到2020年日均单量达4600万单,单票成本大幅下降。到2022年日均单量达突破7000万单,单票成本降幅变小。

今年上半年中通、圆通、韵达、申通、顺丰的日均单量分别是7720万、5401万、4642万、4265万、3249万。

通常企业的规模效应曲线呈现L型或者是U型,尤其是企业内部管理效率、外部竞争压力及电商的影响之下,规模效应会单量达到某一个阈值后,出现边际效应递减现象。

价格战是否能长期打下去,取决于企业的经营效率能否快速提升,比如国内首创加盟模式的申通,初期发展最为迅速,2014年市占率16.5%,是国内最大的快递公司。

后来因为大加盟商和总部利益的冲突,导致公司没有及时提升自动化水平,先后被圆通、中通超越,让出市场头名位置。而以中通为代表的电商快递开始上线电子面单、自动化分拣,实现网点效率、干线运输效率的提升,成本快速下降。

过去十多年,中转和运输成本近年通过数字化、智能化升级已得到较大的降低,目前降低的幅度趋缓且降本的难度增加。

这意味着如果价格战再持续下去,快递企业需要找到新的降本方式,否则将会陷入到杀敌八百自损一千的恶性竞争中去。

新的降本方式是什么?可以降本的环节有哪些?

二、快递末端,正在成为竞争的焦点

去年中通快递CFO颜惠萍表示:未来快递企业的竞争局面,更多的是会围绕着末端竞争。

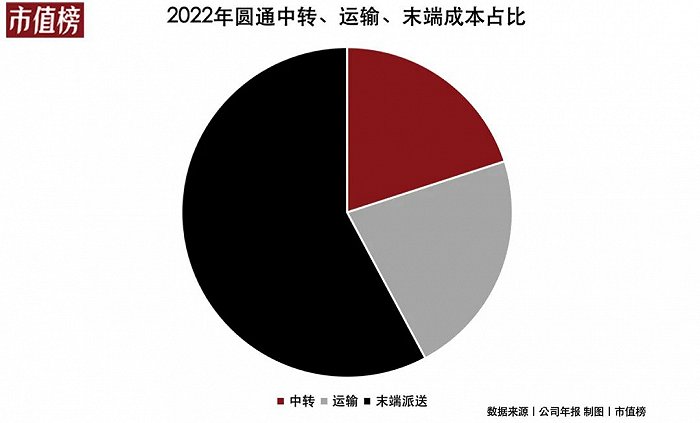

成本管控主要取决于三个环节,中转、运输和末端派送,以圆通为例,2022年三个环节的单票成本分别为0.46元、0.51元、1.33元。其中,末端派费成本占比超过一半,达到57%,对比上一年增幅也最大,达14.7%,而分拣和运输成本则整体变化不大。

申万宏源一份研报指出,未来依靠精细化的成本管理,虽然分拣和运输还存在0.1-0.2元的优化空间,但实际上这几年的降本速度已经趋缓,2022年,圆通的单票运输成本反而还涨了1.65%,中转费涨了3.48%。

末端客户的需求,正在成为快递行业进行末端变革的重要原因。

首先,末端网点的客户,大部分是电商企业,它们的需求影响着快递行业的发展。

上文提到,电商件占比越来越高,而同质化的服务使得卖家的快递转换成本较低,使得他们缺乏对卖家的定价权。因此,电商行业的风吹草动,直接影响着快递行业的竞争。

比如极兔的起网,便是拼多多的助力。以时效商务件见长的顺丰,据广发证券测算,高端电商件的占比也达60%以上,这也是顺丰会希望通过丰网抢夺电商件市场的原因。

其次,末端客户对快递企业的服务能力、性价比,要求越来越高。

当中国互联网红利的消失,电商市场竞争日益激烈,消费者需求也在发生变化,消费体验变得越来越重要。电商一方面打响价格战,另一方面开始更加重视消费者体验。

从电商企业的角度,物流的履约能力是影响其客户体验和复购率的关键因素,这反过来会要求快递行业,在时效、服务质量、性价比方面有提供更优质的服务。

干线运输和支线运输是快递行业的大动脉和静脉,是时效的重要因素,直接对接寄送端和收件端的末端网点,是快递公司的毛细血管,是用户直接感受到服务质量的环节。

末端配送房租、人工、油费电费、车辆等硬性的成本摆在那里,如何在兼顾效率、服务的同时实现末端配送的降本,将成为快递企业必须要解决的难题。

此前,顺丰、中通都在围绕性价比、服务、效率,试点末端业务的变革,今年6月,阿里的菜鸟亲自下场开始做快递。推出半日达、当次日达、送货上门和夜间揽收等服务,也是匹配淘宝系电商平台末端商家客户对高质量快递、差异化服务的需求。

此前市值榜《电商和快递,为什么都想抢对方的地盘?》详细阐述过电商为什么下场做快递,以及有什么优势劣势,这里不再赘述。

三、末端变革,成本、效率、服务之争

目前,快递企业围绕末端效率提升主要在做两方面的创新。

第一,模式创新。

原本,通达系的末端以加盟制为主,顺丰则是直营。在公众的印象中,通达系的服务质量要低于顺丰。

现在,通达系希望通过改变以往加盟商承包商一级代理二级代理的层层加盟的模式,对终端进行更加扁平化的管理,增加对终端的控制力,进而提升服务能力。

比如驿站直连模式+上门众包。

驿站直连模式,就是货车司机可以直接与驿站沟通,直接将货物送至沿途驿站,替代快递员送到驿站,不仅能降低沟通成本、承包商及网点的人力和末端派送成本,还提高了工作效率。

对于送件上门服务,驿站也可以基于末端众包(整合社会闲散运力)的形式为消费者提供服务。

中通的兔喜驿站就是相似的思路。

圆通也在通过类似模式,提升末端配送服务和效率。圆通呼和浩特分公司经理讲道:“这种模式(驿站直送)下,不仅帮公司节约了两名操作员的用工成本,还提高了派件时效,增强了客户体验。”

关于服务体验,收件方最大的怨声是不送货上门,快递一方的观点在于,低派费就无法匹配差异化的服务。

驿站直连+众包模式之后,不管是放快递柜还是送货上门,不同用户的需求都能得到满足,同时如果能够推行派费分层,快递员的收入变得更加灵活,也会更加可观。

顺丰同城有一项业务是最后一公里,就是以灵活的运力来承接快递企业到同城环节中的配送。

新模式的探索也会遇到各种各样的问题。

比如驿站直连,从网点到驿站的司机路线怎么设计,货车能否开进一些城市的主城区。所以,目前无论中通还是圆通,上述末端改革都还在小范围试点阶段。

再比如众包模式,怎么让快递员效率最高?那自然是从同一个地方取件,收件地址又非常集中,最好就在同一栋楼,同一个小区,那么这就会要求快递公司之间统仓、统一数据。

这显然不大可能,尤其是在一二线城市。那么众包作为“共配”的一个环节,好处是快了,弊端是不可控,不一定能对品牌形象加分,究竟是利大于弊,还是弊大于利就很难说了。

模式的创新也是决定他们能否在国内扩展业务边界,开展跨境电商件,以及出海的重要末端经验。

比如,国内外的劳动力成本有巨大的差异,对劳动力的依赖越低,在发达地区出海就越有优势。

第二,技术创新。

以前快递单子需要人工填写并录入系统,2013年之后,随着面单系统的上线,末端快递小哥的收发效率变高。同时随着派费结算系统、物流追踪系统的上线,对快递员的考核也变得有踪迹可寻。

随着技术的进步,无人配送车、无人机配送将成为可能,今年2月,顺丰在无锡启用的智能配送机器人,具备“自动化派送、云呼通知、取件码快速取件”等服务。无人机方面,企业仍处于技术探索、演示阶段,真正的商用还未开始。

未来,还有家门口的智能快递盒、地下管道物流运输等,都可能成为末端快递的技术应用。但目前大范围推广都存在难度,比如无人车配送主要运用于社区、办公楼、校园、园区等末端需求和测试场景,其实际大规模落地,需要考虑成本、技术及政策法规层面的问题。

而无人机的配送还面临载重能力、续航能力、安全因素、空中交通安全等因素的制约,所以短期内还很难实现大范围的推广。

评论