文|节点财经 五洲

双十一大促的热浪仍在蔓延,快手这次也没有缺席。

据快手官方信息,截至10月31日,快手双11大促预售阶段的预售GMV较去年同期提升84%。除此之外,快手还为本次双十一发了一个20亿元的补贴大红包。

或许受双十一预售成绩的刺激,快手股价在刚过去的短短一周中涨幅超过15%,这部分抵消了公司二季度业绩发布后的跌幅。

快手于8月底发布了一份喜忧参半的二季度财报。“喜”的是,快手在二季度首次实现盈利(不扣除期权激励等经调整项目);“忧”的是,快手在放缓,无论是营收,还是代表增长潜力的用户数据。

用户基数与用户活跃度是快手商业模式的根基。快手在上市前后的很长一段时间内并未盈利,但资本市场还是给出了最高超过1.4万亿元的市值,这是因为快手的用户数据在翻倍增长。

然而今时不同往日,当用户增速跌破双位数时,快手并未像拼多多等同类平台级互联网平台实现大幅盈利。Q2快手单季度净利润不到15亿元,净利率水平也仅为5.3%。

已经意识到问题的快手新管理层通过拓展变现路径与降本控费的双重措施力图扭转局面,但摆在他们面前的挑战仍然严峻:

1、如何进行低成本增长?

2、如何应对转型货架电商的挑战?

3、如何挤破估值泡沫?

粗放增长的时代结束了

快手盈利了。

这无疑是快手上市以来的一个重要转折点,虽然Q2单季度只赚了不到15亿元,但这次盈利意味着快手经营逻辑的切换,即从过去疯狂撒币的野蛮生长切换为以利润兑现为主导的低成本增长。

节点财经认为,快手的这一经营逻辑切换与其说是管理层的主动调整,倒不如说是市场环境的倒逼。

这里的环境既包含资本市场,也包含互联网流量市场。资本市场方面,当前快手较发行价腰斩有余的股价,不仅辜负了为其上市前提供大量融资的基石投资者,还辜负了下注它的机构投资者。

节点财经调研发现,截至2023年9月底的过去两年内,投资快手的机构数量从152家降至12家,机构持股比例也从18.87%降至1.38%。资本的加速流出加剧了快手管理层对公司盈利的迫切性。

流量市场方面,随着过去几年短视频用户爆炸性的增长,目前短视频在中国网民的渗透率已经高达94.8%(具体数值为10.12亿元)。上半年,仅抖音7.17亿的月活与快手6.63的月活加总及已经超过了该数字。

尽管双方有重叠的用户,但各自高低线城市的错位搭配几乎能覆盖所有的短视频用户,这也意味着两大平台的用户高增几乎已成过去式。

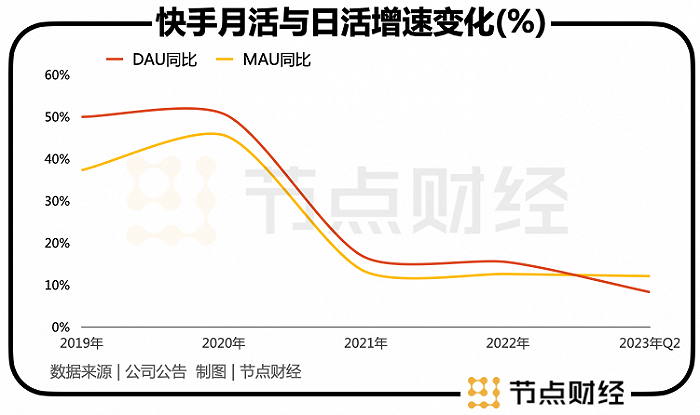

快手过去几年的用户数据变化也验证了这一趋势。据节点财经统计,2021年以来,快手的月活与日活的同比增速持续跌破了20%,今年上半年,两项数据的增速分别为12.09%与8.29%。

触顶的互联网流量也不再允许快手粗放式的增长模式。

从利润表上看,快手过去连续亏损的主要原因是开支太大。以2022为例,当年快手包括销售、行政、研发的三费开支合计占公司当年总收入的58%,远高于当年公司45%的毛利率。

在无法保证收入端实现更高毛利率业务的开拓成果时,降本控费就成了快手快速实现盈利的“捷径”。

据节点财经分析,今年Q2快手实现利润转正的因素主要有两个:其一,公司的毛利率较去年同期净增加了5.2个百分点;其二,快手的费用率较去年同期净下滑了14个百分点,其中仅销售费用率一项净下滑了9.3个百分点。这一升一降之间,快手就盈利了。

但与同行相比,快手从费用中抠出来的利润率还是太低了。Q2快手的净利率为5.3%,同期百度与拼多多分别为12%及24%,前者主要是广告收入,后者则是电商抽佣,这两块一个是快手当前的营收核心,另一个是快手未来的增长方向。

值得一提的是,直播业务虽然在早期的快手中充当着中流砥柱的角色,但由于政策及平台对直播内容监管的趋严,“稳扎稳打”就成了当下市场对快手直播业务最高的期待。

节点财经认为,“节衣缩食”仍将是快手未来继续盈利的重要手段,但仅靠此单一手段,快手难以实现利润的爆发性增长。换言之快手要在从费用中抠取利润的同时,还要向高毛利的业务要利润。

在Q2电话会议中,快手管理层表达的观点和节点财经分析的大致相同,其称快手将在2023年全年保持市场费用绝对值与去年基本相当的基础上,实现DAU(日活)中单位数以上涨幅,且预计公司全年的毛利率将继续接近50%。

但如何提升公司的整体毛利率呢?这又是另一个话题。

电商业务如何释放火车头效应?

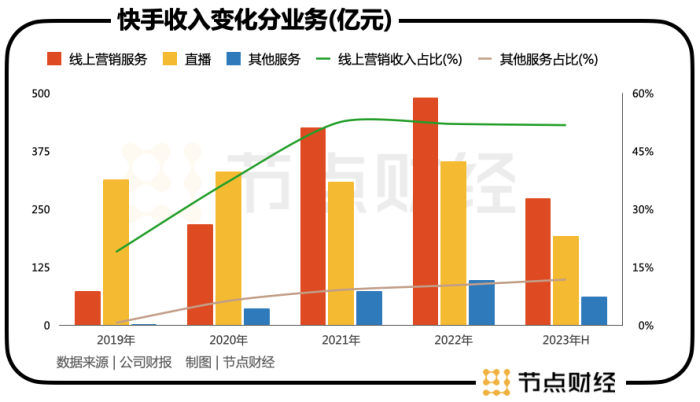

在快手的业务结构中,电商的存在感并不强,当前电商业务仍被归纳在其他服务中,上半年该部分的营收占比仅为11.83%。

不过,节点财经认为电商业务是快手全村的希望,有望成为快手未来的发展的火车头,至少会替换掉直播业务与广告业务平分秋色。

为什么这么说?这主要来自电商业务对快手其他业务的驱动效应,以及电商业务对快手巨大流量池的变现潜力。

首先,在业务驱动效应方面看,电商业务能直接推动快手广告业务的扩张,并平滑掉了外循环广告业务依赖头部广告主的风险。

逻辑是这样的,广告业务目前是快手的核心营收支柱(Q2营收占比接近52%),广告业务中包含“内循环广告”与“外循环广告”,前者指“在快手内部直播带货的品牌或者主播花钱买曝光的投入”,后者指“广告主在快手投放的品牌广告以及跳转广告”。

快手的内循环广告是直接与电商业务挂钩的,简单理解就是快手上入驻的商家与主播为了卖货在快手上花费的营销投放,Q2该部分对快手广告业务的占比已经超过50%。

此外,快手还通过不断扩容的内循环广告极大对冲了公司外循环广告的波动风险。

此前,据晚点LatePost爆料,快手外循环广告存在客户集中的风险。比如前5名广告主贡献了20%收入;前100名广告主贡献了60 %收入,且来自网服、金融、游戏三大领域的广告主贡献的收入超过了50 %。这一背景下,一旦某个头部广告主离开快手或者某个行业出现问题,无疑会加剧快手的广告收入波动。

其次,在流量变现潜力方面,电商业务由于具备广泛的用户覆盖能力,以及高频、刚需的属性,其变现潜力是远远高于直播、游戏等业务的。而且快手还拥有综合型电商平台最为稀缺的流量资源,Q2快手高达近6.64亿的月活超过了京东,与拼多多接近。

如此以来,方向就很清晰了——快手要大力发展电商业务这个火车头。

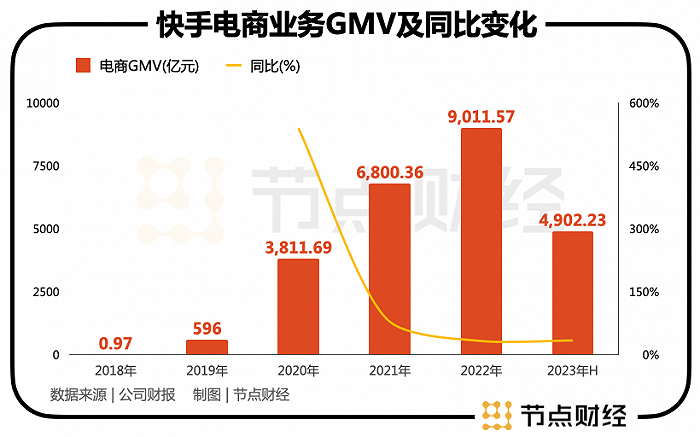

事实上,自2018年试水以来,快手电商业务的起量很快。GMV先后于2020年、2021年、2022年接连突破3000亿元、6000亿元、9000亿元大关。2022年8月,快手CEO程一笑亲自挂帅电商负责人,这足以看出快手对电商业务的重视程度。

不过,快手电商“增速放缓与货币化率低”的缺陷也很明显。从上图数据可以看出,快手电商2022年及今年上半年的GMV增速已经降至35%以内。

此外,当前快手的电商业务变现效果也令人担忧。按照公司2022年的GMV与电商营收的比例计算,快手电商2022年的货币化率(货币化率=电商收入/GMV)仅在1.2%左右,这还是将其他服务收入全部视为电商营收的结果。同期阿里、京东与拼多多的货币化率分别为3.8%、2.36%、与2.17%。

节点财经认为,快手电商业务货币化率低的原因,一方面是GMV中的支付比例较低所致,另一方面与快手较低的用户价值有关系。

有媒体爆料,快手2022年的GMV支付比例为45%,落后于抖音的60%。此前抖音在调研中发现,有很高比例的用户会在将商品加入购物车后打开其他电商APP进行比价。

这时价格高低就成了决定平台GMV支付比例的关键,在这环节上快手并不占优势。有业内人士曾比较快手部分热销产品与其他电商平台的同款商品价格后发现,快手电商还不能为用户提供与拼多多类似的低价。

其次,由于核心用户分布于二线及以下的下沉市场。快手的低用户价值也限制了电商业务的变现能力。此前也有据媒体报道,2022年,快手电商的客单价约为50-60元,抖音约为90元,淘宝天猫约为120-150元,京东为200元。对这一数据准确性如何,节点财经和快手内部人士沟通求证,并没有否认。

目前,快手正在大力发展以搜索为主的泛货架电商,并在商城店铺基建、品牌商品供应等方面加速布局。但由于上述缺陷的存在,节点财经认为电商业务在成为快手真正的营收核心前还需要漫长的等待期。

如何主动挤破估值泡沫?

在股价较发行价暴跌一半之际,市场仍然认为快手的价值是被高估的。

按照快手今年二季度5%左右的净利率水平测算,快手2023年全年的最理想的净利润为50亿元(受一季度亏损拖累很难实现),对应当前公司超过2300亿元的总市值计算,市盈约为47倍。

这一股估值水平相较于百度、拼多多等业务类似企业的17-25倍的市盈率水平是明显是偏贵的。快手管理层要想挤破这一估值泡沫最稳妥的做法是尽力提升净利率水平,比如在将净利率提升至10%。

届时到2023年年底,按照分析师测算的1120亿元的年营收计算,拥有超百亿元净利润的快手就物有所值了。

不过摆在快手管理层面前的难题是:“如何在保持预期增长速度的同时,继续提升盈利能力”?

二季度,快手经过一番瘦身增肌将净利率提升至5%以上,但这远远不够。未来快手还能从费用端压缩出多少利润率来,又能从毛利端争取到多少新增的利润率?

这些暂时都是问号。而要想提振当前低迷的股价,快手管理层无论如何要让市场看到公司良好的盈利弹性,否则讲再多的业务故事都无济于事。

值得注意的是,为提振低迷的股价,快手在过去的10个月中持续33次回购自家股票,累计回购金额接近9亿元,回购价格区间在50港元-66港元。回购体现了快手管理层对公司价值的认可与对未来发展潜力的信心。

但在节点财经看来,在二季度首次实现盈利后,市场对快手盈利的预期也提高了。相较快手前董事长宿华执掌快手时的粗放式增长目标,快手当前“兼顾盈利与增长”的诉求对程一笑为首的新管理层提出了更高的能力要求。

快手的新管理层能成功应对这一挑战吗?

评论