文 | 聚美丽 Age

随着巴西化妆品巨头Natura&CO 发布三季报,2023年国际美妆企业TOP10前三季度业绩已全部公布,全球十大化妆品公司的最新排行也随之出炉。

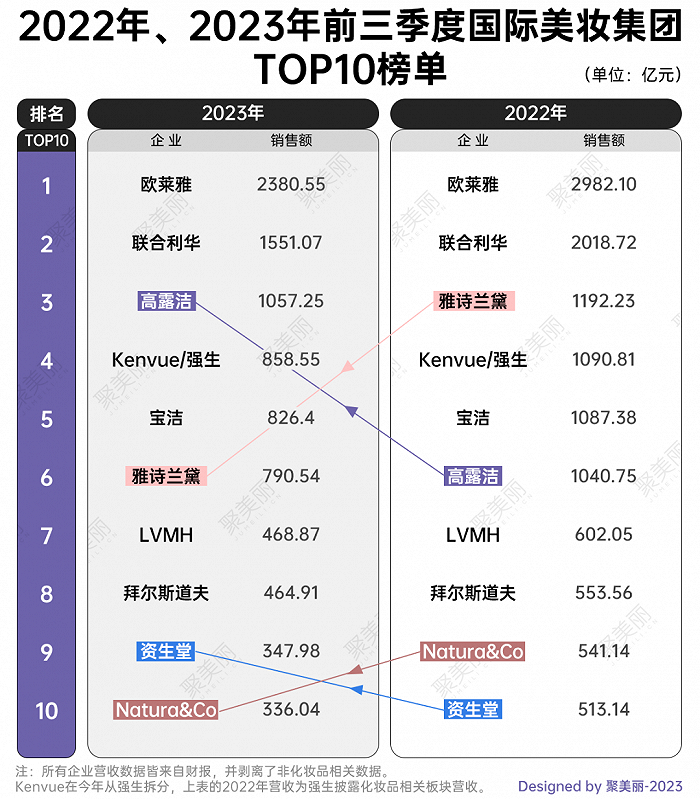

在剥离非化妆品业务后,国际美妆企业TOP10依次为欧莱雅、联合利华、高露洁、Kenvue、宝洁、雅诗兰黛、LVMH、拜尔斯道夫、资生堂、Natura&CO,10家公司营收总体量达9082.04亿元。

相比去年,截止今年三季度国际美妆企业TOP10也出现了一些新变化:在欧莱雅继续保持“老大哥”榜首位置,有望冲击3千亿营收的同时;雅诗兰黛一路下滑,从前三跌至第六;牙膏巨头高露洁则相反,一路高歌猛进冲进TOP3;Natura&Co和资生堂顺序调换,分别前进和后退一位。

三季报成绩单出炉,有人欢喜有人愁

从榜单来看,2023年国际美妆集团TOP10的名单并没有发生大变动,都是去年的老面孔,但具体而言,去细看各家财报,各家集团的发展现状其实各异,有企业冲击新纪录,也有企业迎来业绩低谷。

1)欧莱雅、宝洁,迎来业绩新高峰

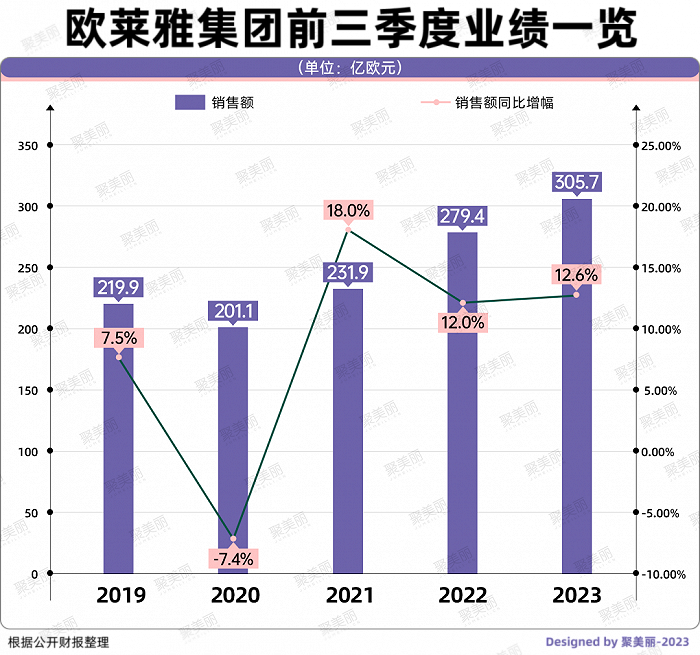

典型如欧莱雅、宝洁,前者在今年第三季度创造了营收历史新纪录,后者达到了单季同期六年最高额。

据欧莱雅财报显示,今年前三季度欧莱雅实现营收305.77亿欧元(约合人民币2380.55亿元),同比增长12.6%。据悉,自2020年遭受疫情导致营收下滑后,欧莱雅近三年来都在保持高速增长,而今年三季度是其首次前三季度突破300亿欧元。

在历史新纪录中,今年前三季度欧莱雅四大事业部也是实现全线增长。尤其大众化品部门,创造了欧莱雅有史以来最佳的9个月业绩,旗下所有主要品牌和类别均实现了两位数增长,包括了巴黎欧莱雅、美宝莲、NYX等的彩妆线,及卡尼尔、巴黎欧莱雅的护肤线等。

同样,据宝洁财报显示,宝洁在今年第三季度净销售额为218.71亿美元(约合人民币1600.02亿元),相比去年同期增长6%,净销售额为2019年至今六年同期最高。

不过,相比欧莱雅的全线增长,宝洁相关美容板块的增长相对有限,2024财年第一季度净销售额为40.97亿美元(约合人民币299.72亿元),同比增长3%。

而除却上述两家企业的突出业绩,拜尔斯道夫的营收也是以两位数增长,剥离非化妆品板块的联合利华、高露洁、LVMH保持个位数增长,Kenvue则由于今年刚从强生拆分并不具有可比性。

2)资生堂、雅诗兰黛,拉响业绩警报

相比欧莱雅和宝洁的业绩辉煌,资生堂和雅诗兰黛的财报可谓“惨淡”。

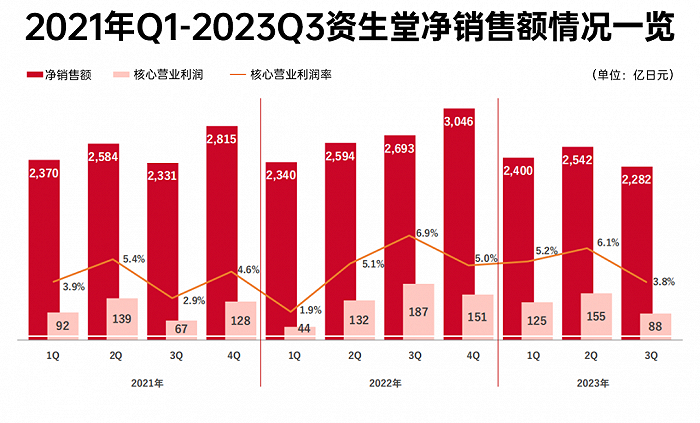

据资生堂财报显示,资生堂今年前三季度的净销售额为7224亿日元(约合人民币347.98亿元),同比下滑5.3%;核心经营利润为368亿日元(约合人民币17.73亿元),仅同比增长1.6%。

其中,第三季度资生堂的净销售额和核心经营利润更是出现双降:净销售额同比下滑15.3%,为2282亿日元(约合人民币109.92亿元),核心经营利润同比大跌52.9%,为88亿日元(约合人民币4.24亿元)。

更值得注意的是,结合2021年Q1-2023Q3业绩来看,资生堂三季度的单季净销售额已经是11个季度最低。

而从2022财年第四季度就开始连续净销售额、净利润双双下滑的雅诗兰黛,今年三季度依然未能重回增长,已达五季度净销售额、净利润双下滑“成就”。

据雅诗兰黛财报显示,雅诗兰黛第三季度净销售额同比下降10%,净利润同比去年更是大幅下滑超九成,仅为3100万美元(约合人民币2.69亿元)。

此外,Natura&Co虽未如雅诗兰黛和资生堂下滑明显,但在其二季度亏损收窄的大背景下,其前三季度的净收入仍是保持下滑,同比下滑10.5%为75.17亿雷亚尔(约合人民币111.7亿元)。

香水、北美市场抗增长,昔日增量成隐患

而在这些TOP企业的业绩之外,我们也深入探究了支撑起业绩新高峰的增长要素,和陷入业绩低谷的重要原因。

1)增长关键词:香氛依然“吃香”、北美市场捷报频频

首先,从品类端来看,皮肤学级护肤、彩妆、个护,各大国际美妆集团们的表现其实各有不同。

例如,欧莱雅今年前三季度四大部门皆实现增长,其中皮肤科学美容和大众化妆品部门涨势明显,皆实现了二位数增长;联合利华的美容与健康业务和个人护理业务皆增,其中高级美容和健康幸福业务增长达两位数。

反观雅诗兰黛和Kenvue,前者皮肤护理板块出现大缩水,彩妆、香水维持增长;后者也是在Q3出现了皮肤健康与美容业务下滑,倚靠个护业务拉动增长。

但对比财报来看,香水板块的增长,其实是各大企业相同的“默契”,最高增幅近两成。

据LVMH财报显示,今年香水和化妆品部门前9个月销售额实现了12%的有机增长,其中第三季度销售额有机增长9%。对于前三季度的增长,娇兰、迪奥等香水的贡献是LVMH在财报中主要提及的原因;欧莱雅虽未公布具体数据,但披露高端化妆品部门情况时,点名了Prada香水、华伦天奴香水、YSL香水的出色表现。

甚至在迎来“业绩危机”的资生堂和雅诗兰黛中,香水也是其为数不多的亮点。

据资生堂财报显示,今年前三季度香氛品牌的合计销售额同比增长18%,已成为资生堂集团新增长点;在雅诗兰黛持续的下滑中,今年三季度香水板块净销售额为6.37亿美元(约合人民币46.62亿元),同比增长5%,并且不止于单季增长,香水是其连续第11个季度实现销售额有机增长的板块。

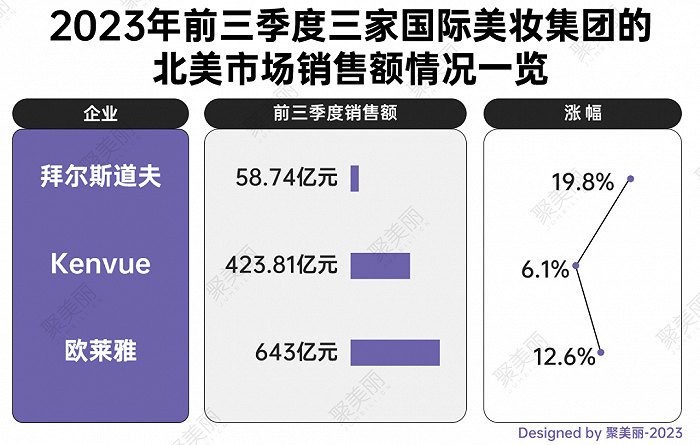

而在全球市场各大区域分布来看,区别于之前国际美妆集团在中国市场高歌猛进带来的高增长,今年三季度国际集团的区域增长点,很大部分集中在了北美。

结合多家财报来看,已经有Kenvue、欧莱雅、雅诗兰黛、拜尔斯道夫4家企业在财报中指出了北美市场的增长拉动。

雅诗兰黛在财报中表示,今年第三季度美洲地区净销售额为12.08亿美元(约合人民币88.41亿元),同比增长8%,其中主要便是北美和拉丁美洲增长较为明显;拜尔斯道夫今年前三季度在北美洲销售额为7.58亿欧元(约合人民币58.74亿元),有机增长19.8%。

北美市场作为Kenvue的第一大市场,今年前三季度也是保持着稳定增长,前三季度销售额同比增长6.1%为58.48亿美元;而北美市场虽并非欧莱雅的第一大市场,但在今年前三季度12.6%的增长下,其销售额已达83.11亿欧元(约合人民币643亿元),成功超越北亚成为欧莱雅的第二大市场。

2)三大隐忧:中国市场、明星品牌、提价策略

①中国市场难复苏

正如上述所言,在国际美妆集团的财报中,由于复苏未达预期,原是增长亮点的中国市场已逐渐被其他新兴市场取代,部分甚至成为全球区域市场中的“扯后腿”板块。

就各大国际集团财报来看,目前Kenvue的全球区域板块中,中国市场所在的亚太地区已不再增长,今年前三季度净销售额为23.57亿美元(约合人民币172.43亿元),同比下滑1.4%。

同样,陷于下滑困境的雅诗兰黛,今年第三季度亚洲、太平洋净销售额为10.58亿美元(约合人民币77.44亿元),同比下降3%。并且,其在财报中针对皮肤护理板块的下滑,主要解释为亚洲旅游零售业务和中国大陆地区知名美容品牌复苏低于预期,以及政策变化带来的阻力。

中国市场在欧莱雅、高露洁和资生堂虽并未下滑,但其增幅也远不及此前。具体来说,高露洁今年第三季度财报,亚太地区Q3营业利润同比上涨4%,但对其增长高露洁主要解释为,大中华区的有机销售额下滑被印度和菲律宾的增长所抵消。

在资生堂,亚太地区在今年前三季度的净销售额同比仅上涨0.1%。同样,以中国为区域总部的北亚地区,在欧莱雅今年前三季度的销售额增幅仅为1.3%,合并报告的数字甚至是呈下滑,为-4.1%。

此外,一部分企业在财报中虽并未具体提及中国所在区域市场数据,但也纷纷表示“低于预期”。如联合利华透露,今年Q3中国由于市场复苏速度慢于预期,消费者信心依然疲软,跌幅在中个位数;LVMH表示,除日本外的亚洲其他地区三季度销售逊于预期。

②部分明星品牌“光环不再”

除却在华的慢复苏,部分国际集团的明星品牌也似乎正“光环不再”,典型如宝洁的SK-II,拜尔斯道夫的La Prairie莱珀妮,雅诗兰黛的雅诗兰黛、海蓝之谜,在三季报中已成“拖累”。

据宝洁财报显示,2024财年第一季度美容板块的净销售额为40.97亿美元(约合人民币299.72亿元),同比增长3%;其中,皮肤和个人护理有机销售额增长仅个位数,就是由于SK-II销售额下降导致的不利组合部分抵消了更高的定价和基于创新的销量增长。

并且,这种下滑并不是短暂现象。事实上,从2020年疫情以来SK-II品牌就已呈现下滑趋势,2022年第二季度开始受中国疫情等因素的影响,销售额出现下滑,2022财年四季度财报中,宝洁甚至公开表示因为SK-II销售额下滑,在大中华区市场护肤和个护产品有机销售额整体下跌约11%,后续宝洁更是在财报中多次指出SK-II业绩下滑。

为恢复SK-II业绩,宝洁曾多次采取“提价”策略,由此迎来了2023财年第四季度SK-II业绩的增长。但从结果来看,仅一季度后提价带来的销售额提振就已失效,SK-II业绩在2024财年第一季度再度走向下滑。

相比SK-II在宝洁中更多已成“沉疴旧疾”,雅诗兰黛和拜尔斯道夫明星品牌的下滑“病症”,发作时间仍较短。

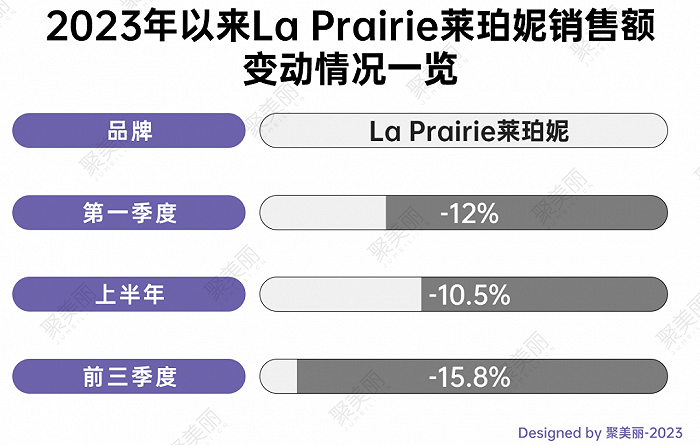

去年La Prairie莱珀妮还是拜尔斯道夫的增长引擎,但今年以来,三季度连续下滑,截止前三季度La Prairie莱珀妮销售额已下降15.8%。针对下滑,拜尔斯道夫也给出解释,认为主要是受到“代购”业务对亚洲旅游零售市场的持续负面影响,以及零售商决定积极去库存和大力减少库存也有一定影响。

同样,雅诗兰黛的海蓝之谜、雅诗兰黛也已分别连续三季度、四季度在财报中被点名下滑。

如,在今年三季度财报中,雅诗兰黛就指出,皮肤护理板块The Ordinary、M·A·C的净销售额增长部分被雅诗兰黛、海蓝之谜的下降被所抵消;彩妆板块品牌M·A·C、Too Faced、TOM FORD、倩碧的净销售额增长部分被雅诗兰黛的减少所抵消,雅诗兰黛仅在美洲地区实现个位数的增长。

③靠涨价提振业绩难持久

探究国际美妆集团的发展战略,涨价其实早已经是部分集团提振业绩的重要一环。

如在联合利华的财报中,涨价已经成为其对抗通货膨胀、原材料涨价、提高利润率等重要手段之一。甚至针对2022年的展望中,其也强调了将进一步提价。

而就今年来看,联合利华上半年基本销售额增长9.1%,但价格增长达到9.4%,今年第三季度基础销售额增长5.2%,价格增长5.8%,都呈现出了价格增长超销售额增长的走向。并且,结合以往财报,今年以来联合利华每季度基础销售额和价格增长幅度都呈现出了下滑趋势。

而这其实也预示了价格拉动增长的有限性。如今年第三季度,联合利华的提价策略似已失效。据联合利华财报显示,联合利华今年第三季度营业额同比下滑3.8%为152亿欧元(约1173.68亿元人民币),值得注意的是这是联合利华近3年来的首次单季度营业额下滑,同时旗下业务还出现了全线下滑。

在宝洁的财报中,涨价策略虽并未如联合利华般被视为重要战略,但在宝洁的增长中,价格上涨的推动也是集团业绩得以增长的重要要素。

如,在2023财年全年,涨价就贡献了宝洁9%的增长;2024财年第一季度,宝洁净销售额同比增长6%,但这主要得益于宝洁在所有部门产品价格上涨带动,据财报显示,2024财年第一季度所有部门价格平均上涨7%。而这其实意味着宝洁一直在牺牲出货量来保证销售额的增长。

并且,在宝洁明星品牌SK-II的复苏中,涨价的重要性和频繁性也是不可忽略。据报道,在2022年10月和2023年2月,SK-II就进行过两轮涨价,核心单品涨价幅度在6%到12%左右。不过,从结果来看其效果也是有限。

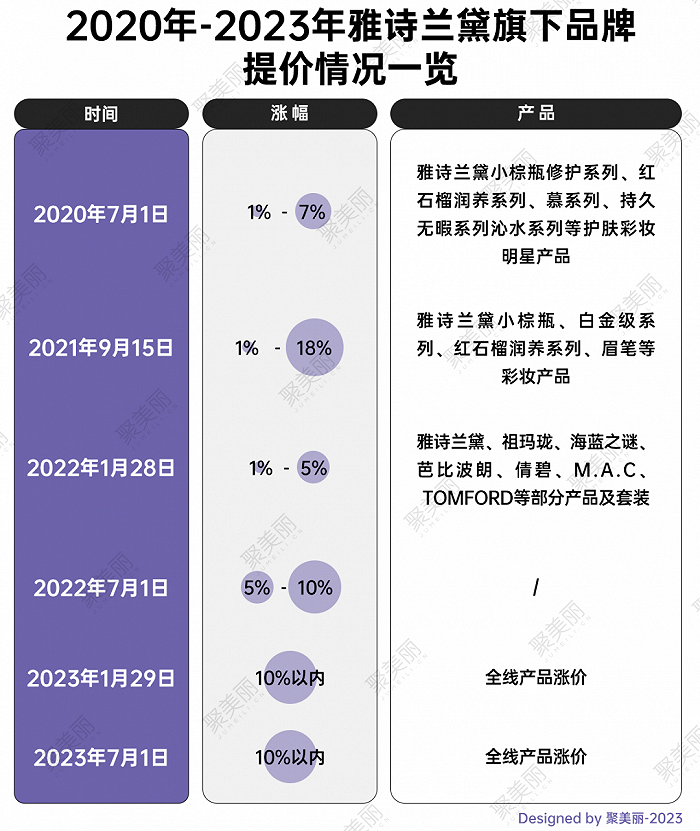

而不同于上述两家企业将涨价写在财报中,近年来雅诗兰黛在财报虽并未过多提及涨价,但从实际运营来看,涨价策略其也是一直身体力行。据聚美丽不完全统计,自2020年至今雅诗兰黛已有6次涨价,多数涨价主要集中在10%以内,最高的是2021年9月白金系列精华水价格上调了17.3%。

但显而易见的,从上述三家的财报业绩来看,涨价战略或许可挽回一时的业绩颓势,却并不能根治其业绩下滑危机,其业绩疲软正逐渐现出原形。

资本买卖、潜力市场挖掘?内生和外延增长双向并进

而撇开财报表现而言,在每个数据背后其实都是国际集团不间断的布局赋能,从内部积极改革瘦身,外部不断吸纳新鲜血液、投资“后备军”,到持续走近重点市场布局加码等,在现有的商业帝国雏形之外,不断探索业务增长的新支柱,是这些集团重要的战略任务。

1)三季度超20起资本事件,用买与卖撑起商业活力

作为全球TOP的美妆集团,在其商业逻辑中,多品牌是写在其成功路径中的清晰战略。今年以来各个美妆集团也是摩拳擦掌,买卖不断。据聚美丽不完全统计,今年以来国际美妆集团TOP10中已发生21起资本买卖事件。

其中,以联合利华和欧莱雅频率最高,且买卖频次相对平衡。目前联合利华已出售两个业务板块,并据外媒报道还有意向出售Elida Beauty业务,此外也投资了美发、个护、香水各一家品牌。

同样,欧莱雅在卖掉了Decleor和Sanaflore两个有机天然美容品牌的同时,从Natura&Co手中以25.3亿美元买下Aesop伊索,并透露出了其对生物科技公司的“野心”,相继投资了中国生物科技公司杉海创新和美国合成生物技术公司Debut Biotech。

而不同于上述两家集团今年相对均衡的资本买卖事件,LVMH和雅诗兰黛的火力主要集中在对外投资上。目前LVMH已相继投资了3个高端护肤品牌,和一个中国生物科技公司创健医疗,雅诗兰黛则是在今年首次投资了中国美妆品牌codemint。

宝洁和Natura&Co则更偏向于出售品牌瘦身。目前,Natura&Co已将Aesop伊索卖给欧莱雅,The Body Shop也在三季报次日披露以 2.07 亿英镑出售。一直在出售品牌瘦身的宝洁,今年也是出售了认为“偏离了宝洁的核心业务”的AI素颜仪品牌OPTE,且据外媒报道,或迫于中国市场的洗护品类高压,宝洁正考虑出售VS 沙宣中国业务部分或全部股权,不过其也收购了美发品牌Mielle Organics补位品牌矩阵。

而这种以出售劣势板块/品牌、投资收购潜力品牌的商业模式,也确让国际集团的品牌矩阵能有效跟进市场变化,助力品牌矩阵的完整性和价值可持续,甚至为集团带来下一轮增长。

如,就财报显示,欧莱雅近两年新收购的Prada美妆、Takami就取得了不错的成绩,多次在财报中被点名表扬;Tom Ford在去年被雅诗兰黛买下后,在其今年下滑的财报数据中,已成为其中重要的增长拉动品牌。

2)加码中国、印度等重点市场

纵使中国市场为国际美妆集团带来的高增长风光不再,多数仍处在缓慢复苏状态,但各大国际美妆集团对其仍抱有很大期待。

如,在财报中,资生堂就重点强调了中国市场的重要战略意义,并基于中国市场的下滑和重要性,从品牌组合与营销改革、业务改革两个层面出发,针对性提出了应对中国市场变化的具体策略。

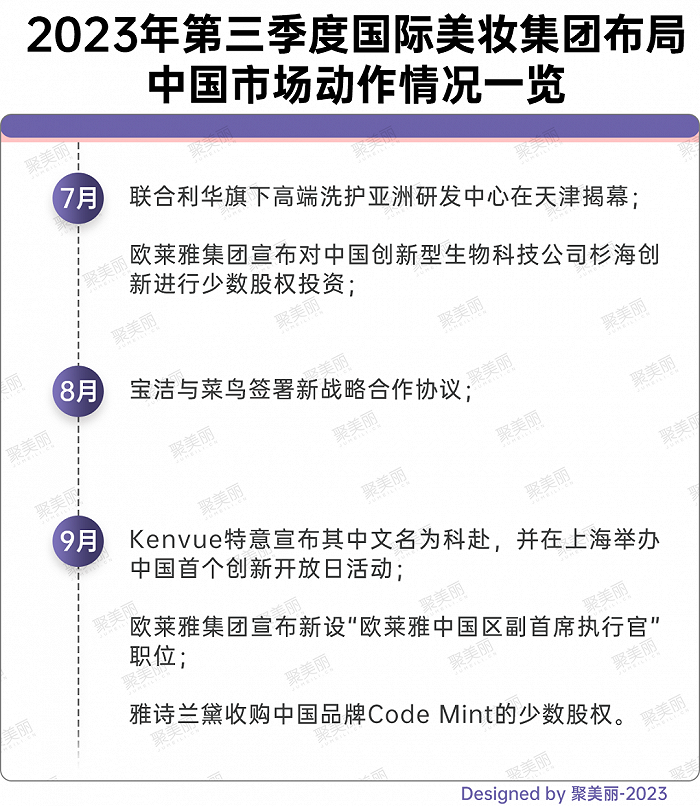

落实到运营层面来看,目前国际美妆集团对中国市场的加码布局,还可细分为推进本地化运营、加快中国市场布局、中国区高管的变动等战略动作。其中,仅以第三季度来看,国际集团已发布6个布局中国市场的举措。

7月,联合利华旗下高端洗护亚洲研发中心在天津揭幕,欧莱雅集团宣布对中国创新型生物科技公司杉海创新进行少数股权投资;8月,宝洁与菜鸟签署新战略合作协议,未来双方将深化渠道合作,聚焦打造数智绿色供应链;9月,Kenvue特意宣布了其中文名为科赴,并在上海举办中国首个创新开放日活动,欧莱雅集团宣布新设“欧莱雅中国区副首席执行官”职位,雅诗兰黛收购了中国品牌Code Mint的少数股权。

而在以各个战略提振中国市场业绩的同时,国际集团也将视线转到了印度这个世界上仅次于中国的第二人口大国上。其中,联合利华、欧莱雅、雅诗兰黛三家国际集团的布局已较为深入。

目前联合利华的印度上市子公司(HUL)在护发、护肤、洗浴及美容等个护品类市场中占据核心地位,占联合利华集团销售额的10.7%左右,或将超过美国成为联合利华销售额最大市场。

欧莱雅印度已推出包括欧莱雅巴黎、卡尼尔、美宝莲纽约在内的15个美妆相关品牌,并已在印度设立了高级研究中心,今年还增设了皮肤科部门;雅诗兰黛则在2022年宣布与 NYKAA 合作,推出 BEAUTY&YOU India 计划,以支持印度本土美妆发展,通过品牌培育来扩大知名度及影响力,针对未来印度市场的发展,其还提出,计划欧莱雅印度在三到四年内成为一家价值10亿欧元的企业。

此外,资生堂也逐步开启了印度市场试水。今年资生堂首次在印度市场引进彩妆品牌Nars,在该国的Shoppers Stop和Sephora开设品牌专卖店,预计将于11月开业。

当然上述动作也只是国际美妆集团稳固企业未来价值生态的重要战略缩影。

要知道,在化妆品市场遭受挑战的大环境下,国际美妆集团们要持续交出亮眼的业绩并非易事,原有业务如何保持活力,新挑战者的成长带来的市场竞争加剧,全球局势的变化等都是其需要面对的变化和挑战。

因而可以看到在近年来的国际美妆集团十强排名都是这些老面孔,但也一直保持着名次的变动,名次之间其实是各个国际集团在品牌力建设、各全球区域的市场本地化布局、营销推广等多维度能力的激烈较量。而这即意味着,如何在不断的自我审视中,优化原有的发展矩阵和方法论,是这些要在全球市场中占据前十强优势地位集团一直需要思考的问题。

视觉设计|乐乐

责任编辑|木头

评论