文|马上赢情报站

中国调味品协会大数据信息中心携手线下零售数据监测机构马上赢,对刚刚结束的2023年第三季度调味品行业的发展背景、类目整体情况、热门细分品类趋势与机会、挑战等进行了数据研究与盘点,以下为研究盘点全文:

背景:大盘趋势向好,行业根基稳固

对调味品行业整体发展的洞察离不开对消费市场宏观环境的参考。根据国家统计局公布的社会商品零售额数据,对比去年,今年数据同比增速从7月份的1%到8月份的3.71%,一直到9月份的4.6%,足以见得消费热情在逐渐放大,线下消费整体正处在缓慢复苏阶段。从国庆期间的相关消费数据来看,今年虽出游人数较2019年增加了4.1%,但旅游收入却仅增加了1.5%,二者依然存在一些差距,可见消费者的消费热情与能力仍存增长空间。

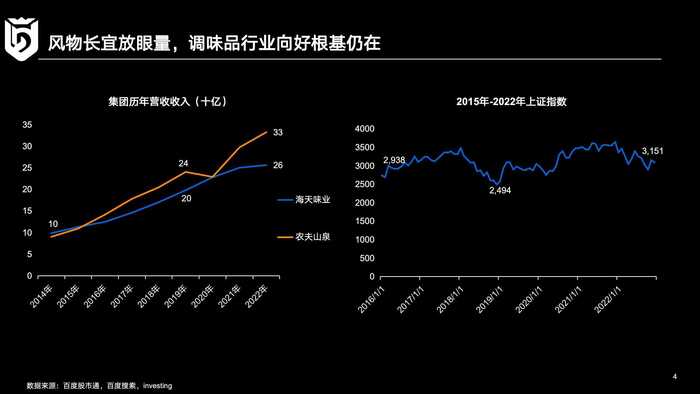

调味品行业的发展也与经济大势密不可分。作为典型的民生行业,调味品行业在长时间维度下的大有可为从农夫山泉和海天味业二者的相关数据对比中也可以得到支撑:从两家集团营业收入的增长对比来看,海天味业的营收规模从2014年的百亿规模一直增长到2022年将近300亿规模,维持了近9年的持续增长。即使是在市场动荡的疫情期间,以海天味业为代表的调味品行业受到的冲击也不显著,体现出消费者在日常生活中对调味品的需求是基础而稳定的,这也是调味品行业长期维持稳定增长态势的基础。

时间维度再拉长,在健康消费趋势下,调味品行业产品创新、价格定位的转向均指日可待。依据国家统计局发布的人口数以及老龄化人口数据情况,老龄化人口正呈现出稳定增加趋势,直至2055年左右达到顶峰状态。在如此的人口结构变化之下,餐饮消费习惯向减盐低脂的方向转变也是大势所趋。

Q3调味品整体趋势

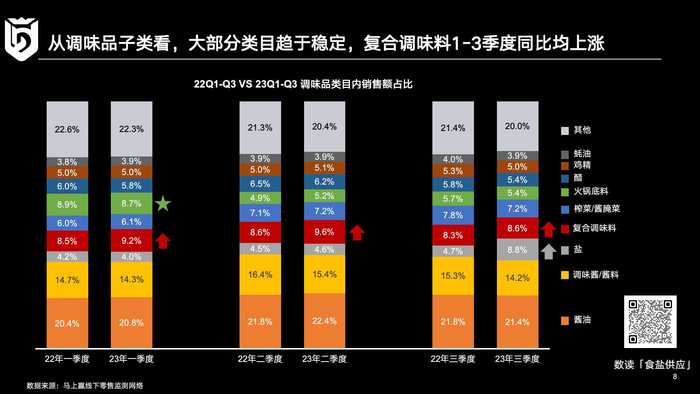

回到调味品行业本身,马上赢基于线下零售监测网络相关数据进行了更深入的观察。在2022年和2023年的三个季度数据对比中,三个有趣的现象值得关注:

首先可以看到,2023年Q3盐类产品的占比不同寻常,往年处在4%~4.5%区间内的占比在今年Q3高达8.8%,相较于去年Q3的4.7%增长了近一倍。结合这一时间点的社会热点来看,日本核废水事件对这一数据产生的影响较为显著,消费者大量囤积盐类产品的情况对今年Q4或明年Q1的盐类市场数据波动产生的影响也值得警惕。

其次,对比去年同一时间,复合调味料销售额占比在今年三个季度中的稳步上涨态势正逐渐显现,对这一细分品类的重点关注也不可或缺。最后是火锅底料销售额占比的季节性波动,在Q2和Q3占比为5%左右的火锅底料,在每年的Q1都稳定上涨至8%~9%。可见,季节更替以及春节期间的消费均为火锅底料市场的火热添柴加火。

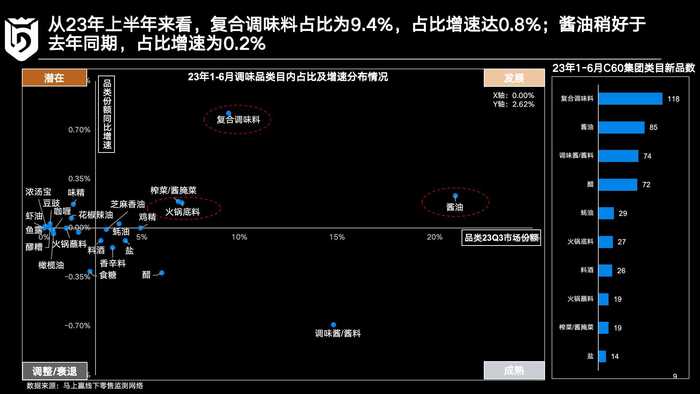

除此之外,马上赢还从市场份额占比及其增速、集团类目新品数的角度可视化呈现了调味品各品类的发展态势。其中,复合调味料、酱油以及调味品的数据在对比之中十分耐人寻味。就新品数量而言,复合调味料以118个新品稳居首位,而酱油、调味酱则分别以85个、74个新品紧随其后。在这三个细分品类之中,酱油、复合调味料的市场份额均保持了增加趋势,但调味酱/酱料市场份额却出现了下跌,令人出乎意料。对此,马上赢依据其他细分品类的市场数据变动进行了初步的假设和判断:复合调味料的使用会减少调味酱的用量,复合调味料的增长便相应地会对调味酱品类的发展和增长产生一定程度的影响。在此基础上,考虑到复合调味料近期的增长态势,调味品企业对复合调味料市场的关注以及相关战略的调整至关重要。

酱油市场:健康属性日益凸显

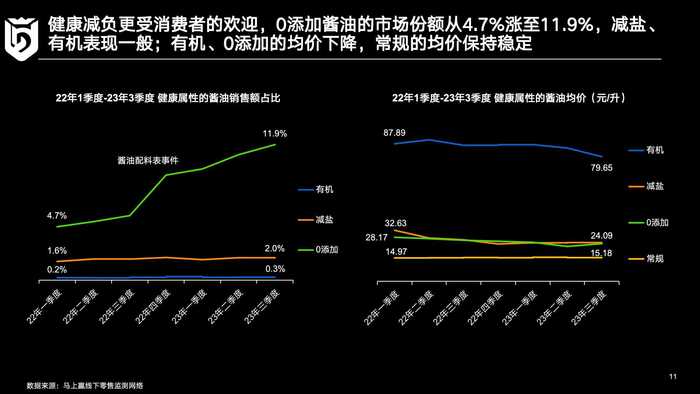

在调味品品类市场的整体洞察之中,酱油在各方面的数据均较为亮眼。基于马上赢对酱油市场相关数据的监测,「健康」标签在其市场中的变动趋势值得关注。可以看到,在酱油主打的「有机」、「减盐」和「零添加」这三个健康标签中,「零添加」的销售额占比最高且走势向好,尤其是在2022年的配料表事件后出现了一个跃升;而「减盐」和「有机」这两个系列的产品则处于相对稳定的缓慢增长态势。从三个系列产品的价格变化(以元/升为单位进行折算)来看,「有机」系列产品份额虽低,但是价格优势显著。对比常规酱油产品15元/升左右的价格,「有机」产品87元/升的均价显示出市场对这一系列产品的期待和对价格带的宽容度,把握住健康消费的趋势或是调味品企业提升营收的关键所在。

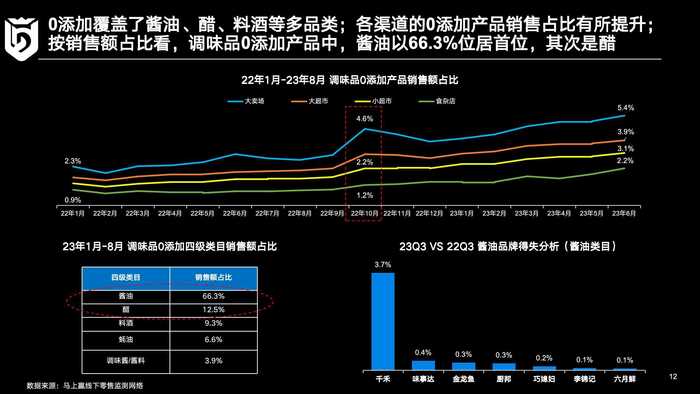

从业态的角度观察「零添加」产品的销售表现,不难发现从2022年1月到2023年6月,「零添加」的产品在大卖场、大超市等五大业态内均保持了稳步上涨的态势。其中,2022年10月相关数据出现了一次突然的提升,这一数据变动在大卖场数据中尤为明显。而从细分类目着眼观察,酱油以66%的高销售额占比显现出这一品类对「零添加」概念的高度关注。此外,醋类产品的12%、料酒产品的9.3%数据也相对较高。基于数据,马上赢也关注到这品类内的品牌得失情况:数据显示千禾在这个赛道中受益颇大,但仍未形成一家独大之势,其余品牌也有小幅提升、正奋力追赶。

为进一步了解「零添加」酱油产品的市场销售情况,马上赢分析了2021年10月到2023年8月某西南连锁门店中「零添加」酱油产品的售卖数据。总体来看,「零添加」酱油产品在这一门店中呈现出缓慢、持续增长的态势,而从10月至春节期间则出现了持续增长高点。具体到产品看,在整个酱油细分品类销售额占比前30的产品中,已有三款「零添加」的产品位列其中,分别属于海天、千禾两个集团。对于在酱油整体销售份额中仅占10%~15%的「零添加」产品而言,这一数据结论可谓十分不易,也正显示出「零添加」产品的来势汹汹。

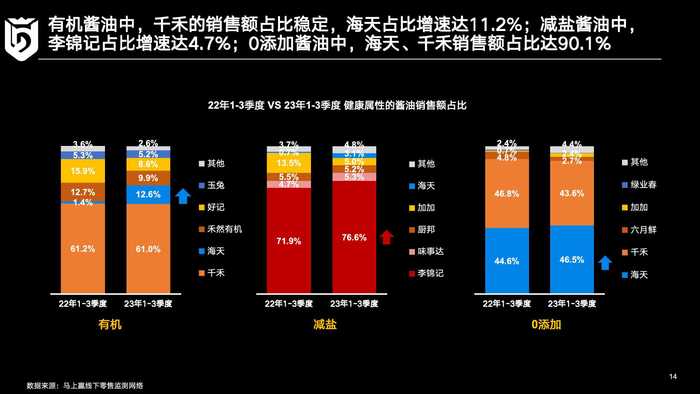

在酱油品类的「有机」赛道中,千禾布局颇多,以一己之力占据61%的销售额;海天也紧随其后,从去年1~3季度的1.4%增长到12.6%,其间差距近10倍。李锦记则是「减盐」赛道的主要玩家,80%的占比显示出其在这一赛道中的影响力。再看「零添加」赛道,2022年的1~3季度,千禾以46.8%的销售额占比小幅领先海天的44.6%,但在2023年的1~3季度出现逆转,海天以46.5%的占比以细微优势领先千禾。

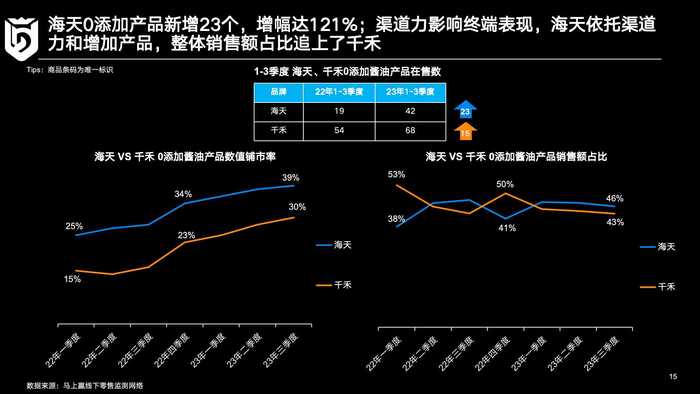

事实上,海天早在2022年就已经开始对「零添加」赛道布局。数据上看,2022年1~3季度海天还只有19个「零添加」酱油SKU,而2023年时这一数字已经增长至42个。对比之下,千禾在这一期间的「零添加」酱油SKU则是54个增加到68个。除单品数量外,海天的铺市率也从25%增加到39%,而千禾是从15%增加到30%。在最直观的销售额占比数据上,海天与千禾也仍是难分伯仲。可以看到,尽管千禾在2022年一季度以53%领先,但海天在2022年三季度又实现了反超;在2022年四季度时受舆论事件影响,千禾重回优势地位;2023年海天再次发力占回上风,但二者的差距正逐渐缩小。

醋和料酒市场:区域竞争,一超多强

在对醋和料酒两个品类的分析中,“一超多强”的区域竞争态势正逐渐成型,区域竞争十分充分。

马上赢对醋、料酒两类产品的区域市场观察中,引入了奖牌积分榜的概念,以积分排名的方式形象地呈现头部品牌在全国的渠道布局情况。当一个品牌在某一省份市场份额取得第一名时,便标注为金牌并累积积分5分,银牌、铜牌分别累计3分、1分。

总结来看,海天作为酱油头部企业,在醋类赛道中也维持了较大的优势,在18个省份中名列前茅。恒顺则凭借在江苏、江西、安徽、浙江、湖北等华东周边区域的强势市场地位,在总体积分中排名第二。此外,紫林在河南、山西、河北等区域的市场占有率较高,水塔的主要市场在东北区域,而保宁则在西南区域。不难看出,醋类赛道中区域品牌、龙头较多,市场区域性较强。

在料酒赛道中,品牌间的差异则更令人惊讶。其中,海天在15个省份中占据市场份额第一,7个省份中占据市场份额第二,渠道力遥遥领先其他品牌。厨邦以9个上榜省份数位列第二,在华南区域的市场影响力较大;而恒顺在华东区域市场的优势地位在料酒赛道中也有体现,以7个上榜省份数排名第三。与醋类赛道相似的是,料酒市场竞争中的区域因素也影响较大。

复合调味料市场:激烈竞争,机会充裕

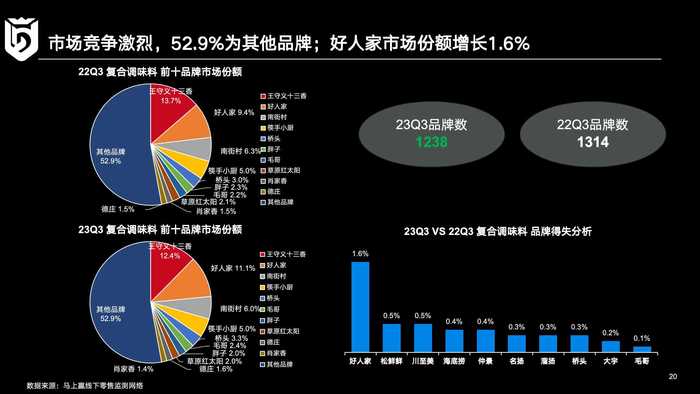

复合调味料行业近期受到诸多关注,其原因在数据中可以找到答案。在品牌竞争中,2022年Q3这一赛道尚有1314个品牌参与竞争,但时间推移至2023年Q3时这一数字便下降至1238个。可见在这一赛道中,有千余个玩家正奋力争先,其中又有近百个品牌在近一年的激烈的竞争中选择退出。

进一步细分来看,复合调味料包括以王守义十三香为代表的传统复合调味料,以及以好人家、筷手小厨为代表的菜谱式调味料。数据上看,传统复合调味料在复合调味料市场中仍有一定优势,王守义十三香的市场份额占比以微弱优势超过好人家,位列第一。然而,从市场份额变化的维度看,王守义十三香的市场份额由2022年Q3的13.7%下降到2023年Q3的12.4%,好人家的市场份额则是由9.4%上升上涨到11.1%,可见菜谱式的复合调味料呈现出了更快的增长态势。

从不同品牌在复合调味料赛道的布局着眼,不难看出消费者近年来下厨做饭的习惯正在发生改变。就复合调味料本身而言,在口味丰富、形式多样、操作便捷等特性加持下,其越来越受到喜欢尝鲜与分享的年轻消费者的青睐也并不令人意外。在民以食为天的中国,大众对饮食的需求长期而丰富,中餐菜肴独特的复杂烹饪方式也从客观上为复合调味料创造了更大的空间。在此情况下,家庭厨房的升级是大势所趋,复合调味料也顺势兴起。除此之外,快手菜的兴起与短视频的推波助澜,也重新燃起了大家亲手下厨的热情。

火锅底料市场:一人食趋势

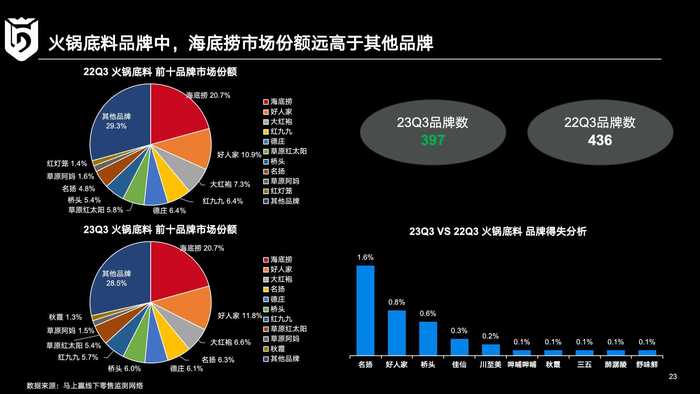

火锅底料在调味料类目内的市场份额及其增速表现也可圈可点。总体来看,海底捞、好人家、大红袍等品牌在火锅底料市场中占据头部地位,其中增速较高的名扬、好人家和桥头等品牌多为川系品牌。

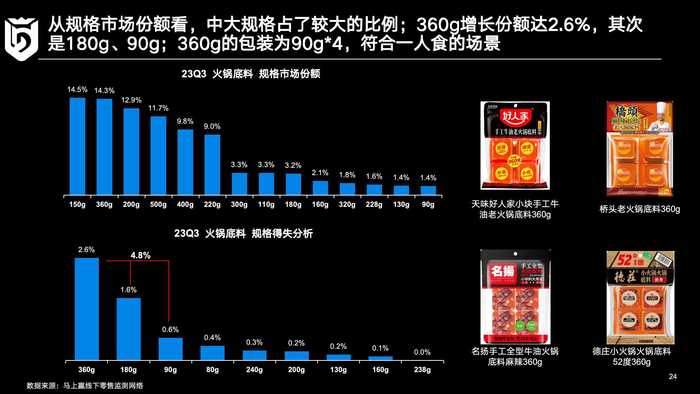

就规格而言,150克/件的规格以14.5%的市场份额拔得头筹,360克/件和200克/件各自占了10%左右的市场份额。粗看之下,大规格在火锅底料市场中似乎更受消费者青睐。但从增速的角度看,由四袋90克小包装组成的360克产品、由两袋90克小包装组成的180克产品和90克产品分别位居市场份额增速排名前三。也就是说,90克的小包装凭借其便捷性、充分利用性而被更多消费者选择,正领涨的整个火锅底料市场份额增长,值得市场投入更多关注。

结语

总体来看,调味品行业作为传统行业,虽市场节奏较慢,但其根基仍坚实、发展空间仍值得期待。在市场消费环境整体向好的背景之下,调味品行业应当把握机遇、在健康消费趋势下逐渐转向以驱动市场发展。在酱油、醋、复合调味料等细分品类内部,市场竞争的激烈程度也不容小觑,品牌方需要审时度势,及时调整自己的战略,紧跟市场的节奏。

评论