今日(2023年11月22日)大盘全天弱势下探,尾盘跌幅扩大,三大指数均跌破短期均线。两市全天成交额超8700亿元,北向资金净卖出超35亿元。

券商板块随市整理,中证全指证券公司指数囊括的50只上市券商股仅方正证券、中信建投上涨,其余全线飘绿。券商ETF(512000)场内价格收跌1.07%,日线三连阴。

图片来源:雪球,截至2023年11月22日

而拉长时间看,券商板块年内表现依旧领先。截至11月22日,中证全指证券公司指数较年初上涨10%,同期沪深300指数下跌8.45%,板块跑赢大盘近19pct,表现亮眼。

图片来源:Wind,截至2023年11月22日

梳理年内行情,券商板块分别在1月、5月、8月有过三波行情,驱动因素分别为一季报业绩大幅修复、中特估以及“活跃资本市场”重磅利好推出,对应的板块领涨标的分别为新股次新股、业绩高增券商、央企券商、低估值龙头等。

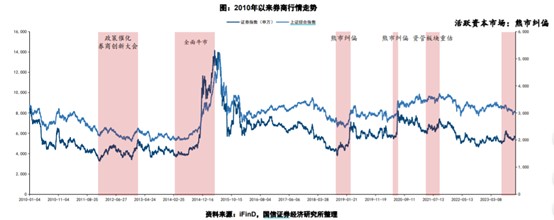

目前证监会最新提出“打造一流投行”重磅利好,鼓励头部券商通过业务创新、集团化经营、并购重组等方式做优做强,叠加优质券商资本约束的潜在放宽,券商板块基本面持续向好。那么问题来了,这是否会催化券商发起新一轮行情?以史为鉴,2010年以来,券商板块共经历6次重要上涨行情,启动时点一般位于宏观经济衰退后期或复苏前期,市场估值探底叠加流动性充裕,板块走势与市场整体走势基本一致。利好行业中长期持续发展的政策出台,则是驱动板块行情超过市场基准行情,获得超额收益的催化剂。

图片来源:国信证券

首先,宏观经济复苏是券商行情的前置条件。

11月15日,有关部门公布的10月份国民经济运行情况显示,多项生产需求指标同比增速回升,就业物价总体稳定,转型升级持续推进,总体上看经济运行延续了持续恢复向好态势,对市场形成较为明显的积极信号。

此外中美元首近日会晤,在经济、气候变化、海洋事务、外交政策等领域举行会谈,两国关系企稳,有助于出口方向复苏。

其次,监管利好政策是券商行情的催化条件。

10月末以来,关于资本市场的利好政策不断加码。金融重要会议再提“活跃资本市场”,并首次提出“培育一流投行和投资机构”。

11月11日,证监会表示将加大投资端改革力度,推动股票发行注册制走深走实,加快培育一流投行和投资机构。

11月15日,证监会表示将大力推进投资端改革,加快打造一支强大的内资投资者队伍,形成内资、外资竞相投资的良好局面,强化市场对后续政策的信心,促进资本市场的健康发展。

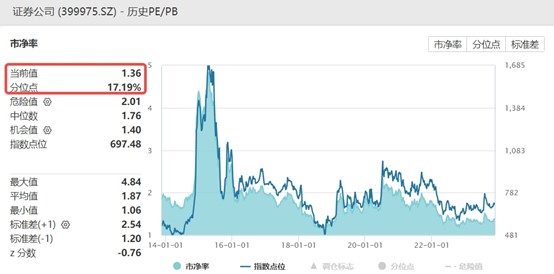

政策利好不断,市场信心回暖背景下,券商板块有望迎来持续催化。与此同时,券商板块估值已回落至底部区间,截至11月22日,券商ETF(512000)跟踪的中证全指证券公司指数最新市净率PB为1.36倍,低于近10年约83%的时间区间。

图片来源:Wind,截至2023年11月22日

招商证券表示,当前券商板块估值及公募配置比例未能充分反映行业政策支持力度加大,基本面向好的局面,伴随着宏观经济及资本市场持续回暖,券商有望迎来较大的估值修复空间。

公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

评论