文|创业最前线 左星月

编辑|胡芳洁

美编 | 吴宜忠

审核 | 颂文

原本陷入调整期的黄金珠宝行业,今年以来整体业绩回升。中国黄金协会最新统计数据显示,2023年前三季度,全国黄金消费量835.07吨,同比增长7.32%。其中,黄金首饰552.04吨,同比增长5.72%;金条及金币222.37吨,同比增长15.98%。

在此行情带动下,黄金首饰企业也蠢蠢欲动,借势冲刺资本市场。

11月10日,老铺黄金股份有限公司(以下简称“老铺黄金”)最新递表,拟在香港联交所主板挂牌上市,中信建投国际为独家保荐人,这也是老铺黄金在冲击A股失败后,再度向资本市场发起冲击。

公开资料显示,老铺黄金主营古法黄金饰品,定位高端,毛利率高于同行水平。不过,老铺黄金采用自营模式,门店拓展较慢;同时,公司现金流紧张、存货高企及委外代工等老问题依旧存在。

在黄金投资性消费热潮下,老铺黄金的“资本梦”能否实现,还需时间考验。

1、A股折戟,转道港股

老铺黄金成立于2016年,是国内率先推广古法黄金珠宝概念的品牌,并最早从事传统工艺黄金珠宝的品牌化运营。公司的黄金产品主要包括足金黄金产品、足金镶嵌产品(足金镶嵌钻石或其他宝石)。

图 / 老铺黄金官网

所谓古法黄金珠宝,是指一种将现代设计与中国古典文化相结合,具有色彩温润、外观精美或其他古代宫廷金饰特征,并应用至少两种及以上中国黄金协会发布的团体标准中规定的中国传统手工黄金制造工艺的纯金珠宝。这些技艺主要包括锤揲、錾刻、镂空、花丝、镶嵌及烧蓝。

2022年,在我国古法黄金珠宝市场,老铺黄金排名第十,市场占有率1.3%。

由此可见,即使是在古法黄金市场,老铺黄金优势并不明显,整体黄金市场份额也不大。如果是放在国内整个黄金珠宝市场,其市场份额就更小了。

不仅如此,老铺黄金冲击资本市场的道路也是一波三折。

2020年6月,老铺黄金申请于深交所主板上市;2020年11月,公司首发公开发行股票申请文件获反馈;2021年4月21日,证监会官网披露称,鉴于老铺黄金尚有相关事项需要进一步核查,发审委取消对公司发行申报文件的审核。

同年7月22日,发审委第78次会议审议结果公示,老铺黄金A股首发未获通过。

IPO申请未通过,发审委对老铺黄金有三点疑虑,包括公司在收购金色宝藏的业务后,公司与文房文化的持续交易的定价必要性及公平性;收入增长较快、毛利率显著高于同行业可比公司的合理性;部分产品委外加工价格以及委外加工商等资金往来的合理性。

与此同时,与老铺黄金同时申报A股IPO的梦金园同样被否,目前也在冲刺港股IPO,而周六福IPO也三战三败,老铺黄金也再度出发,换道港交所。

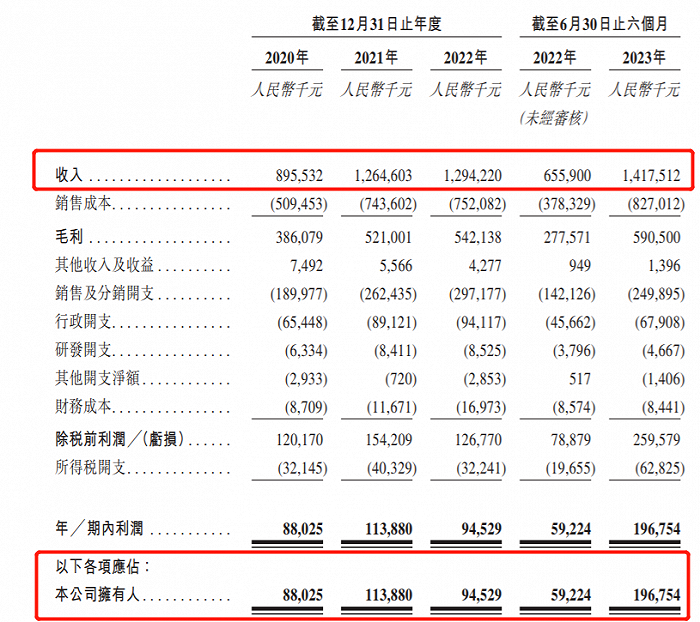

招股书显示,2020年-2023年前六个月(以下简称“报告期”),公司实现营业收入8.96亿元、12.65亿元、12.94亿元和14.18亿元;同期,公司净利润分别为8802.5万元、1.14亿元、9452.9万元和1.97亿元。

图 / 老铺黄金招股书

可见,报告期内,老铺黄金收入持续增长,但是2022年增速较慢,而公司净利润则波动较大,2022年同比下降16.99%。2023年上半年,受益于黄金消费回暖,公司业绩狂飙。

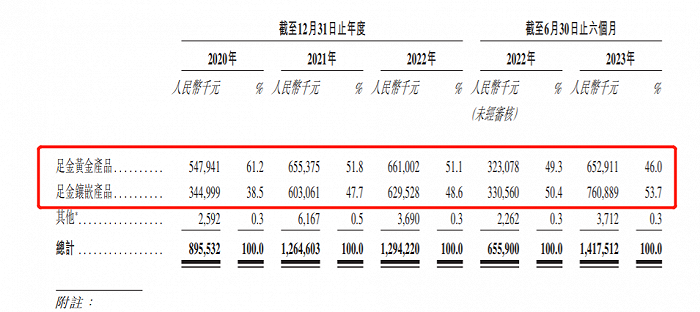

值得注意的是,老铺黄金的主要收入来自足金黄金产品和足金镶嵌产品。其中,报告期内,足金黄金产品收入分别为5.48亿元、6.55亿元、6.61亿元和6.53亿元;足金镶嵌产品收入分别为3.45亿元、6.03亿元、6.3亿元和7.61亿元。2023年上半年,足金镶嵌产品收入大涨,为老铺黄金贡献超一半收入。

图 / 老铺黄金招股书

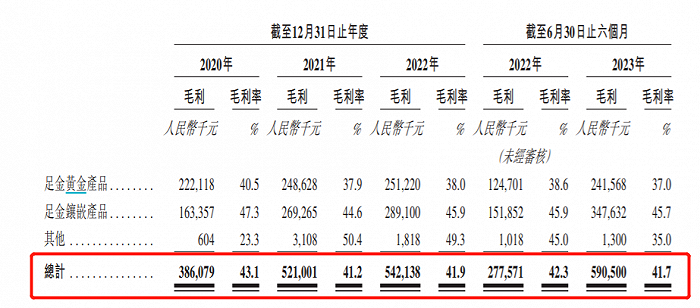

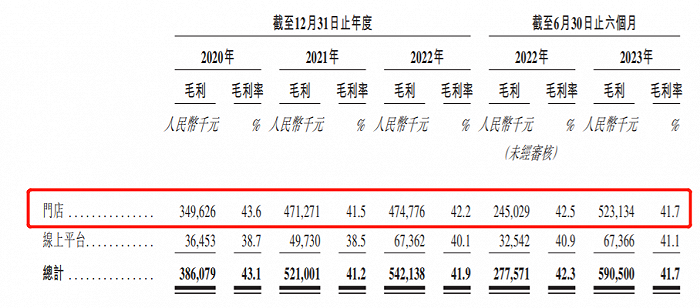

足金镶嵌产品不仅收入大涨,毛利率水平也保持高位。报告期内,老铺黄金毛利率分别为43.1%、41.2%、41.9%和41.7%。截至2023年上半年,足金镶嵌产品毛利率高达45.7%,远高于当期综合毛利率41.7%。

图 / 老铺黄金招股书

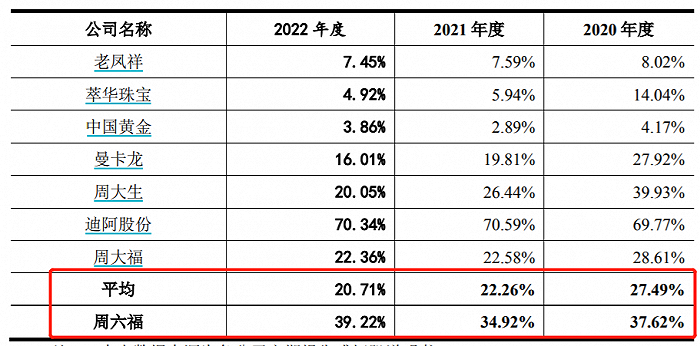

同期,包括老凤祥、中国黄金、周大生等在内的传统金饰品牌毛利率均值分别为27.49%、22.26%、20.71%,老铺黄金远高于均值。

图 / 周六福招股书

此外,2023年6月29日,老铺黄金的同行公司周六福在深交所主板更新了招股书。招股书显示,2020年-2022年,周六福的毛利率分别37.62%、34.92%和39.22%,相比周六福,老铺黄金的毛利率也处在较高的水平。

那么,老铺黄金的高毛利率是如何经营出来的呢?

2、“黄金中的爱马仕”,市场份额优势不明显

招股书披露,老铺黄金的董事长为徐高明。2004年,金色宝藏成立,徐高明作为主要股东持有其70%的股本权益。2009年,徐高明透过金色宝藏推出首家专注销售古法金饰品的黄金珠宝门店。

2012年7月,徐高明创立文房文化。2016年12月,为寻求从金色宝藏经营的其他业务中独立发展传统古法黄金业务及精简公司架构,金色宝藏开始业务重组。自此,老铺黄金开始独立经营。

股权结构上,截至2023年11月9日,由徐高明及其子徐东波分别持股70%、30%的红乔金季直接持有老铺黄金5610.13万股,占股本总额的39.33%,为公司控股股东,红乔金季作为普通合伙人的天津金橙持有928.49万股。

徐高明直接持有老铺黄金3193.44万股,占股本总额的22.39%,其子徐东波直接持有1431.92万股,占股东总额的10.04%,两人为一致行动人。

自成立以来,老铺黄金便不断向高端领域进行扩张。

2017年,老铺黄金在深圳开设门店,将业务拓展至华南,并且公司在北京SKP高级时尚购物中心开设门店。

截至目前,老铺黄金采取全自营模式和主题情景店模式经营,公司在一线和新一线城市的高端商业中心自营了29家门店,全部位于包括SKP、万象城等在内的高端时尚百货商场。

开在奢侈品云集的高端商场,仿佛让老铺黄金也镀上了一层奢侈品的“光环”,且店内产品主要以“古法手工金器”为卖点,产品工艺更为复杂,有消费者称老铺黄金是“黄金中的爱马仕”。

图 / 小红书

根据弗若斯特沙利文的数据,截至2023年10月,全国排名前十的高端百货商场中,老铺黄金就覆盖了其中8家。

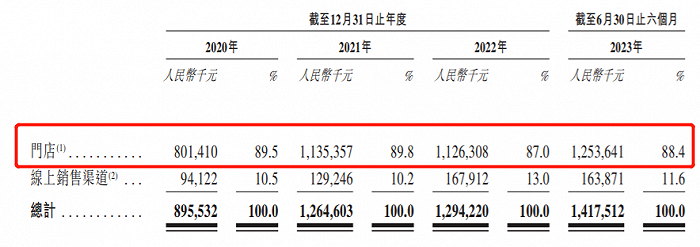

高端门店选址吸引了一批高端消费者。报告期内,公司线下门店销售收入分别为8.01亿元、11.35亿元、11.26亿元和12.54亿元,占比89.5%、89.8%、87%和88.4%,为老铺黄金贡献近九成收入。此外,公司门店销售的毛利率分别为43.6%、41.5%、42.2%和41.7%。

图 / 老铺黄金招股书

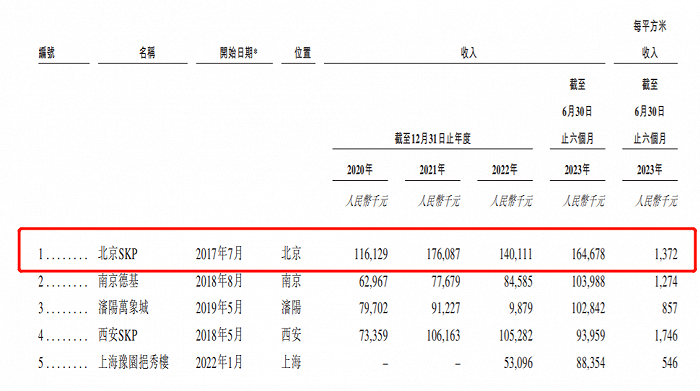

根据弗若斯特沙利文数据,2022年在中国所有黄金珠宝品牌中,老铺黄金单店收入排名第一。截至2023年6月30日止,店均收入达人民币4480万元,接近2022年全年表现。

其中,北京SKP的门店收入常年排名第一,截至2023年6月末,该店收入为1.65亿元,每平方米收入137.2万元。此外,南京德基店和洛阳万象城店的收入也名列前茅。

图 / 老铺黄金招股书

可见,老铺黄金单店销售收入、单店毛利率相对较高,由此,也就使得公司整体毛利率显著高于同行公司。

虽然有较高的毛利率,公司规模和市占率却并不高。

根据弗若斯特沙利文报告,2022年来自五大黄金珠宝品牌产生的古法黄金珠宝产品总收入约为463亿元,在整个市场中占有47.6%份额。而2022年,老铺黄金在古法黄金珠宝市场占有率仅有1.3%,排名第十。

开新店,扩大营收规模和品牌知名度,成为老铺黄金接下来布局的重点。值得注意的是,老铺黄金在招股书中表示,上市募资的部分资金将用于在新开35家门店,主要针对一线城市及新一线城市。公司还计划在中国内地以外地区(包括中国香港、中国澳门及新加坡等地区)开设约12家新门店,扩大品牌知名度。

行业竞争愈发激烈之下,老铺黄金大规模扩张门店后,单店能否维持较高的盈利能力尚为未知数。

此外,目前“消费降级”的趋势日益明显,消费者更倾向于性价比较高的产品,因此,未来随着规模的扩大,老铺黄金目前“小而精”的运营模式是否能持续,“高端”的格调能否维持,也将打上一个问号。

3、委外代工费用占比近四成,存货高企

值得一提的是,号称“古法手工”的老铺黄金,并非所有的产品都是亲力亲为,目前仍有部分产品属于委外代工。

2020年,老铺黄金尝试登陆A股,公司因存货、委外代工等一系列问题遭监管部门问询。从本次递交的港股招股书来看,老铺黄金此前的部分问题仍然没有得到有效解决。

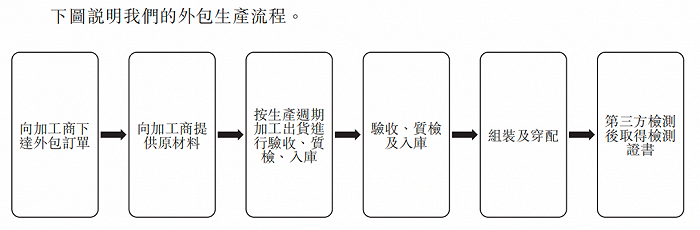

招股书显示,老铺黄金向外包加工商提供黄金原料,加工商按要求进行生产加工。

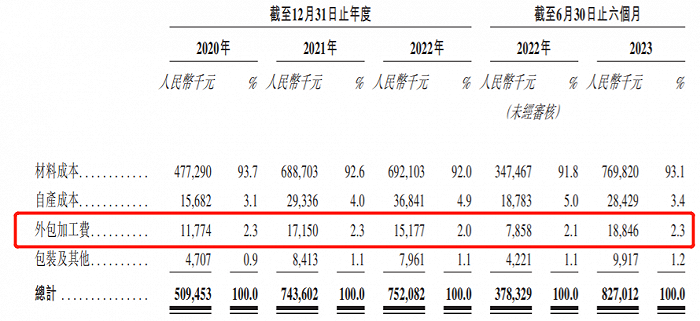

图 / 老铺黄金招股书

报告期内,公司外包加工费分别为1177.4万元、1715万元、1517.7万元和1884.6万元;自产成本金额分别为1568.2万元、2933.6万元、3684.1万元、2842.9万元。因此,以加工成本分布来计算,公司的外包加工的比例并不低。2023年上半年,外包加工成本与自产成本的比重约为4:6。

图 / 老铺黄金招股书

可见,自诩古法高端的老铺黄金,外包加工成本却有近四成,其“高端”的含金量有待商榷。

老铺黄金也坦言,倘若外部生产商制造的产品出现任何缺陷或未能达到质量标准,公司声誉可能会受损,并且客户对产品需求会下降。

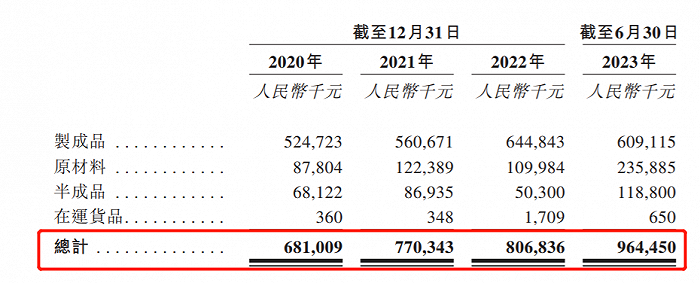

另一方面,存货也是老铺黄金面临的“老大难”问题。报告期各期末,老铺黄金的存货金额分别为6.81亿元、7.70亿元、8.07亿元和9.64亿元,呈逐年增长趋势。尤其是2023年上半年,存货金额已大幅超过2022年全年。

图 / 老铺黄金招股书

公司存货由制成品、原材料、半成品和在运货品组成,其中制成品为存货的“大头”。报告期内,制成品金额分别为5.25亿元、5.61亿元、6.45亿元和6.09亿元,2020年-2022年呈连年增长趋势。

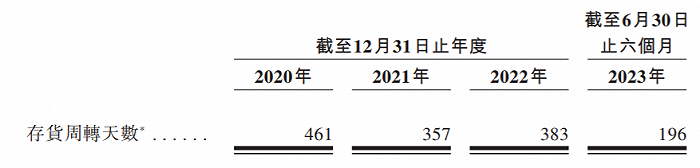

此外,报告期内,公司存货周转天数分别为461天、357天、383天和196天,2020年-2022年,公司的存货周期高达1年左右。

图 / 老铺黄金招股书

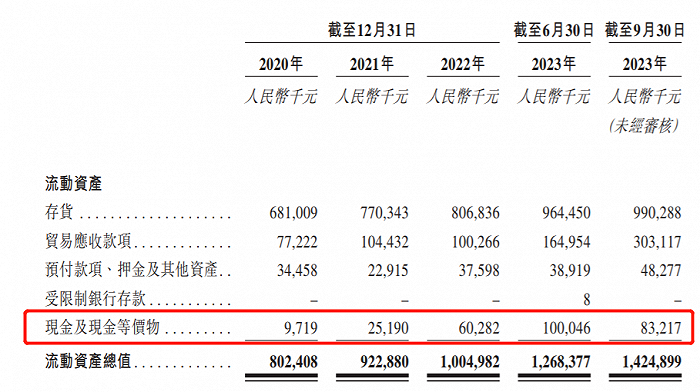

值得注意的是,由于存货占用了大量资金,老铺黄金的现金也较为“吃紧”。报告期内,公司流动资产中,现金及现金等价物分别为971.9万元、2519万元、6028.2万元和1亿元,波动较大。截至2023年9月30日,公司现金及现金等价物降至8321.7万元,均占流动资产比例不足10%。

图 / 老铺黄金招股书

2023年上半年,老铺黄金经营活动所得现金流净额为1.14亿元,同比2022年上半年的1.34亿元,下降了约15%。

存货高企,现金吃紧,难以支撑老铺黄金在短期内进行大规模的业务扩张,上市便成为公司融资的必选项。

此外,由于存货囤积,若老铺黄金所售产品的市场需求突然下降,则可能导致存货过剩,现金流再次减少,从而对公司财务状况及经营业绩造成不利影响。

因此,作为一家拟上市公司,如何将资金盘活,提高自身的盈利能力,才是公司今后重要的发展方向。

评论