文 | 野马财经 于婞

编辑丨武丽娟

“在公司股票上市后三年内不减持公司股份,上市三年后的两年内,每年减持数量不超过届时持股数的20%。”

茶花股份(603615.SH)实控人在冲刺上市期间,曾表达了长期持有公司股份的意向,还承诺了上述减持限制。

2017年2月,主营塑料家居用品的茶花股份顺利登陆上交所主板。如今“5年之约”已过,11月17日,茶花股份实控人家族开始公告“抛售”,6人计划合计减持不超过公司总股本的22.11%。

值得注意的是,茶花股份股价自10月中旬就开始一路上扬,公司实控人股权转让计划的公告一出,股价更是大涨,于11月17日、11月20日、11月21日连续三个交易日内日收盘价格涨幅偏离值累计达到20%。茶花股份还在11月22日发布了股票交易异常波动公告。其在公告中澄清道,公司及公司实际控制人均不存在影响公司股票交易价格异常波动的重大事项;也不存在应披露而未披露的重大信息。

11月22日,茶花股份收跌1.99%,不过11月23日,公司股价继续上涨,报收15.69元/股,涨6.16%,总市值37.94亿元。拉长时间来看,公司股价较10月初的涨幅已达81.39%。

家族套现6.72亿元董事长弟弟、侄女清仓

在本次公告减持之前,茶花股份实控人及其一致行动人合计持有公司1.55亿股,占公司总股本的64%。

其中,实际控制人之一陈冠宇持持,股比例占公司总股本25.25%;陈葵生持股比例为13.2%;陈明生10.71%;林世福6.68%;陈福生5.35%; 实际控制人的一致行动人陈苏敏持股比例2.81%。

而本次减持,陈冠宇拟转让不超过公司总股本的6.31%;陈葵生转让3.3%;陈明转让2.68%;林世福转让1.67%;陈福生转让5.35%;陈苏敏转让2.81%。6人合计转让不超过公司总股本的22.11%。

按11月17日当天12.57元/股的收盘价计算,此次6人协议转让股份所对应的市值约为6.72亿元。

从持股比例来看,陈福生和陈苏敏均为清仓式减持。其中陈福生是董事长陈葵生的弟弟,陈苏敏是陈葵生的侄女。陈冠宇、陈明生、林世福则也都是陈氏家族成员。

对于此次实控人家族大额转让公司股份的原因,茶花股份表示,是为了进一步优化股东结构、助力公司持续发展。

不过公司暂时并未透露受让方是谁,只在11月20日披露了一则补充公告,要求受让方追加承诺,在协议转让股份过户登记完成后的12个月内不减持。

事实上,今年8月,茶花股份实控人之一陈冠宇就已经着手减持,并打算将所持5%股份转让给自然人黄剑锋,双方还签署了《股份转让协议》。

不过陈冠宇未实际实施减持计划,11月15日,3个月的减持期届满,双方解除了《股份转让协议》。

实业家族奔赴资本市场

茶花股份是中国塑料家居用品行业的知名企业,其产品常见诸各大超市货架,基本涵盖了所有与居家相关的日用产品,包括脸盆、衣架、油壶、水杯等等,有1000多个单品的产品体系。

公司前身是福州远西村的鼓山远洋塑料厂,由村里的陈氏家族5人共同出资289.8万元,并在1997年3月注册成立。其中陈光生、陈明生、陈宝架、陈葵生、林世福分别出资126万元、63万元、37.8万元、31.5万元、31.5万元,陈宝架为陈光生、陈明生及陈葵生之父亲,为林世福之岳父。

2007年,陈光生病逝,其所持有的公司股权由小儿子陈冠宇继承。陈冠宇因此也成为了公司的第一大股东。

2008年,公司更名为“茶花有限”。在陈氏家族的共同努力之下,茶花的产品不但在福建打开了市场,还渐渐走入全国货架。又在2013年1月改制为“茶花股份”。

随着公司的越做越大,陈家人开始把目光投向了资本市场。2015年,公司第一次递交《招股书》,2017年就在沪市主板顺利挂牌。

公司上市前,时空人陈葵生、陈冠宇、陈明生、林世福、陈福生分别持有茶花股份19.94%、37.69%、17.95%、8.98%和 7.18%的股份,合计持有公司91.74%的股份。上市后,5人合计持股被稀释至68.81%。

陈家人在《招股书》中表示,公司实控人力主通过长期持有公司股份以实现和确保其对公司的控制权,进而持续地分享公司的经营成果。因此,公司实控人具有长期持有公司股份的意向。并做出了开头提到的减持限制承诺,即上市后三年内不减持,上市三年后的两年内每年减持数量不超过届时持股数的20%,等等。

上市后,陈冠宇又通过大宗交易向其姐姐陈苏敏转让了公司2.81%的股份,因此陈苏敏也成为茶花股份实控人的一致行动人。

不过陈家确实严格履行了上市前的减持限制承诺,在本次减持前,家族还合计持有公司64%的股份。

近日,随着茶花股份股价大涨,家族成员开始大规模减持,减持后,陈氏家族对茶花股份的持股将降至不低于公司总股本的41.89%。

为了维护公司实际控制权的稳定,保证公司重大事项决策的一致性,6人又于11月19日共同签署了《一致行动协议》。

上市前不缺钱,上市后不允诺?

在陈氏家族的掌控下,茶花股份现金流充裕,上市之前,2016年上半年账上现金及现金等价物余额有1.5亿元,未分配利润还有3.17亿元。但不缺钱的茶花股份依然打算上市募资4.54亿元。

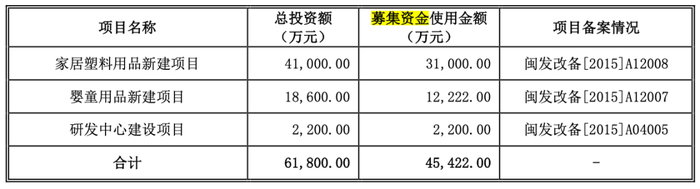

IPO期间,茶花股份提到的募资用途有三个方面,一个是家居塑料用品新建项目,募集资金使用金额3.1亿元;一个是婴童用品新建项目,募集资金使用金额1.22亿元;还有一个是研发中心建设项目,募集资金使用金额2200万元。

来源:《招股书》

茶花股份在《招股书》中表示,本次募集资金投资项目新建年产3万吨日用塑料制品项目的建设期为2年,婴童用品项目建设期为2年,研发中心项目建设期为1年。

但实际上,2017年2月上市后,这三个募资项目的进程缓慢。上市当年,茶花股份就在2017年报中提到,由于婴童喂养产品市场发展趋势和行业格局变化,公司上市进程时间跨度较长,作为募集资金投资项目之一“婴童用品新建项目”立项较早,该项目可行性已发生了变化……董事会议审议同意对该项目暂缓实施。

缓到了2019年,茶花股份已经不在年报中提及“婴童用品新建项目”。

对于其他两个募资项目,茶花股份在上市当年的年报中干劲十足,表示力争2018年底完成募投项目“家居塑料用品新建项目”,不断加强研发投入等等。

不过,1年之期到来时,“研发中心建设项目”并未完成,2年之期到来时,“家居塑料用品新建项目”也未完成。

茶花股份在2019年报中写道,结合募投项目的实施进度、实际情况及市场发展前景,适当调整募投项目“家居塑料用品新建项目”、“研发中心建设项目”实施进度,即调整至2020年12月31日完成,力争募投项目尽快实现预期效益。

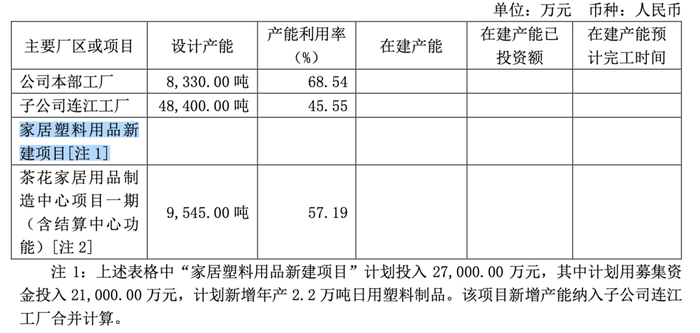

然而2020年报显示,“家居塑料用品新建项目”仍未投产,且原计划的总投资额4.1亿元和募集资金使用金额3.1亿元,到这时已经分别缩水成了2.7亿元和2.1亿元。

来源:2020年年度报告

至于研发,其本来就只计划募资投入2200万元,却迟迟延后项目进展。且从结果来看,2017年上市之前,公司共有研发人员52人,到了2020年,其年报中研发人员数量降到了46人。

从最新半年报来看,2023年茶花股份依然专注于以日用塑料制品为主的家居用品的研发、生产和销售,但财报中已不见“婴童”字眼。研发方面,上半年,茶花股份研发费用337.77万元,同比下降19.88%,下降原因则是报告期内研发人员薪酬及相关费用减少所致。半年报中并未披露研发人员数量,但2022年,这一数字已经降到了21人。

香颂资本董事沈萌认为,改变募投项目是上市公司的重大问题,首先,既然作为募投项目,一定是在上市前深思熟虑的选择、收益比最好的项目,放弃也就意味着募投资金会转向收益比较差的流向,其次,上市后即改变募投说明公司管理层对于企业经营的预期与市场现状存在较大脱节,说明管理层在战略角度缺乏应有的判断能力,再次,部分募投项目改变是因为A股的发行制度,要求企业必须具有良好的业绩同时募投必须与主业相关,因此募投资金多用于扩大产能,而除了部分高新技术项目外,其他产能扩张会导致过剩,不得不改变。

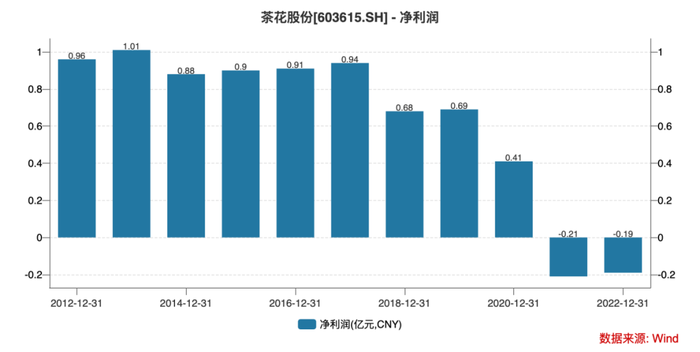

6年赚了2.32亿,分红2.92亿

业绩方面,茶花股份上市6年的营收并未稳步增长,还在2020年和2022年出现了下滑。净利润在上市后更是持续波动下滑,2017年-2020年的净利润分别是0.94亿元、0.68亿元、0.69亿元、0.41亿元,2021和2022年还出现亏损,分别净亏损2100万元和1900万元。6年净利润合计2.32亿元。

盈利期间,茶花股份一直在进行现金分红,2017-2020年的现金分红分别为0.6亿元、0.48亿元、1.47亿元和0.37亿元,合计2.92亿元。占上市以来净利润总和的125.86%。

来源:wind

不过今年上半年,公司加强企业内部管控,降低企业运营成本,同时受益于产能利用率提升及主要原材料价格下降等原因,净利润扭亏为盈,达426.03万元。

业务方面,公司自成立以来,一直致力于打造公司品牌形象,经过20多年的发展,“茶花”品牌在我国日用塑料制品行业已具有较高的知名度,得到了消费者的广泛认可。今年上半年,公司主营业务和主要产品未发生重大变化。

如今实控人家族在此时大举转让股份,茶花股份将何去何从?评论区聊聊吧。

评论