文 | 聚美丽 飘飘

日系美妆企业在中国市场的发展,似乎不尽如人意。

结合聚美丽今年上半年统计的国际美妆TOP10财报情况来看,近三年资生堂的发展始终居于后几名,今年叠加“核污水的背刺”,日系美妆企业的业绩更是多数呈下滑态势,且今年双11期间,在天猫、抖音双11TOP10中日系美妆均未上榜。

与此同时,在社媒平台上也不乏日系美妆卖不动的声音。日前,“双11日系美妆集体遇冷”、“资生堂红腰子价格大跳水”更是登上了热搜词条。

有网友表示几年前在代购手中50ml的红腰子价格为600多,如今沃尔玛120ml才598元,由此产生了该产品价格大跳水的疑惑。

不难发现,除了众所周知的韩妆在华接连碰壁,目前日系美妆在中国也遇到了一定的困境。日系美妆到底怎么了?面对上述问题其又有何应对?基于这些问题,聚美丽在本文中对日妆在中国发展现状、面临的问题,以及为自救做出的尝试进行了梳理。

日系美妆掉队,在华卖不动了

近年来,日系美妆的发展掉队了,在华似有卖不动的迹象。这一点对比历年天猫双11美妆TOP10榜单也可得到印证。据统计,在2017-2022年的榜单中,资生堂分别在2017年、2020年、2021年、2022年上榜,其中最好成绩为2021年,位列第5名。但是在今年的榜单中,资生堂下滑至14名。

而在今年天猫美妆发布的预售首日美妆品牌TOP20榜单中,日系美妆品牌不见了身影,品牌类榜单彩妆榜、美容护肤榜中也仅有肌肤之钥CPB位列彩妆榜单第19。

此外,日系美妆今年双11在抖音平台上的表现也不如人意,在抖音电商双11美妆销售额TOP10榜单中,同样不见其身影。

飞瓜数据显示,双11当日资生堂、肌肤之钥CPB在抖音平台的销售额均为1000w-2500w;SK-II的销售额为2500w-5000w;怡丽丝尔的销售额最高为5000w-7500w,其余知名日系美妆品牌销售额未超千万。

这些数据与国货美妆品牌相比,如珀莱雅,更是有着较大差距。据天猫数据显示,10月24日双11预售开始后2小时内,珀莱雅销售额就破了10亿元。

另外,据珀莱雅在双11期间发布的公告显示,在2023年10月31日20:00-11月3日23:59:59,主品牌珀莱雅在抖音平台的GMV为4.7亿左右。

如果说疫情期间,日系美妆的业绩受到了疫情等叠加因素的影响,那么如今,在“核污水”的背刺下,日系美妆又一次遭受到了冲击,再加上国货美妆的崛起,以及其他国际品牌的挤压,可以预见接下来日系美妆在华的生存会更艰难。

日系美妆“折戟”中国的三大原因

综合日系美妆企业近年来的发展来看,其在华卖不动主要与核污水、产品更新迭代慢、渠道运营等有关。

1、多家日系美妆企业三季报指出:核污水事件影响业绩

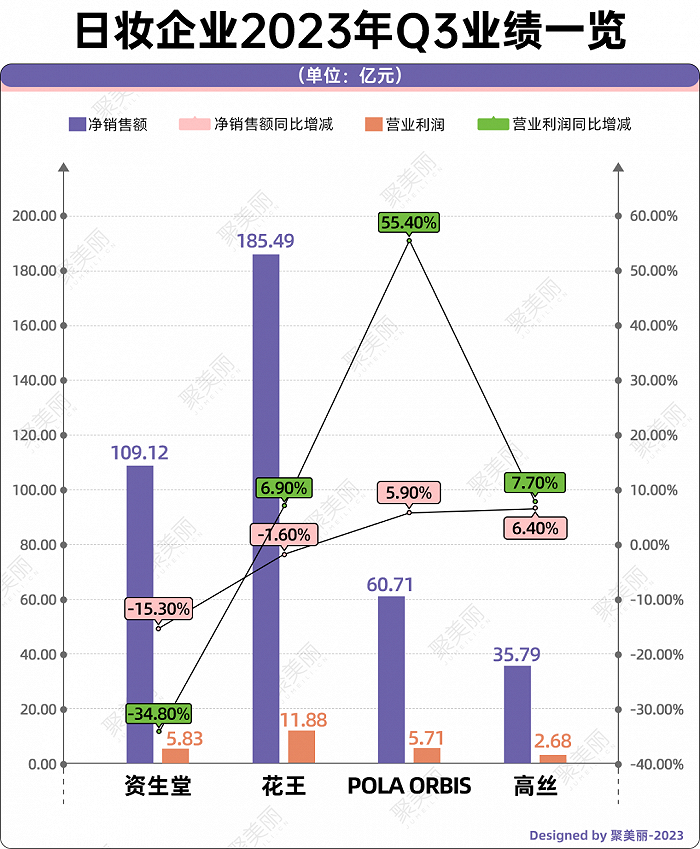

日前,资生堂、花王、POLA ORBIS、高丝等都发布了今年前三季度财报。从财报数据来看,除了资生堂净销售额、营业利润双下滑外,其余三大日妆企业在第三季度的业绩大体上呈增长。

但值得注意的是,在财报中四家企业都指出,Q3的业绩受到核污水事件影响。

其中,以中国为第一大海外市场的资生堂在2023年Q3财报中强调,中国市场净销售额下滑9%,品牌在电商平台的销量受到核污水事件影响较大。

高丝也在财报中指出,核污水事件影响了其业绩。从财报数据来看,今年Q3高丝旗下品牌黛珂DECORTé在中国市场的销售额和盈利都比较低,前三季度在中国电商渠道销售额更是下跌了11.71%。

2、市占率下滑,产品更新迭代慢

除了核污水事件这一“外部”因素外,日系美妆品牌的发展也受到了“内因”的影响,即产品更新迭代慢、品牌老化,在国货崛起及其他国际美妆的挤压下,日系美妆品牌在华市占率下滑。

据欧睿数据显示,2022年资生堂、花王、高丝在中国的市占率分别为 3.2%、 0.8%、 0.4%。

与2021年的市占率(注:接近4%)相比,资生堂在华市场份额有所减少。

另外,从产品更新迭代角度而言,日系品牌也较慢。譬如,资生堂第一款产品为资生堂红色蜜露精萃液,诞生于1897年,百余年来仅升级9次。

与国货新锐品牌的迭代速度比而言还是有些缓慢。以国货逐本植物调理洁颜油为例,自2016年诞生起已经迭代了5次,更新频率在1-2年左右。

3、渠道发展受阻

此外,从销售渠道来看,日系美妆在线上、线下的发展似乎都不太顺利。

近年来,叠加疫情等因素的影响,日系美妆关店、撤出中国的事儿并不鲜见。比如,花王旗下平价彩妆品牌KATE,据北京商报在2021年12月报道称,彼时正在华专柜撤柜清仓,或将直接撤出中国。

又如,在本月花王连关旗下三大品牌:护肤品牌Frēshel肤蕊、美白品牌Blanchir superior馥兰皙儿、美发品牌SALA,都为佳丽宝Kanebo所创(注:原为独立企业,在2006年被收购)。

另外,结合前文日系美妆品牌在历年天猫双11的表现来看,近年其在线上渠道的发展也不如此前,叠加核污水事件的影响,日系美妆在华的发展必然不顺。

由守转攻,日系美妆在华寻求新增量

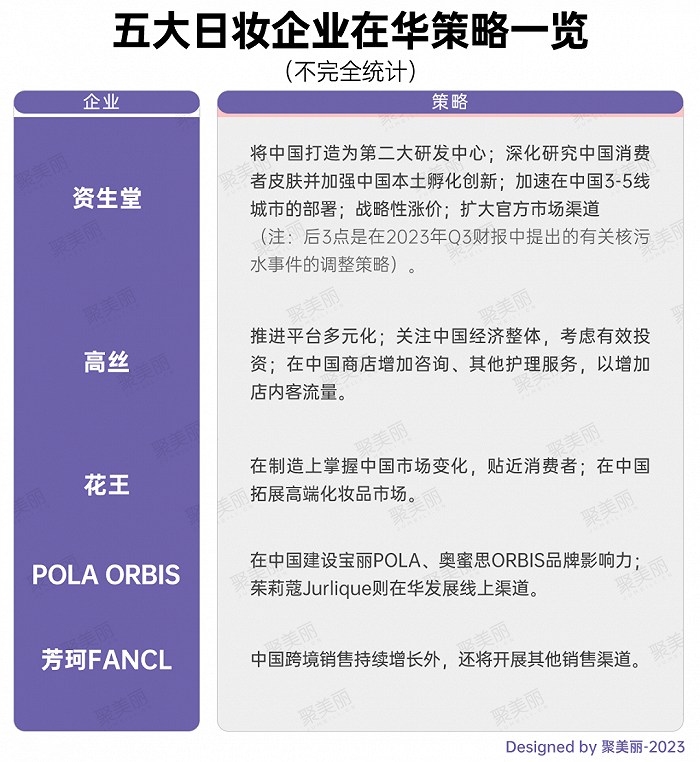

面对在华的一系列困境,一向以“守”为策略的日系美妆企业也开始有了转变,聚美丽梳理其在中国市场的发展策略发现,以资生堂等为代表的日妆集团已经开始由“防御”转为“进攻”。

以资生堂为例,在今年2月,随着藤原宪太郎升任总部CEO,其发布了全新的三年中期战略 SHIFT 2025 and Beyond(注:指2023-2025年),并将发展模式由防御转向进攻。

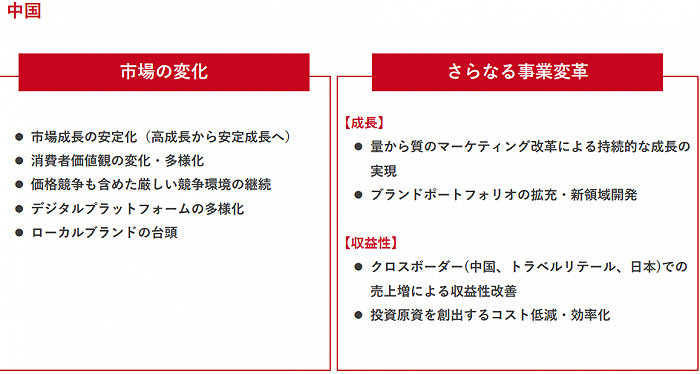

基于此,资生堂在财报中也提出了针对中国市场未来三年的事业变革策略。在企业发展方面,资生堂有三大策略:通过量化营销改革实现持续增长、扩展品牌组合、开发新领域;在企业收益方面,通过增加销售(中国、旅游零售、日本)高盈利能力、降低创造投资资本的成本来提高盈利能力。

△图源:资生堂2022年财报

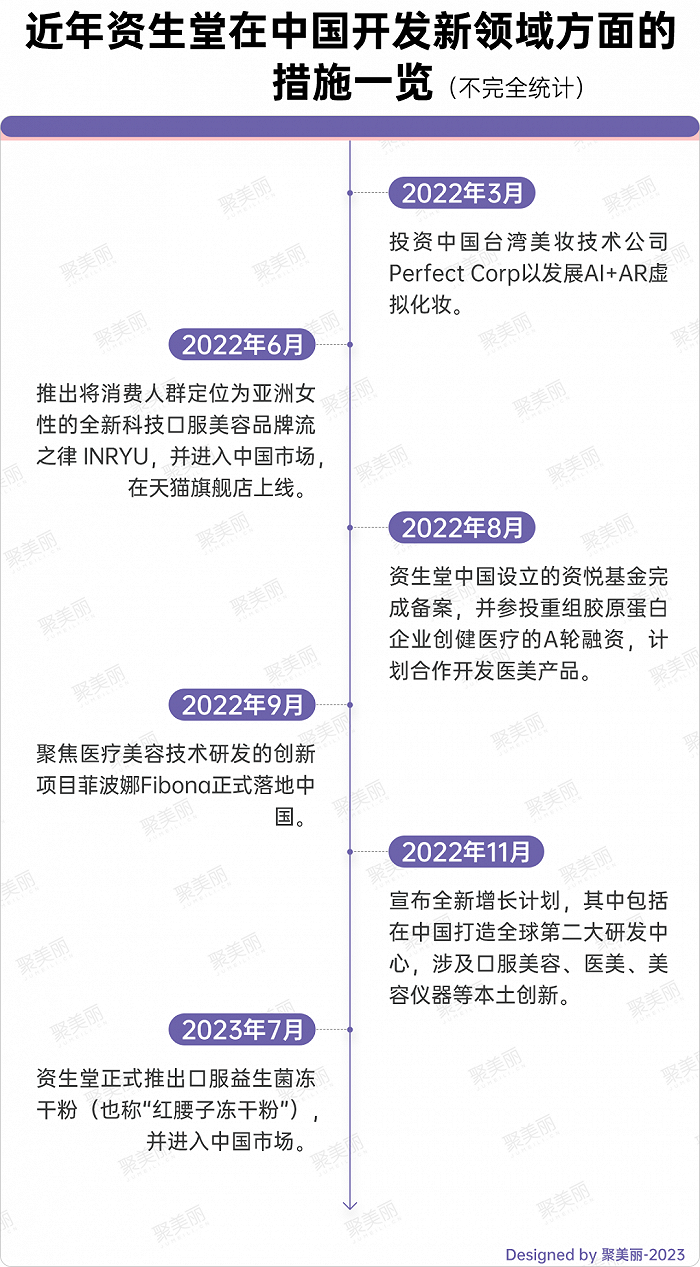

在新领域开发方面,资生堂提出将中国打造为第二大研发中心的策略,并重视在华的本土创新,目前在医美、美容仪器、大健康、口服美容等领域都有相关投资或是合作。

种种来看,日系美妆已经开始打破保守的桎梏,以一种求新求变的心态在中国市场尝试打破瓶颈期,寻求新增量。

视觉设计:乐乐

责任编辑:Lucky

评论