11月28日晚间,古越龙山发布公告称,决定自2023年12月10日起对部分五年陈及以下普通产品价格进行调整,提价幅度为2%-5%,该次涉及提价产品2022年销售额合计为24396.56万元,平均毛利率为20.24%。

公告指出,本次部分产品调价由于酒类市场竞争激烈及成本上涨因素,因此产品调价不一定使公司利润实现增长。

资料显示,古越龙山是中国黄酒行业第一家上市公司,主要产品古越龙山、女儿红、状元红、沈永和、鉴湖牌等绍兴黄酒。

近日,酒企涨价动作频繁。10月31日,53°飞天茅台时隔六年之后宣布涨价。随即,泸州老窖发布《关于调整60版特曲价格的通知》,跟进涨价。此次以古越龙山为代表,黄酒也加入涨价行列。

此前,市场上也曾出现白酒、黄酒集体涨价的情况。2021年12月,八代五粮液将出厂价提升至969元,增长约9%。同年12月23日,古越龙山发布公告称,鉴于当前原材料价格及人工成本大幅上涨,企业生产经营成本不断上升,公司决定对部分产品价格进行调整。

据证券时报报道,酒类分析师肖竹青认为,酒企在旺季到来之前涨价,是争夺渠道资金的一种手段。但酒企要通过旺季前涨价的形式顺利抢占市场,至少需要达成三点要素。第一是品牌足够强势;第二是品牌社会库存能得到有效的管控;第三是拥有强有力的销售管理体系。

中国酒业协会数据显示,2022年黄酒产业完成销售收入101.6亿元,同比下降20.1%;利润12.7亿元,同比下降24.3%。自2019年之后,黄酒产业连续三年出现销售收入和利润的下滑。在黄酒公司整体卖不动的市场环境下,古越龙山能否通过旺季前涨价顺利抢占市场,仍然存疑。

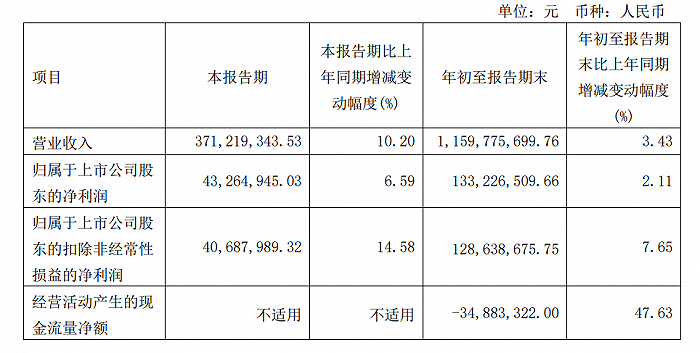

不过,在黄酒销售颓势之下,古越龙山仍然稳住了业绩。2023年三季报显示,公司前三季度实现营业收入11.6亿元,同比增长3.43%;归属于上市公司股东的净利润1.33亿元,同比增长2.11%。其中,公司第三季度营业收入为3.71亿元,同比增长10.2%;归属于上市公司股东的净利润为4326.5万元,同比增长6.59%。

然而,以古越龙山三季报营收与净利润的涨幅来看,古越龙山增速并未达到预期。公司曾在2022年年度股东大会上提出力争酒类销售增长12%以上,利润增长12%以上的目标。

为进一步提振业绩,古越龙山10月27日在互动平台表示,会推出龙年生肖酒,相关工作正在有序推进中。

股价方面,11月29日古越龙山股价收报9.74元,跌幅0.10%,总市值88.78亿元。

评论