文|野马财经 刘俊群

编辑|李白玉

“富时当首饰,穷时当盘缠。” 黄金作为稀有金属,其投资价值一直广为人知。2023年上半年,国内黄金零售市场价格一路走高,甚至突破600元/克,这也让黄金投资成为市场热门。

不过,与前几年不同,消费者们除了关注金饰的金价、克重外,颜值也成为一项重要的参考因素。近几年,采用国家古老铸金工艺打造的“古法黄金”,因自带哑光、厚重的古典气息,深得年轻人喜爱。在小红书上,ID名为“诗与远方阿”的博主表示,“不是年少不知黄金香,是年少没有古法金。”

来源:小红书截图

提及“古法黄金”,不得不提行业“资深玩家”老铺黄金股份有限公司(下称“老铺黄金”)。相比于分别成立了41年、24年的老庙黄金、周大生,仅成立7年的老铺黄金显得有些年轻。尽管成立时间不久,但老铺黄金却是中国第一家推广“古法黄金”概念的品牌,换句话说,“古法黄金”如今的火爆与老铺黄金有着密不可分的关系。

蹭着“古法黄金”的东风,老铺黄金靠29家线下门店,在2023年上半年,达到了营收14.18亿元的成绩。不过,老铺黄金此前曾止步A股IPO,此次转战港股,“旧疾”是否已去除,IPO又能否如愿?

毛利率超40%周大福、泡泡玛特为间接投资者

近几年,多家黄金珠宝企业陆续向资本市场发起冲击。截至11月28日,周大福、周生生、老凤祥、中国黄金等品牌已经相继登陆资本市场。但“几家欢喜几家愁”,另一边,周六福三闯A股IPO“折戟”,梦金园、老铺黄金A股上市失利,但后两家公司并未“恋战”A股,反而选择改道港股。

近日,老铺黄金向港交所递交《招股书》,这也是其时隔3年后,再次向资本市场发起冲击。

早在2020年6月,老铺黄金冲刺深交所主板,原计划2021年4月22日首发上会。但在上会前一天,由于公司尚有相关事项需要进一步核查,遂被取消审核。3个月后,老铺黄金首发上会被否。

与此同时,发审委会议还提出上市主体合理性、毛利率显著高于同行业可比公司的合理性等问题。

来源:《招股书》

而此次,老铺黄金冲刺港股,毛利率连续三年仍高达40%以上。2020年-2022年,毛利率分别为43.1%、41.2%和41.9%。

同期,已上市的周大福,毛利率分别为29.6%、28.2%、23.4%;而同样在港股冲刺上市的梦金园毛利率仅为5.9%、3.2%、4.8%。

在《招股书》中,老铺黄金解释了毛利率较高的3个原因,分别是高端的品牌定位使其拥有较高的定价、同时专注于古法足金黄金产品以及足金钻石镶嵌产品,确保了利润率更高、以及公司的全自营模式。

此外,在向港交所递表前三天,老铺黄金还进行了一轮增资,这轮增资直接让老铺黄金的估值从5.43亿元增长至52.25亿元,足足增长了8.62倍。

2023年11月7日,苏州黑蚁三号股权投资合伙企业(有限合伙)(下称“苏州黑蚁”)、苏州逸美创业投资合伙企业(有限合伙)及复星汉兴(杭州)股权投资基金合伙企业(有限合伙)等三名认购人认缴老铺黄金新增股本614.25万股股份,总代价为2.25亿元。

据工商信息平台爱企查,在苏州黑蚁的投资者中,出现了一个熟悉的身影——老铺黄金的竞争对手周大福。具体看,周大福持有苏州黑蚁5.73%的股份,为其第四大股东。此外,泡泡玛特也是其股东,持股2.865%。可以说,周大福、泡泡玛特均为老铺黄金的间接投资者。

来源:爱企查

单店收入排名第一2023年上半年存货9.65亿元

在高毛利率、及知名企业投资的加持下,老铺黄金营收一路上涨。

《招股书》显示,2020年-2022年,老铺黄金的营业收入分别为8.96亿元、12.65亿元、12.94亿元;同期净利润分别为0.88亿元、1.14亿元、0.95亿元。2023年上半年,老铺黄金业绩再创高点,营收14.18亿元,同比增长116.1%;净利润1.97亿元,同比增长232.2%,为2022年全年的两倍多。

从产品结构来看,老铺黄金的营收比重也发生了变化。足金黄金产品的营收占比呈下降趋势,从2020年占总营收的61.2%,下降至2022年的51.1%;而同期,足金镶嵌产品的营收占比逐年上升,从38.5%上升至48.6%。

截至2023年6月底,老铺黄金在全国12个城市只有29家门店,均采取全自营模式,且门店全部位于包括SKP和万象城在内的高端时尚百货商场。

据“弗若斯特沙利文”报告,2022年在中国所有黄金珠宝品牌中,老铺黄金的单店收入排名第一。2023年上半年,老铺黄金的店均收入已达4480万元。

不过,高毛利率背后,老铺黄金赚到钱了吗?

早在2017-2019年,公司经营活动产生的现金流量净额曾持续为负,分别是-6164.03万元、-6124.55万元和-4336.19万元。好在2020年-2022年,公司经营活动所得现金流量净额转正,且持续增加,分别为2812万元、1.02亿元、1.48亿元。

此前,在A股《招股书》中,老铺黄金解释称,经营活动产生的现金流量净额为负主要是公司处于高速扩张期。而2020年转正,与公司2020年前九个月受疫情影响,未新开设店铺专柜且黄金原材料采购减少有关。

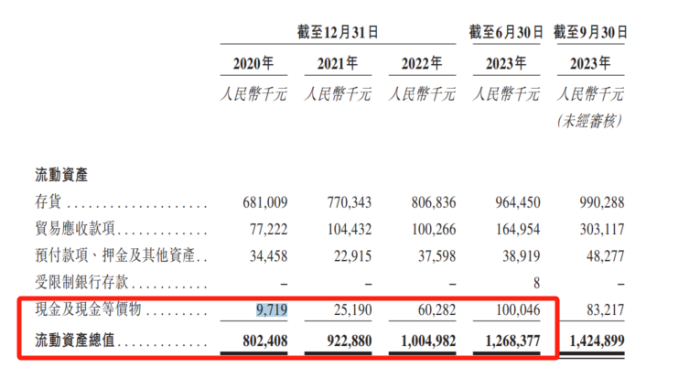

整体看,2020年-2022年,老铺黄金的现金流总体呈上升态势,但占流动资产比重均不足10%。这三年的现金及现金等价物分别为971.9万元、2519万元和6028.2万元,2023年上半年约为1亿元。

来源:《招股书》

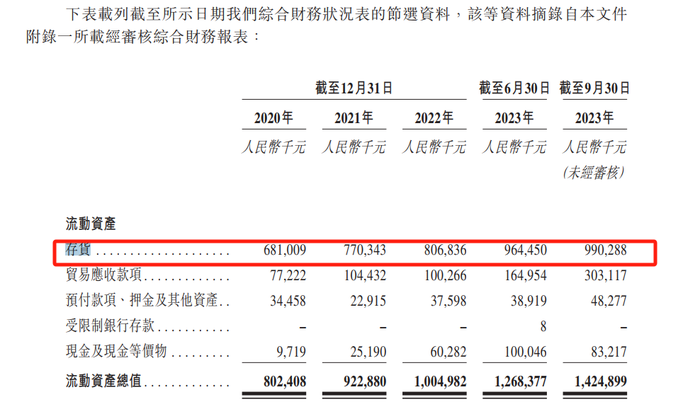

这与老铺黄金的高存货有一定的关系,2020年-2022年及2023年上半年,老铺黄金的存货逐年增长,分别是6.81亿元、7.7亿元、8.07亿元和9.65亿元,占流动资产总值的比例有所下滑,分别为84.9%、83.5%、80.3%及76%。

老铺黄金解释道,2022年存货增加是因为制成品的增加与门店数量的增加基本一致,以及2022年金价上涨,部分被原材料及半成品减少所抵销。

同时,存货周转天数也由2021年的357天增加至2022年的383天,公司表示,主要是由于2022年疫情复发对线下销售的负面影响。截至2023年上半年,存货周转天数已大幅减少至196天。

对于高存货的压力,老铺黄金在《招股书》中提示到,倘所售产品的市场需求突然下降,则可能导致存货过剩,这可能对财务状况及经营业绩造成不利影响。另一方面,存货不足可能导致我们的销售额流向竞争对手,因此可能对经营业绩造成不利影响。

来源:《招股书》

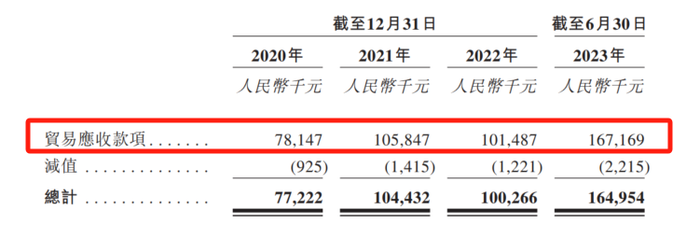

而应收款项在2020年-2022年及2023年上半年,分别为0.78亿元、1.06亿元、1.01亿元及1.67亿元。且贸易应收款项的周转天数比较波动,同期,分别为32天、27天、29天和18天。

来源:《招股书》

IPG中国区首席经济学家柏文喜认为,老铺黄金的存货高对其港股上市的影响不可忽视。首先,过高的存货意味着公司需要承担更高的库存风险,因为存货可能积压、过时或者就是货不对板,这必然会影响公司的财务状况和经营绩效。

其次,存货过高会占用公司大量的流动资金,降低公司的资金使用效率,迫使公司投入更多的资金来维持存货水平,这必然也会对公司经营产生压力。

至于是否会直接影响到其港股上市,这取决于老铺黄金的财务状况、经营绩效以及其他因素的综合表现。如果老铺黄金能够充分说明其存货问题的原因和合理性,并展现出强大的经营能力和良好的市场前景与去库存能力,那么其港股上市的机会仍然存在。

历史沿革“埋雷”初创公司“被迫”关停

老铺黄金的背后是一段公职人员下海经商的故事。

老铺黄金的创始人徐高明是地道的湖南人,现年已58岁。1984年,他曾在岳阳市畜牧水产局担任科员一职。在工作期间,他通过函授课程从华中农业大学毕业,并取得淡水渔业专业专科学位。8年后,他开始担任该局大楼总经理。

手捧“铁饭碗”徐高明,在1995年选择下海经商,他先是开了一家旅游公司。后来于2004年创立北京金色宝藏文化传播有限公司(下称“金色宝藏”),主要从事景区旅游商品、文化产品及旅游纪念品等业务,旗下运营“老铺黄金”和“金色宝藏”两个品牌。

其中,“老铺黄金”品牌经营黄金产品,而“金色宝藏”品牌主营佛教文化产品等工艺品,二者的产品路线极为不同。

2016年12月,老铺黄金从金色宝藏剥离,实现独立经营。但剥离掉老铺黄金的金色宝藏,难掩自身经营困境。

2017至2019年,金色宝藏的营收持续下滑,其中,2017年营收为1.51亿元,2018年下滑至1.16 亿元,2019年则大幅下降,仅为0.3亿元。公司净利润也接连亏损,三年间亏损累计超7千万元。

由于金色宝藏在2017-2018年期间仍在经营黄金类业务,发审委要求老铺黄金说明不采用金色宝藏作为上市主体的原因及合理性。

老铺黄金曾在此前提交的A股《招股书》中表示,实际控制人综合判断非黄金业务涉及黄金珠宝大行业后,不排除金色宝藏对老铺黄金业务有构成潜在同业竞争的可能性,所以为避免潜在同业竞争,金色宝藏逐步减少其业务量并最终终止经营。

值得一提的是,虽然与母公司剥离,但老铺黄金与金色宝藏的交集并未立刻切断。2017和2018年,金色宝藏均出现在老铺黄金的前五大供应商名单中。

2017年,老铺黄金向金色宝藏采购黄金并支付4219.07万元,占采购总额的8.74%。2018年,采购金额下滑至457.51万元,比重下滑至0.72%。到了2019年,金色宝藏停止经营,从此消失于老铺黄金的大供应商名单中。

2019年11月25日,老铺黄金完成股改,并于次年6年开始首次递交《招股书》。

此外,证监会在《反馈意见》的第2、第3个问题中,要求老铺黄金就“未将金色宝藏全部资产注入老铺黄金的原因及合理性”、“金色宝藏无实际经营后不注销的原因”等问题进行补充回答。

就上述问题,老铺黄金回应称,2016年底老铺黄金与金色宝藏完成业务合并后,金色宝藏已于2017年、2018年陆续将所含黄金成分制品转售给老铺黄金。金色宝藏2019年起停止经营,不存在与老铺黄金相似业务的情况,不存在同业竞争。

直到2022年5月,金色宝藏终于被注销,而老铺黄金也搬开了上市路上的一块绊脚石。如今,“古法黄金”的热潮仍在继续,不知带有东方色彩的古法黄金,能否给老铺黄金的上市路带来更多的幸运?

你喜欢“古法黄金”吗?曾经买过此类产品吗?评论区聊聊吧!

评论