文|每日财报 栗佳

11月24日,金融监管总局贵州监管局发布行政许可批复,核准刘刚担任华贵人寿董事、董事长的任职资格。这也意味着此前在华贵人寿任职近7年的首任掌舵者汪振武,将把重任接力棒交由正式成为第二任接班人的刘刚手中。

作为茅台集团旗下子公司,华贵人寿自2017年成立至今就备受市场关注。不仅仅是其自带“茅台系”光环,更重要在于如今保险市场竞争已趋于红海,彼时茅台集团成立的保险公司能否在其强大根系的庇佑下在市场上一展拳脚,是值得我们进行深度剖析的。

01 “新帅”刘刚接棒,成为第二任掌舵者

与同行换帅大多倾向于在保险行业拥有资深经历的老将不同的是,华贵人寿此次迎来的第二任掌门则是张“新面孔”。

《每日财报》梳理刘刚履历时发现,此前其从未涉足过保险行业,而是在银行业深耕长达27年之久,拥有非常丰富的银行金融体系经验。

公开资料显示,刘刚于1992年毕业于贵州财经学院投资经济管理专业,毕业后长达21年时间里,先后在中国建设银行贵州省分行国际业务部、黔南州分行、贵阳河滨支行、安顺市分行担任各种要职。其中,在2006年-2013年期间,刘刚职位变动尤为明显,先后在以上分行中升至党委书记、支行副行长、行长等高管要职。

而后在2013年,刘刚离开建设银行来到贵州银行任职,在往后的6年时间中历任了贵州银行人力资源部临时负责人、财务部临时负责人、计划财务部总经理、财务管理部总经理、资金计划部总经理、行长助理等职务。

2019年7月,刘刚结束了贵州银行职业生涯,开始走进贵州茅台酒股份有限公司一直至今,曾历任过副总经理、财务总监、总会计师、董事会秘书等职位。

如果说第二任掌门刘刚的职业生涯经历过较大起伏轮换,那么华贵人寿第一任董事长汪振武,则拥有较深厚的保险行业底色,尤其还在外资和合资险企中担任过要职,曾历任过美国友邦保险公司广州分公司主任、高级主任、区域经理;中意人寿保险有限公司业务总监等职务,同时还兼任深圳新华康控股集团有限公司董事长;而后于2017年5月正式担任华贵人寿保险股份有限公司董事长,一直至今。

从换帅层面来看,成立至今的华贵人寿高管人事变动还算稳定,但就目前华贵人寿面临的一些新难题而言,这位出身银行业金融资历颇丰的“新人”,刘刚肩上的担子并不轻。

02 亏损超8亿元,盈利能力亟待提升

今年前三季度,华贵人寿业绩并不好看,延续了2022年亏损的局面,不少核心指标皆出现了负增长态势。数据显示,截至2023年三季度末,华贵人寿实现保险业务收入33.29亿元,同比增长约5.99%;净利润较去年同期亏损的1.89亿元继续扩大至-2.01亿元;净资产收益率和总资产收益率皆为负值,分别为-37.3%、-1.47%。

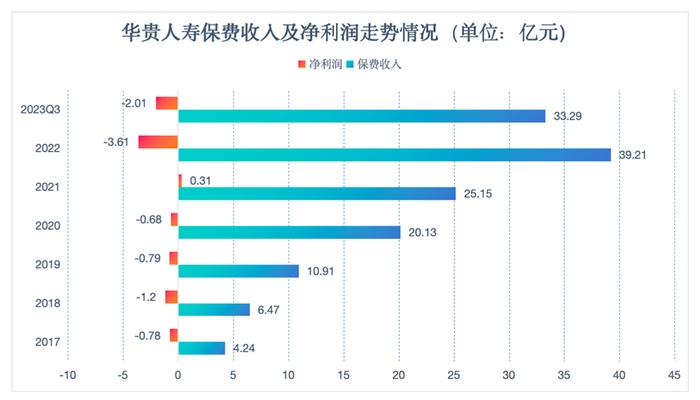

这样一份严重下行的成绩单,显然没能让市场满意,要知道华贵人寿从成立开始,保费收入增长一直保持在两位数的增速,远高于目前接近6%的增速。具体来看,2017-2022年,华贵人寿分别实现保险业务收入4.24亿元、6.47亿元、10.91亿元、20.13亿元、25.15亿元、39.21亿元,同比增速分别为52.59%、68.62%、84.51%、24.94%及55.9%。

然而,尽管保险业务收入均实现翻倍增长,但华贵人寿净利润持续滑坡的现状却越来越严重。成立至今,华贵人寿在六余年的发展历程中,除2021年短暂盈利外,其余年份均处于亏损。2017年至2022年,其净利润分别为-0.78亿元、-1.2亿元、-0.79亿元、-0.68亿元、0.31亿元和-3.61亿元。也就是说,算上2021年的微盈利,华贵人寿成立至今已经累亏约8.76亿元。

《每日财报》进一步研究后发现,致使华贵人寿亏损扩大的原因,主要来自其提取保险责任准备金较高,以及支付手续费不菲。

我们知道,保险责任准备金是指保险公司在销售保险产品时,需要根据保单的风险程度、概率、数量等因素,将一部分资金储备起来,以备未来的风险事件发生时进行赔付而事先储备的一笔资金。

合理预留这部分资金才能确保自身更好地控制风险,以达到资产安全的目标,但过高设定预留标准,则无形加剧了负债成本端压力,导致保险公司无法通过承保收入的增长来弥补营业支出,亏损难题也就自然长期存在。

如下图所示,自成立以来华贵人寿提取保险责任准备金连年保持高位增长,所占总保费收入的比重也高于70%。

当然,就目前整个市场来看,近30家总部不在北上广的地方性法人保险公司中,有接近一半的公司自开业以来还未盈利,但像华贵人寿这样在同行里面网点最少、内勤最少、产品线最少的公司,在盈利边缘徘徊中想要走上业务改善、持续发展、合规经营的稳健之路可能还有很长路要走。

03 增资“补血”下,偿付能力仍在下行

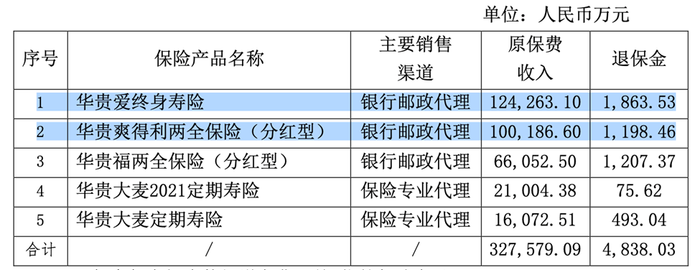

进一步剖析华贵人寿产品结构,不难发现其寿险和分红险业务为贡献保费收入绝对主力军,2022年总计取得保费收入38.59亿元,占总保费规模达98.42%。

拆分产品线来看,2022年华贵人寿旗下保费收入前五的产品分别为三款寿险和两款分红险,其中“华贵爱终身寿险”和“华贵爽得利两全保险(分红型)”分别实现保费收入12.43亿元、10.02亿元;分别占总保费收入的31.7%和25.55%,这也与华贵人寿保费收入构成相一致。

此外,目前华贵人寿主要依赖于银行邮政代理以及专业中介代理渠道来销售保险产品。虽然该两种渠道有能快速扩大保费规模的优势,但也存在产品价值较低、费用高的劣势。而且相较于传统经纪人代理渠道,华贵人寿选择的渠道维系成本高且销售的产品偏重投资属性,对偿付能力消耗快,近些年其不断承压的偿付能力充足率指标就是最好的例证。

数据显示,华贵人寿核心偿付能力充足率和综合偿付能力充足率已从成立之初的各为701.25%,而逐年下降至2022年末的110.62%及125.73%。

为了快速“回血”,华贵人寿在今年4月份进行了10亿元增资,注册资本从10亿元增加至20亿元。增资完成后,其股东排位也发生了变化。其中,茅台集团由第二大股东重回第一大股东,持股比例由20%增至33.33%;此前第一大股东贵州金控持股比例由21%降至10.5%,退居第三大股东;新进股东黔晟国资持股比例为19.17%,为新晋第二大股东;嘉鑫辉煌与华康保险代理有限公司分别持股7.5%,并列第四大股东。

然而,此次增资计划仅在今年上半年有所大幅提升,但三季度则又严重滑坡。截至今年三季度末,其核心偿付能力充足率和综合偿付能力充足率均较年初分别下降38.17个百分点、38.38个百分点,至168.28%和179.63%。而且基于目前现实情况,华贵人寿预测下个季度该两项指标将继续下行,分别下降至147.97%及159.45%。

总的来看,华贵人寿发展至今,在大股东茅台集团的资金、品牌、业务大力支持下并没有取得较好的盈利水平,反而还因“买保险送飞天茅台”违规营销行为被打在聚光灯下。随着第二任掌门人官宣落地,华贵人寿能否扭转目前颓势,加强盈利能力建设迎来新机,值得我们长期关注。

评论