界面新闻记者|张乔遇

11月29日,深交所向迪嘉药业集团股份有限公司(下称:迪嘉药业或公司)发出了第二轮审核问询函。迪嘉药业的IPO申请于2023年6月16日获受理,至今已回复一轮问询,保荐机构为民生证券。

2020年至2023年上半年(报告期),迪嘉药业的营业收入分别为3.07亿元、3.74亿元、5.15亿元和2.64亿元;净利润分别为5801.79万元、6998.74万元、1.15亿元和4902.40万元,整体业绩增速平稳。

不过,公司还暗藏不少风险。产品方面,迪嘉药业的部分原料药产品市场占有率较低,存在一定的产品替代风险。

股权上,上市前一年,迪嘉药业为优化股权结构,以1元/股的价格引入多名原为间接持股公司的自然人股东增资入股。为筹措增资款,迪嘉药业在当年进行了大额现金分红,为前述自然人股东增资提供资金支持。间接持股变直接持股对上市后的股东减持套现无疑是有利的。

本次上市,迪嘉药业拟募集6.31亿元,其中1.50亿元用于补充流动资金和偿还银行贷款。

下游制剂市场竞争充分,产品存替代风险

迪嘉药业主要从事原料药和医药中间体的研发、生产及销售。其中,原料药产品收入占迪嘉药业2020年至2023年上半年主营业务收入的75%左右,系最主要的收入来源。

迪嘉药业主要原料药产品根据下游制剂作用部位及机理,分为肌肉骨骼系统类、心血管系统类、消化道和代谢类、呼吸系统类和神经系统类等领域。

据招股书披露,公司已成为洛索洛芬钠、苯磺酸左氨氯地平、格列吡嗪、福多司坦、盐酸氟桂利嗪、盐酸托莫西汀等原料药产品国内主要供应商之一。

界面新闻记者注意到,公司洛索洛芬钠、苯磺酸左氨氯地平和盐酸氟桂利嗪三种原料药的下游制剂2022年销售额排名较为靠前,均在同类药物中市场份额排名第二。三种原料药对应的下游制剂适应病症分别为消炎镇痛、高血压及心绞痛和偏头痛预防。除此之外,迪嘉药业上述提到的其他原料药产品的市场份额排名均较靠后。

根据药智网数据,迪嘉药业生产的盐酸托莫西汀原料药下游制剂2022年销售额占比仅2.33%,在同类药品中市场份额排名第八,该种药物适应病症为治疗儿童和青少年注意缺陷及多动障碍。

2022年公司福多司坦原料药下游制剂销售额占我国祛痰药的1.39%,在同类药物中市场份额排名第七。除此之外,公司格列吡嗪类原料药2022年下游制剂销售额占我国非胰岛素类降血糖药物的1.87%,在同类药物市场中排名第十六。

目前除盐酸托莫西汀下游制剂外,其余产品下游制剂的市场竞争较为充分。迪嘉药业上述部分原料药产品在下游制剂市场所占份额较低,面临一定的竞品替代风险。

股权结构单一,大量股东突击入股

2013年3月3日,迪沙集团和迪沙药业集团山东迪沙药业有限公司签署《威海迪嘉高精化投资有限公司章程》,共同投资设立迪嘉有限(迪嘉药业前身),注册资本为1.00亿元。

发行前,迪嘉药业一共有19名股东,除迪沙集团和迪沙集团山东营销公司外均系自然人股东。其中,迪沙集团直接持有迪嘉药业47.16%的股份,是公司的控股股东。公司实际控制人为王德军、王琳嘉父女,二人直接及通过迪沙集团、迪沙集团山东营销公司合计控制迪嘉药业89.06%的表决权。

需要关注的是,迪嘉药业的IPO申请于2023年6月获深交所受理,IPO前一年,迪嘉药业有多名股东低价突击入股。

2022年10月12日,迪嘉药业注册资本由2.00亿元增至3.60亿元,新增注册资本1.60亿元由王德军、王琳嘉、多月英等16名自然人以货币形式出资,本次增资系穿透后的全体自然人股东同比例增资,本次的增资价格为1元/股。

这次增资也使得实际控制人对公司的控制方式发生了变化。在本次增资前,迪嘉药业的股权结构中只有迪沙集团和迪沙集团山东营销公司两名股东,且迪沙集团山东营销公司还是迪沙集团的全资子公司。报告期初(2020年)至2022年10月,迪嘉药业实际控制人王德军、王琳嘉父女一直通过迪沙集团及山东营销公司间接控制迪嘉药业。

2022年10月,王德军、王琳嘉父女分别出资8857.48万元、3200万元增资公司,增资完成后二人对迪嘉药业的直接持股比例从0%、0%增加至24.60%、8.89%。相对应的,迪沙集团、迪沙集团山东营销公司对迪嘉药业的控制权比例从85.00%、15.00%下滑至2022年10月增资后的47.22%、8.33%。

迪嘉药业方面表示,此次增资前公司的股权结构单一,此次增资目的系为了优化公司的股权结构,同时也为了增强穿透后自然人股东的深入认同感。

先借款增资,再分红还款

有意思的是,前述王德军、王琳嘉、多月英等16名发行人穿透自然人股东虽然有意愿通过低价增资实现直接持股,却没有那么多钱。

根据一轮问询函的回复,2022年10月,前述16名自然人股东面临个人资金有限,短期内筹措资金困难的情况。因此,为了缓解股东资金压力,包含实控人在内的16名自然人股东商定通过关联方——迪沙集团借款用于迪嘉药业的增资。

在从迪沙集团取得借款增资迪嘉药业后,迪嘉药业2022年当年即进行了2亿元大额现金分红,公司前一年已经进行了一次现金分红,金额为2000万元,此次现金分红金额同比暴增十倍。财报显示,迪嘉药业截至2021年12月31日的未分配利润为2.93亿元,2021年及2022年的净利润分别为6998.74万元、1.15亿元。

为何两次现金分红金额差距如此之大?迪嘉药业称,2021年分红2000万元系年度正常分红事项,而2022年迪嘉药业分红2.00亿元的目的则是为公司穿透自然人股东增资提供资金,实现穿透自然人股东的直接持股。即通过迪嘉药业向迪沙集团分红,穿透自然人向迪沙集团借款的方式筹集资金。

需要指出的是,前述16名突击入股迪嘉药业的股东也都是迪沙集团的股东,且持股顺序一样。而迪沙集团的控股股东迪沙投资(持股比例为99.54%)的各股东持股比例与迪沙集团穿透至自然人的持股比例也是一致的。简单说,就是迪嘉药业、迪沙集团和迪沙投资三家公司的是由同一拨人持有的。

按照《关于规范个人投资者个人所得税征收管理的通知》(财税〔2003〕158号)的规定,上述16名自然人向迪沙集团借款存在一次性缴纳大额个人所得税的可能性。为了规避一次性缴纳的大额个人所得税,上述16名自然人偿还了迪沙集团借款并转由并转向由迪沙投资 100%持股的菲密亚借款。

具体过程为:

2022年1月,迪嘉药业先向股东分红2亿元,此时迪嘉药业仅有2名股东,其中迪沙集团获得1.7亿元,迪沙集团山东营销公司获得0.3亿元;

2022年11月,16名自然人从迪沙集团借款1.60亿元用于增资;

2022年12月,迪沙集团分红给迪沙投资1.59亿元,迪沙投资对全资子公司菲密亚增资,在迪沙集团借款协议到期前,16名自然人从菲密亚处取得1.60亿元的增资借款用于偿还迪沙集团借款。

前述操作过后,16名股东的借款事宜就从迪沙集团转移至关联方菲密亚。

2023年7月,迪沙投资分配股利1250万元,扣除个税后1000万元用于归还股东向菲密亚的借款,截至2023年11月一轮问询回复出具,截至本回复出具之日,16名自然人已经向菲密亚偿还1000万本金,剩余1.50亿元本金。公司表示,后续资金偿还将通过迪嘉药业、迪沙投资、迪沙集团等公司分红、个人薪酬等收入偿还。

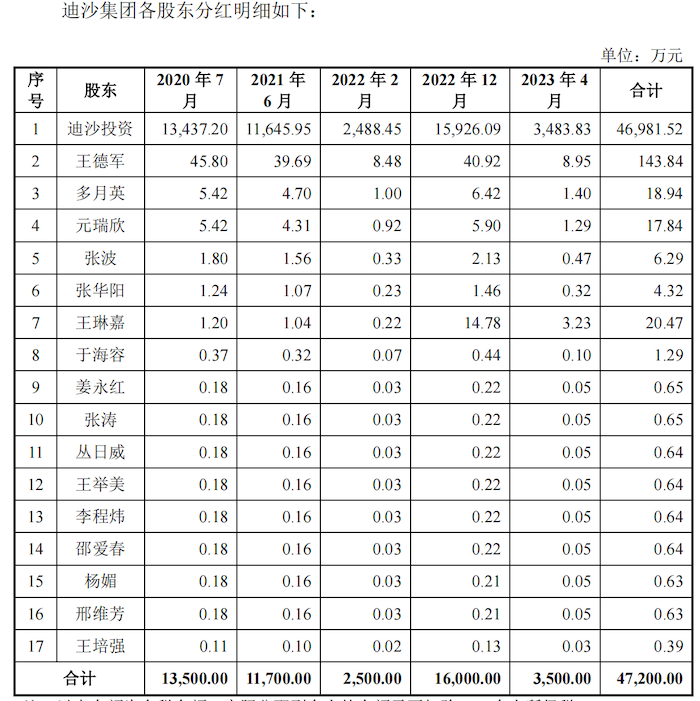

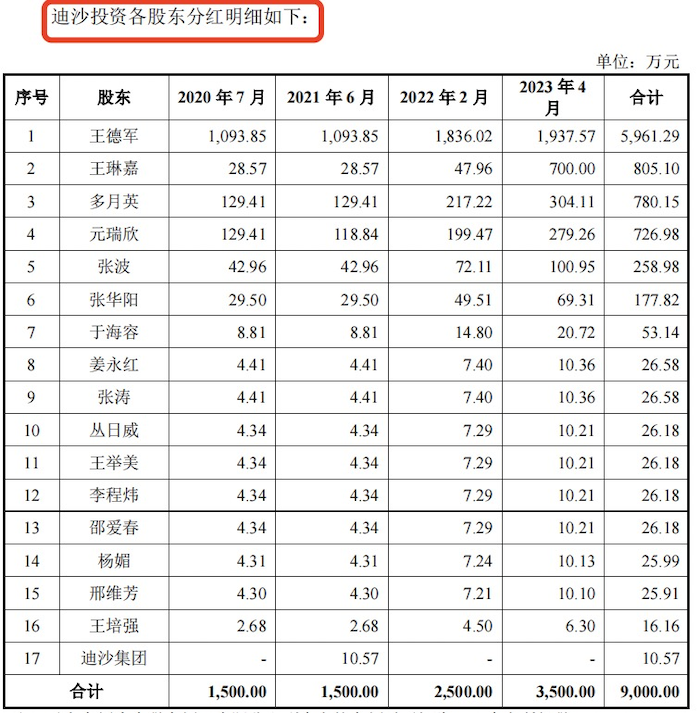

界面新闻记者注意到,迪沙集团、迪沙投资已经在2020年7月至2023年4月期间分别进行了5次、4次股利分配。上述16名股东已在多次分红中拿到了部分分红款。

据悉,报告期迪嘉药业两次现金分红款合计2.20亿元,其中迪沙集团获得了共计1.87亿元分红,迪沙集团共进行了5次股利分配,上述16名股东通过5次股利分配获得对应的分红款,迪沙集团的控股股东迪沙投资也通过5次股利分配合计获得4.70亿元。

除此之外,迪沙投资也进行了4次股利分配,前述16名自然人再次获得对应的分红款。

评论