文 | 星船知造 清波

编辑 | 严大方

和诸位一样,本文的作者和编辑也都是乳制品爱好者,近期我们观察到一个现象:

- 消费缓慢复苏背景下,快消品的走低;

- 中间商赚大钱(利乐等包装企业赚高利润、广告商赚天价营销费),却同时加剧了两头亏(上游奶农不赚钱、下游消费者嫌贵);

- 玉米、豆粕、苜蓿等饲料价格的一路上涨;

多个看似不相关的事件就如同多米诺骨牌,最终汇聚到“牛奶”终端,让中国乳业企业进入艰难时刻:

从上图中乳企2023年上半年及前三季度情况看——

一是总体增长明显放缓。

比如光明乳业已经连续六个季度收入同比下降。而即使是实现了今年前三季度营收利润双增的伊利,其前三季度收入增速也创下了自2017年以来的最低纪录。

二是包括伊利金典、特仑苏等各大品牌的高端产品线几乎全面进入价格战。

三是根据中国奶业协会《中国奶业质量报告(2023)》:乳制品消费占比最高的液态奶消费量,去年迎来近8年来的首降。

下面《星船知造》就来简单盘一盘——

这个事关你我的万亿市场,为何走入艰难时刻,出现了最割裂的产业链?科技转型背景下,本土乳企又该如何“卷”出生路?

牛奶瓶中的城乡二元差异

如果你是上世纪50-80年代生人,童年记忆里经常有鲜奶、雪糕,那基本只有两个可能:

1,从全国范围看,你的家庭经济状况较好,生活比全国不少同龄小伙伴滋润;

2,你居住的地方更接近奶源地或加工地,具备地域优势的你要比其他地区同龄人更容易获得新鲜乳品。

关于前者,也意味着中国乳业两家“始祖”级企业只可能诞生在消费力强劲的一线大城市——上海益民食品一厂(也就是今天的光明乳业)、北京市牛奶总站(1997年更名为三元)。

关于后者,呼和浩特的呼市回民区合作奶牛场与石家庄的幸福乳业生产合作社最为风生水起(它们就是后来的伊利和三鹿。1999,原伊利副总裁牛根生又创立了蒙牛)。

生产、冷链、运输能力的局限在很长一段时间内让牛奶既无法成为生活必需品,也注定不是平价消费品。

它们共同导致了中国乳业特有的城乡二元悖论:

我国幅员辽阔,既意味着巨大的消费市场,也意味着巨大的运输、存储难度——大部分牛奶产自北方草原,但大部分消费却在消费能力更强的南方。拥有牧场优势、奶源优势的北方鲜奶走不出去。产地和市场基本背离。中国乳业在相当长一段时间内,无论在产量、规模、品质、种类上,都大大落后于世界先进水平。

一句话,谁能解决“北奶南运”,谁就能做大乳业生意。

从这个意义看,最早看懂中国基本盘的,既不是喊出“五环外”的拼多多,也不是深入乡镇的快手,而是瑞典包装巨头利乐。

液态奶主要分为巴氏奶和常温奶

●巴氏奶:用巴氏杀菌法加工而成的鲜奶,冷藏保质期一般只有7天,能保存绝大部分营养和口感;价格相对更高。

●常温奶:超高温灭菌的牛奶,在普通室温下可以保存1个月以上,配合食品添加剂可以做到6个月以上。相比巴氏奶,常温奶会损失更多营养。

90年代末,利乐公司的利乐包装解决了牛奶的“短保”问题,并从中出现了影响中国乳业格局的两条路线:

主攻常温奶的伊利和蒙牛——利乐为其提供相关设备,让“草原双雄”通过常温奶迅速壮大市场。

主攻低温奶的光明和三元——价格更高、营养口感也更好的低温奶依托一线城市的消费力占据市场。

星船知造以利乐成为中国乳企卖铲人为时间分界线,大致划分中国乳业的上下半场——

上半场

举步维艰(1949-1978年):国家实行凭票定量、定点供应,只有少数特殊人群如孕妇、婴幼儿等才能获取奶资源。

低温奶为主导的岁月(1978-1996年):这一时期技术条件有限,只能使用巴氏杀菌法,生产保质期短、须低温冷藏的牛奶。乳制品市场由低温奶主导。

下半场

利乐包装带来的跑马圈地(1997-2007年):伊利最先引进的UHT技术让生产常温奶成为现实。牛奶保质期变长,无须冷链配送。并凭借这个优势销往全国各地,市场渗透率迅速提升。

提质期(2008-2014年):“三聚氰胺”事件后,中国乳业陷入巨大危机。海外品牌纷纷进驻中国,抢占市场份额,进口奶粉一度垄断了中国奶粉市场。而为了更好地控制奶源质量,开始降低养殖场数量,鼓励规模化、专业化、机械化养殖。规模化牧场大量出现。

挑战期(2015-至今):伊利、蒙牛的双寡头格局形成。区域乳企全面退守低温奶市场。头部乳企对上游牧业的掌控力度增强。

目前来看,过去乳企通过利乐包装走上的“常温奶农村包围城市”路线已经越来越难走了,这背后既有包装企业吃掉巨大利润、乳业内卷导致的天价营销费等内因,也有增量市场见顶、快消品回暖缓慢等多重外因。

中国乳业的上下游企业开始共同历劫。

割裂的产业链,中国乳企两大特点

反常识的现象又出现了。

一方面,综合《中国奶业质量报告(2023)》和中商产业研究院等测算的数据:全国奶类产量、乳制品产量正逐年增长

但另一方面,产业链核心环节企业的日子却越来越难过。

中游乳企:区域性乳企净利润下滑、头部企业蒙牛同样净利润下滑、伊利收入增速则创下自2017年以来的最低纪录。

上游的牧业企业同样艰难。

如下图所示,2023年前三季度或上半年主要上市牧企的收入及净利润变化

上游牧业企业的盈利主要来自于原奶价格与奶牛饲料价格形成的剪刀差。

但一方面,随着越来越多农户进入市场,原奶供大于求。一度出现奶农杀牛倒奶的情况。另一方面,饲料成本逐年上涨。

玉米:从2018年至今,玉米价格一直呈上升趋势。豆粕:近年价格同样处于高位。进口饲料中的苜蓿:涨幅就更惊人了。今年上半年进口苜蓿干草平均到岸价573.43美元/吨,同比上涨23.5%。

中游乳企的增长放缓则由多种因素叠加:利乐等包装企业赚走的巨额利润、广告商赚走的天价营销费、经销模式下经销商倾轧导致的销售市场乱局、下游消费乏力等。

我们对包装环节略作展开——尽管国际无菌包装巨头利乐解决了“北奶南运”问题,但很长时间内,业内不成文的说法都是,利乐不生产一滴牛奶,瑞典人却能赚走中国每盒牛奶3/4的利润。

从这个角度看,中国乳企想进一步崛起,面对的其实是一场产业群战,它需要——

1, 更发达的食品保鲜、加工技术。

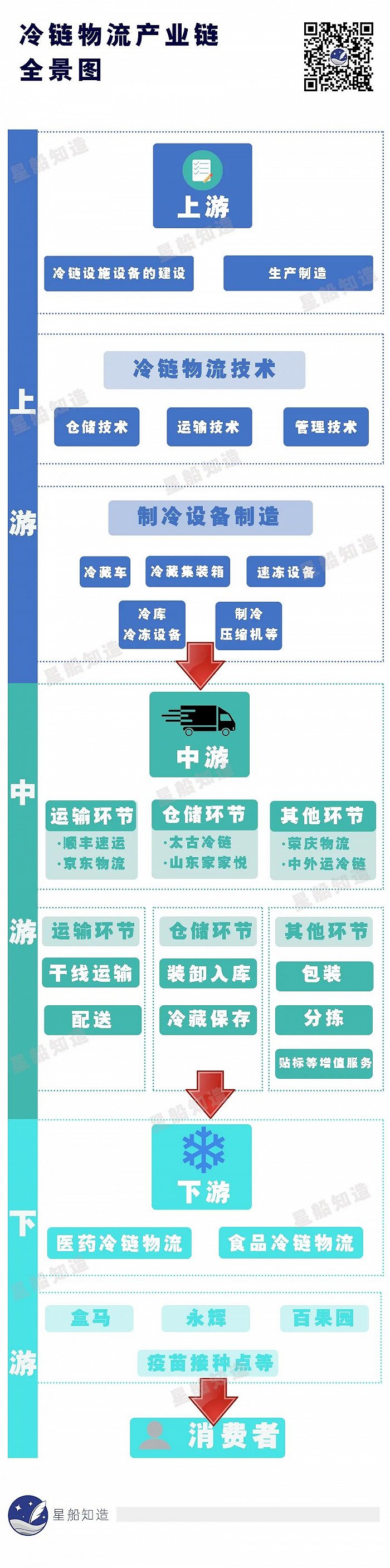

2, 更自主、先进的冷链配送系统(同时依托于我国强大基建)。

3,中国自己的先进包装产业。

如此才能获得一场中国乳业消费者和中国乳企的共同胜利。

目前我国液态奶的无菌包装企业主要是利乐、纷美包装、SIG和新巨丰。

其中,伊利于2015年入股中国企业新巨丰。2017年伊利与新巨丰签署十年战略合作协议,是新巨丰最大客户。2021年来自伊利的业务占新巨丰主营业务收入的70.29%。蒙牛则是纷美包装的最大客户。

但在无菌包装的赛道上,利乐筑起的技术壁垒和专利壁垒无法一时被攻破。在最有技术壁垒的无菌灌装领域,国内企业在灌装速度和稳定性上、相关辅机配套上相比利乐等国际企业仍存在不小差距。

近日新巨丰10亿港元收购纷美包装逾28%股份,如果背靠蒙牛的纷美包装和背靠伊利的新巨丰能有具体的“强强联合”举措,很可能大大增强我国无菌包装产业的实力。

此外,按专利申请时间看,2023-2030年利乐将有超过100项专利到期,中国企业在无菌包装领域的技术限制将进一步被打破。

综合上述信息,我们也观察到中国乳企正呈现两个特点:

1,消失的“家乡牛奶”——地方品牌盈利能力堪忧

中国乳业越来越强烈的马太效应也意味着区域性乳业的日渐衰弱。

伊利目前无论营收、利润,都超过了国内其他竞争对手。其在亚洲、欧洲、美洲、大洋洲等乳业发达地区构建了覆盖全球资源体系、全球创新体系、全球市场体系的骨干大网。

蒙牛虽在营收规模上不敌伊利,但借助自身多品牌及奶源地优势,把光明、飞鹤远甩身后。

严格意义上讲,伊利、蒙牛、光明、飞鹤当年都是地方诸侯,都是从地区品牌慢慢起步的。然而经过这些年的发展壮大,尤其是通过在资本市场上的收购兼并,国际化运作之后,排名最前的两大巨头,已经基本实现了国内奶源地的全线覆盖及销售渠道的跨境构建。其他地方品牌,除了排名领先的几家还具备大区奶源及渠道销售优势之外,剩下的那些销售额一亿上下的品牌,基本上只能在自己奶源地附近的一亩三分地里服务当地消费者。

几乎无法离开限定区域生存。

更现实的是,在伊利、蒙牛这类乳业巨擘的品牌力、产品矩阵及销售网络的轮番攻击之下,地方品牌盈利状况难以乐观。

一些曾陪伴着好几代人长大的品牌,如卫岗、辉山、燕塘、风行、蝶泉(邓川)、天友、天香、三鹿等,有的还原地踏步,仅在当地小有名气;还有的则彻底淡出视野……

2,“家乡奶”的突破点:低温鲜奶和高附加值乳制品

液态奶包括了低温奶(巴氏杀菌乳)、常温奶(灭菌乳)和酸奶三个大类。

从市场规模和发展前景角度看,低温鲜奶是乳制品里增速最快的细分品类,2022年市场规模为391亿元,过去5年复合增速为9.4%,远高于液态奶中的其他品类。(数据来源:方正证券)

也正因为标准严苛,运输不易,保质期短,有严格冷链运输及冷藏保存要求,所以低温鲜奶售价不低且受到地域运输的相对限制。不同于常温奶伊利、蒙牛两寡头独占鳌头的局面,低温奶的市场中,区域乳企反而占据着重要地位。国内常温奶则已形成双寡头格局,其他企业很难撼动。

根据欧睿国际提供的数据:2022年我国低温奶前五大公司分别为光明/蒙牛/新乳业/三元/卫岗,市场占有率分别为21%/12.7%/9.3%/8.7%/5.6%。这也充分说明,区域乳企在本地奶源、工厂、渠道、消费者心理预期等方面皆占有优势,所以作为短保产品的低温奶,产地销是更为有效的商业模式。

如果说在刺刀见红的液态奶市场拼搏是为了企业在行业里立足生存的话,那么在其他乳制品(诸如奶粉、冷饮、酸奶、冷冻饮品、奶酪、乳脂)等细分市场的开发和争夺,则是为了获取更多的毛利。

根据伊利2022年的年报数据,其液态奶的毛利率为29.11%,奶粉及奶制品的毛利率高达41.06%,冷饮则为38.48%;

2022年全年,蒙牛的冰淇淋业务总营收达到56.52亿元,同比增长33.3%。2023年上半年,其冰淇淋业务收入上半年同比增长10.4%,成为蒙牛乳业近年来增长最亮眼的业务。

冰淇淋业务还是蒙牛乳业出海效果最明显的业务。此外,随着妙可蓝多的并表,蒙牛2023年上半年奶酪业务营收22.6亿元,营收贡献达4.4%,在国内奶酪市场处于绝对领先地位。

据此可推断,即便其他乳企在非液态奶方面的毛利率没有上述两大龙头那么高,但液态奶的白刃战势会倒逼这些企业通过开发和销售较高毛利的其他产品来进行成本上的贴补和消化。

趋势:向科技外卷

中国乳企想要挣脱增速放缓的大周期,除了更敏锐把握下游消费者需求、寻求新的渠道和市场外,在研发上互卷,是一条更长坡厚雪的路。不妨关注头部乳企在以下5个伴随乳业发展至今的技术上的动作——

●伊利:2022年以1231.71亿元的营收居中国乳企第一。其中,液态奶业务收入849.26亿元,规模、市占率居第一;根据荷兰合作银行发布的2022全球乳业20强榜单,伊利连续第三年居全球乳业五强。

●蒙牛:稳居次席,2022年实现营收925.9亿元,净利润53.03亿元,同比分别增长5.1%和5.5%。拥有特仑苏、纯甄、冠益乳、优益C、妙可蓝多等明星品牌。

●光明乳业:旗下拥有光明冷饮、致优、优倍、畅优、莫斯利安等品牌。2002年光明成为第一家上市的乳企,营收曾超过伊利和蒙牛之和。但后来光明“掉队”,且差距越拉越大。去年交出了一份营收、净利双降的成绩单。作为国内低温奶龙头,如何突围,是光明亟待解决的难题。

●飞鹤:由于近年出生率下降,首当其冲的便是处于婴幼儿配方奶粉赛道头部的飞鹤,2022年净利润同比下降28.07%至49.42亿元。

一是灭菌技术。

100多年前,巴氏杀菌法的发明提高了牛奶的安全程度,而之后创造的超高温灭菌法则让牛奶变得更容易长时间保存。

伊利在今年7月,其液态奶事业部设备管理部先后自主设计开发两台超高温瞬时杀菌机、3台无菌罐,并正式投入应用。

伊利工厂使用的“倒U型膜过滤除菌设备”,能将牛奶中的菌体和芽孢阻挡在膜外,避免了高温加热,保护营养成分不受温度影响。

蒙牛投资1.5亿元在眉山建立了鲜牛奶无菌生产线。并拥有“6到12个月婴儿液态乳及用喷射式直接杀菌的制备方法”推介项目。

二是包装技术。

UHT无菌包装技术的问世,延长了牛奶的保质期并扩大了运输半径。常见的乳品包装一般分为玻璃瓶、塑料袋和纸盒三种。

塑料袋又分为无菌塑料袋、百利包、爱克林立式包装。无菌塑料袋能隔离光线。缺点是较薄;百利包是法国百利公司无菌包装系统生产的一种包装。结构是多层无菌复合膜;爱克林立式包装的主体是一个软袋,形似洒水壶。此类包装最常用于酸奶和巴氏奶。

无菌砖是利乐(Tetra Pak)开发出的液体食品包装,由纸、铝、塑组成的六层复合包装盒,俗称利乐砖,是目前纯牛奶最常见的包装。

目前伊利通过可循环再生的PET环保包装,助力植选、安慕希等瓶标实现了可持续再利用。减少PVC使用方面,伊利正在逐步替代环境不友好的包装材料,如将标签材质从PVC替换为聚酯/聚烯烃材质。

蒙牛与陶氏公司共同推出全聚乙烯材料可回收酸奶包装袋。该包装采用陶氏INNATE TF-BOPE树脂,提升其可回收性。

蒙牛旗下一款酸牛奶袋采用了新型生物基可降解材料BOPLA,这种材料具有生物基和可控降解的特性。产品使用后在一定条件下,最快8周内可完全降解成水和二氧化碳。

三是冷链运输。

乳制品冷链物流主要针对巴氏杀菌奶、酸奶等保鲜乳制品。需要全程冷链。第三方冷链物流无法满足全部需求,所以大部分品牌乳品企业需要自建冷链物流系统,自行管理。

伊利计划总投资8亿建设现代智慧健康谷项目,该项目是内蒙古2022年重点项目之一,其中冷链物流基地是整个项目中的关键。项目已于8月底确定EPC总包单位,预计今年底完工。

目前伊利的TMS运输管理系统运用了GPS全球定位技术,监控车辆的行驶轨迹。冷藏车安装有GPS定位装置及温感探头,每三秒记录一次温度数据,自动上传系统后台,全程保障冷链运输。

三元的低温奶产品加工过程全覆盖在线监控,建立了ERP、MES等信息化系统,确保生产信息的全程管控及可追溯。

光明以华东为中心设立了26座现代化冷链配送中心,运输覆盖终端网点约1.6万个。为确保全过程冷链管控的有效性,光明乳业先后引入先进的WMS仓库管理系统、TMS运输管理系统、DPS电子标签拣货系统等,对产品贮存、运输、交接等过程进行监控。

四是乳糖水解技术。

10多年前“LHT乳糖水解技术”的诞生,解决了亚洲人乳糖不耐受的饮奶难题。

伊利拥有专利技术“LHT乳糖水解技术”。2023年上半年,伊利股份在研发费用上花了3.44亿元,同比增11.7%。如果把时间维度拉长一点,会发现自2017年以来,伊利累计在研发上投入了30.41亿元,领先于行业。

蒙牛有“EHT酶水解技术”,可将生牛乳中的乳糖分解成更好吸收的葡萄糖和半乳糖。2022年,蒙牛研发投入四个多亿。

五是超滤技术。

超滤技术是一种工业技术,属于膜分离技术的一种。根据膜的孔径大小,膜分离技术被分为RO(反渗透)、NF(纳滤)、UF(超滤)、MF(微滤)四种类型。

利用超滤膜的拦截能力,以物理截留的方式,可将溶液中直径大小不同的物质分开,从而达到纯化和浓缩、筛分溶液中不同组成成分的目的。通俗讲,超滤膜就像一个筛子,利用不同孔径的筛子,分离出直径大小不同的物质。经过超滤膜的牛奶,在去除了部分水和乳糖后,相对于超滤前含有更多的蛋白质、钙和更少的糖,营养物质被浓缩了,口感也更丝滑。

伊利的金典鲜牛奶采用陶瓷微滤除菌技术。蒙牛 “鲜菲乐”系列产品采用“UF纯化超滤技术”,具有保质期相对较长等优点。

乳品行业中应用的高科技还有很多,有鉴于文章的篇幅有限,在此就不再一一描述。

尾声

从地区分布来看,我国奶制品消费区域仍主要集中在高收入高消费地区以及低收入高消费地区,高收入高消费地区主要是指经济发达的地方,当地居民收入水平较高,奶制品消费也水涨船高;而低收入高消费地区主要是指牧区或者半牧区,当地有喝奶传统。

随着经济水平与科技水平的不断提升,各收入人群对于乳品消费的总量必然会逐步增加。改变了我们饮食习惯、增强身体素质的乳品,终究会不会像水那样成为不可或缺的生命之源,让我们拭目以待就好。

评论