文︱翠鸟资本

A股出现了一场公然造假的大案。

你真的难以想象,连续六份年度报告造假……

2010年6月,金通灵(300091.SZ)登陆创业板,至今13年有余。

而其造假案终见天日,不禁让投资人感叹,这家公司真得太“敢”了,甚至,中小股东们开始怀疑投资信仰。

即使股东们真心诚意地做着时间的朋友,但换来的却是上市公司精心设计的骗局。

更为荒唐的是,一家私募机构带着客户的资金,“陪跑”金通灵长达5年之久,这家私募已处于“异常经营”之状态。

“胆大者”背景

金通灵是一家装备制造企业,拥有发电岛集成、高压空气站集成、冰蓄冷系统集成、海水(流化)制冰系统集成、风系统节能改造等相关工程技术总包能力。

公司于2010年6月登陆创业板,是江苏省南通市第一家创业板公司。自2010年至2022年底,金通灵总计发布13份年度财务报告。

根据江苏证监局最新发布的《行政处罚事先告知书》,金通灵于2017年至2022年,连续六年实施财务造假,共计虚增营业收入约11.35亿元、虚增利润4.68亿元;虚减营业收入约2.02亿元,虚减利润3852.77万元。

可以看出,2017年成为金通灵“财务思维”的转折点,高管团队开始财务造假。

江苏证监局还指出,该公司的董事长、财务总监、总经理助理以及1名董事,均有参与上述财务造假。

“清洗”数据

投资者仅从消息面来看,想必无法理解连续六年造假背后的“胆量”。

除了“胆量”——对市场和道德毫无敬畏之外,金通灵“清洗”财报的技术手法,也值得一探究竟。

实际上,这场造假由金通灵直接“自揭家丑”而曝光。

2023年4月末,金通灵公告称:在2022年财务报表编制过程中自查发现以前年度存在重大差错并进行追溯调整,主要包括营业收入存在差错、建造合同的完工进度存在差错等。

上述公告披露后,深交所迅速发去问询函,两个月后公司被证监会立案调查。

实际上,大华会计所在今年4月份审阅金通灵财务情况时,曾发现了11个重大差错,涉及公司发放奖金未入账、公司代客户回款没算等。

来看看金通灵“清洗数据”之后,给财报带来的“赚钱效应”。

以利润总额数据为例,2017年至2022年,金通灵虚增或虚减利润总额分别占公司各年度披露利润总额(绝对值)的103.06%、133.10%、31.35%、101.55%、5774.38%、11.83%。

私募资本“身份不明”

金通灵背后的股东方,与这场财务造假有没有千丝万缕的联系?

这是一个需要拷问的关键之处。

只要打开任何一个行情软件,投资人都会发现,券商机构已经很久没有写过金通灵的看多研报了,距今最近的一份报告,发表于2018年12月12日。

2018年恰恰是金通灵展开财务造假的第二年。

换言之,券商分析师们几乎“放弃”了这家公司。

然而,拿着客户真金白银的私募,却“爱上”了金通灵。

截至今年三季度末,一家名为“上海滚石投资管理有限公司”的私募机构,旗下两只产品位列金通灵前十大股东名单。

另据仓位在线,滚石投资持有金通灵的起始时点,可追溯至2018年7月份。

然而,滚石投资已经不是“合法”的私募机构。

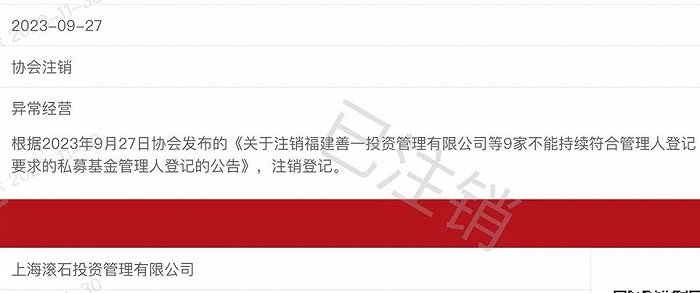

据中国基金业协会官网,滚石投资的备案资格处于被注销登记的状态,并有如下标注型信息:

“根据2023年9月27日协会发布的《关于注销福建善一投资管理有限公司等9家不能持续符合管理人登记要求的私募基金管理人登记的公告》,注销登记。”

中国基金业协会还提示,滚石投资处于“异常经营”。

这家私募旗下产品涉及现代制药主题,也涉及新能源行业,赛道型投资色彩浓厚。

此外,协会还提示滚石投资有多个产品“(管理人登记资格)注销时未在系统提交清算”,这里面恰恰就包括重仓金通灵的两个产品。

仅看今年年内金通灵披露的三份财报,十大股东里没有任何一家公募机构,基金机构仅由滚石投资进行“撑场”。

难道滚石投资从来就没有发现过金通灵的内部治理问题吗?投研团队的调研完全处于失控状态吗?

况且,这家丧失资质的私募管理人,拿着客户资产“追随”金通灵长达5年之久,这5年正处于金通灵连续造假的阶段。

换言之,滚石投资拿着投资者的钱流向了一家造假公司,而且陪跑了数年。这到底是冤还是另有隐情,很难有个肯定的答案。

评论