文 | 窄播 肖超

11月29日晚间,拼多多一度超越阿里巴巴,成为美股市值最大中概股。

带动股价的是拼多多收入、利润、经营性现金流增长都大幅超出预期的三季度财报,对应增幅分别为94%、60%和180%。在收入增长中,虽然有三季度双十一的业绩带动,但在同比增长315%的交易服务收入增长中,拼多多的跨境电商业务Temu也被认为是新的关键增长点。

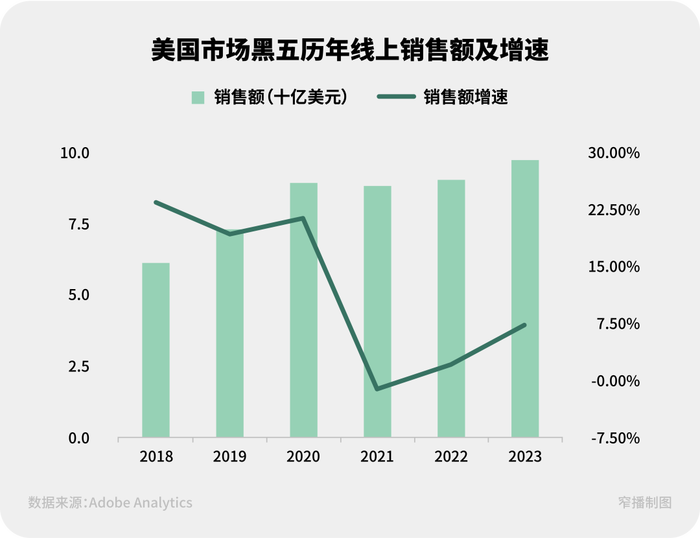

美国市场,全年最重要的大促节点之一黑色星期五也刚刚落幕。据电商研究机构Adobe Analytics的数据显示,今年黑五美国市场的线上消费总额同样超过预期,达到98亿美元的新高,较2022年同比增长7.5%,已经是后疫情时期的最高增速。

消费降级及高通胀背景下对折扣商品的需求,以及网络购物渗透率的提高,被认为是黑五线上销售额新高的主要推动力。

以登陆美国一年多就以大撒优惠券、氪金超级碗等高调姿态搅动电商市场风云的Temu为代表,来自中国的跨境电商平台在黑五中的表现也备受关注,并联手献上了最卷黑五:惯常5天的黑五大促期,被中国平台拉长至近50天,受此影响,亚马逊也被迫首次拉长大促周期至11天。

虽然亚马逊仍然稳坐美国线上零售市场头把交椅,但来自国内跨境平台的新兴力量的确已经展现出了未有的活力和高增速,并且以全新的运营模式向旧格局发起冲击。以黑五为观察节点,我们可以看到国内跨境电商平台的策略、行动和阶段性成果,并为意在出海的国内品牌,提供一些渠道选择的参考。

Temu:摧枯拉朽,也泥沙俱下

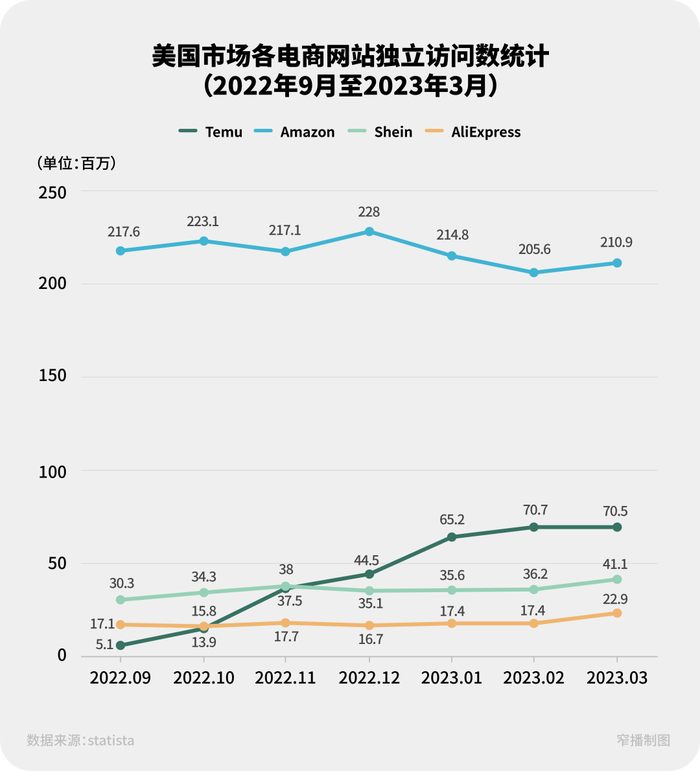

作为拼多多成立八年以来投入力度最大的新业务,Temu自去年9月上线以来,已经在全球47个国家上线,拥有9万名供应商和100万多个SKU,中金预测其2023年全年GMV或可达到180亿美元。在美国市场,以APP端的月活数量估计,Temu已经成为第二大受欢迎的电商应用,仅次于亚马逊。

在一年多的时间里从无到有、从零到百亿美金的销售,Temu崛起的最大动力被认为是全托管模式的启用。在这种模式下,商家只需要将在Temu竞价机制中被选中的货品发往Temu指定的国内仓库,除此之外的店铺运营、选品、上品、质检、售前、履约、仓储、配送、售后等等曾经被视为跨境电商最大门槛的环节,全部由Temu打包负责。

这样一来,跨境电商供给端的天花板被迅速打开,原本即被拼多多倚仗的国内产业带工厂、白牌工厂可以同时为Temu供货,并且将从拼多多到Temu的低价优势延续下来。

全托管是解放商家、将运营及供应链投入收归平台自身的模式,因为模式重、成本高而在此前并不受重视。Temu凭借拼多多从主站到多多买菜累积下来的组织战斗力和海量的资金投入,点起了这把出海的火。

在消费者端,Temu也大手笔投入,从随处可见的买量广告,到具体到每款产品上的平台补贴,都把Temu的低价心智炒的热热闹闹。

据美国财经媒体CNBC报道,在黑五期间,诸如Amazon、Walmart、Target这些美国传统零售商为消费者提供30-50%的折扣,而Temu和Shein的最高折扣高达90%。被CNBC单独拎出来的案例是,一款完全相同的小型洗衣机,在Amazon上售价59美元,但在Temu上仅需16.58美元。

但另一边,社交媒体上关于Temu在低价格同时低质量的质疑声也同时存在,这与拼多多在国内一段时期的评价如出一辙。就如同美股分析师也始终质疑Temu如此烧钱究竟能否持续,但又不得不承认拼多多在国内市场的成功路径也与此有关。

拼多多管理层在三季报电话会上谈及全球化业务的进展与展望时如此说到:我们的想法是利用多年来积累的供应链专业知识,创造一种新的渠道形式,缩短直接连接工厂和消费者的体验。这仍然处于非常早期的阶段,我们的许多计划都处于测试阶段。我们的团队要求了解不同的市场和消费者需求,这将是一个具有挑战性但同时又有趣的迭代过程。

在此前,拼多多也曾表示当前阶段并不关注Temu的单独财务指标。而据《晚点 LatePost》报道,Temu立项之初,拼多多管理层就计划对其持续投入,并做好了亏损3年的准备。

起步一年多,Temu获得的成绩无疑是令人瞩目的。虽然Temu没有披露黑五期间美国市场的具体涨幅数据,但《窄播》获得的一份业内流传的资料显示,Temu黑五期间流量增长91%,但并未进入访问量前15名。

另外一则可以作为参考的数据,英国零售媒体Retail Gazette援引SimilarWeb的数据报道称,在英国市场黑五期间线上访问量下滑12%的背景下,Temu取得了超过74150%的增长,这固然与Temu进入英国时间不长的低基数有关,但它的崛起仍然是现象级的。与之相比,Amazon下滑1%,Shein下滑22%。

Amazon:稳坐头名,尚有隐忧

据第三方机构eMarketer数据显示,2022年,Amazon占美国线上零售市场份额的37.8%,是第二名沃尔玛的6倍。不管是从财报上2023年前三季度线上净销售额1613亿美元的数字,还是Statista上对于独立访问量的数据统计,都彰显着Amazon的霸主地位依然稳固。

另一则来自SimilarWeb的数据显示,在美国市场的线上成交转化率方面,2023年9月,Temu转化率为4.6%,Shein为4.7%,Amazon则高居11.8%;到了大促预热的10月份,Temu转化率4.5%,Shein 4.1%,Amazon已经到了恐怖的56%。

对此的一种解释是,虽然Temu和Shein的低价的确吸引了诸多目光,但美国消费者对于Amazon广泛的品类选择、快速的配送速度和退货政策有着「本能的舒适感」。尤其像黑五大促节点消费者倾向于购买高价值商品,Amazon的获益或许更高。

在与CNBC的视频连线中,Amazon最后一英里配送和技术副总裁Beryl Tomay虽然拒绝提供与销售增速有关的数字,但她表示,这是Amazon整体和小商家销售量最高的黑五,平台平均每秒销售1千件商品。其中,表现最好的品类为家居、厨房用具、玩具和美妆。

上述业内资料显示,Amazon大盘增速在10%-15%之间,尤其是服装和家居的品类增速高于大盘。

但另一边,据跨境电商导航网站AMZ123就国内Amazon商家的调研显示,截至11月26日,受调的560名卖家中,超四成卖家对黑五感到失望、连库存都未清完;34%的卖家并未参与黑五活动;仅22%的卖家实现了爆单,其中还有11%的卖家利润表现不佳。

据调研机构eCommerceDB发布的数据,2022年中国卖家在Amazon上的GMV达到2010亿美元,占比26%;而在2021年和2022年Amazon的新店铺中,中国卖家的占比更是超过了70%。

一种担忧观点认为,虽然Temu本质冲击的不是亚马逊,而是所有20美元以下的低端产品线,但考虑到Amazon的销售额有超过50%为第三方商家贡献,Amazon需要警惕Temu抢夺这部分商家、然后给予消费者更低的折扣。

Shein:上届神话,各有侧重

据路透社报道,Shein正在加大在美国和欧洲市场的假日营销力度,以扩大其平台的影响力和销售额。10月收购英国时尚品牌Missguided后,这家2022年GMV达到290亿美元的平台最新估值已升至900亿美元。

据《财经十一人》援引Shein内部人士的表述,黑五是Shein全年投入力度最大的促销活动,9月后公司就进入冲刺模式,与往年相比,今年的折扣时间最长、力度最大。

去年11月,Bloomberg Second Measure对各家自营渠道的监测数据显示,Shein的月销售额同比增长9%,也是其同期监测的唯一一家销售额正增长的快时尚公司。而去年全年,Shein的营收增长约为44%。

作为快时尚市场的行业巨头,以女装起家的Shein本身更侧重于时尚品类的销售,核心用户也为年轻女性群体。但在当下阶段,Shein也在拓展品类,给予家居、日用品更多曝光和更大的折扣力度。

11月28日,Shein再次被传秘密交表申请在美国上市,或将在2024年IPO。

作为国内跨境电商的先驱代表,据彭博报道,Temu一早就盯上了Shein,今年早些时候,Temu为其北美业务制定了明确的目标:到9月初至少要在单日总商品交易额这项指标上超过Shein。

实际上,Temu已经超额完成了目标,根据Bloomberg Second Measure的数据,就美国市场的表现而言,Temu在5月的商品销售额就已经超过Shein约20%、并在此后保持领先,到9月,销售额几乎已经是Shein的一倍。

这固然Temu的全品类属性有关。就Shein自身而言,它仍然坚持自营供货模式、打造全链路数字化的自有品牌柔性供应链、逐步进军线下市场,并连续四年实现盈利。

TikTok Shop&速卖通:再次起步,潜力空间

TikTok Shop在东南亚取得了不俗的成绩之后,于今年9月正式在美国上线。据官方披露的数据,其黑五期间美区整体支付GMV环比增长超过215%,黑五当日GMV环比实现了4倍增长,商城支付SKU单量增长1212%,直播场域商品PV和短视频场域商品PV的涨幅也均超过160%,在服饰鞋包、家居户外、3C硬件、快消生活等品类均有不错表现。

在经历过两年多半闭环小黄车、本土小店和英美融合车等漫长的过渡期后,TikTok Shop自今年5月开始在全球市场逐步上线全托管模式。到9月美区正式上线时,以全托管起步,自运营模式要到一个月后才开始进行,并且后者暂时只定向邀请美国本土商家、品牌出海商家和珠宝水晶商家。

虽然TikTok Shop在美国市场的销售只能算是刚刚起步,但背靠美区1.5亿活跃用户的TikTok和内容+货架电商双轮驱动的属性,都市场对TikTok Shop在今后的表现多了一份期待。

AliExpress速卖通自去年起也开始推出全托管新模式AE Choice。11月中旬发布的阿里2024财年Q2财报显示,阿里国际零售业务整体订单同比增长28%,收入同比增长73%。

蒋凡在财报会议上表示:「商业模式的升级与供应链服务的提升,带来了AE Choice订单在过去几个季度的快速增长,未来AE Choice可能会为速卖通贡献超过50%的订单量。」

AE Choice的优势市场在于欧洲和韩国等地区。据菜鸟的数据,今年黑五前,速卖通菜鸟跨境优选仓的备货量同比去年涨了近9倍。11月也有韩国媒体报道称,速卖通10月月度用户已超越本土电商巨头Gmarket,首次跻身韩国综合电商前三名。

结语:

就像我们在《品牌出海日本启示:消费品从来没有捷径》中提到的那样,尽管全球经济复苏的步调依旧缓慢,跨境电商的迅猛发展、生产供应体系的日臻完善,伴随着2023年以来《关于推动外贸稳规模优结构的意见》等利好出海的政策春风,海外市场正在成为国内品牌和商家们寻找新增长点的热土。

据艾媒咨询《2023-2024年中国企业出海发展研究白皮书》显示,已有29.5%的大型企业已经实施了出海计划,而中型企业、小型企业出海的比例分别为39.4%、28.9%。

在这一背景下,中国跨境电商平台的迅速成长、带动全托管模式下出海门槛的降低,将有助于越来越多的国内商家进入海外市场。

评论