11月下旬以来,地产政策持续加码,地产板块却开启阴跌模式。截至12月5日收盘,中证800地产指数再创近9年新低,失守3000点关口,报收2956.22点。统计来看,中证800地产指数年内已下跌超30%。

图片来源:Wind,截至2023年12月6日

从政策面看,今年以来地产宽松持续开启,二级市场行情为何仍是跌跌不休?分析来看,销售持续探底仍是板块下杀的主因。百强房企11月销售数据显示,实现销售金额4285亿元,同比下降30.6%,降幅较上月扩大2.9个百分点环比下降3.4%,11月近6成百强房企销售环比下降,但重点布局于高能级城市的央国企表现出较强韧性。

地产板块明年机会怎么看?2021年以来,地产进入深度调整阶段,今年以来供给端、需求端政策持续发力,2024年地产行业或成企稳之年?伴随行业格局的变化,行业又蕴含着哪些机会呢?今天的内容将从三个“新变化”入手,给大家梳理相关信息。

【新模式:“保障房+商品房”的双轨制体系】

12月4日,央行行长撰文指出,为保障性住房等“三大工程”建设提供中长期低成本资金支持,完善住房租赁金融政策体系,加快构建房地产发展新模式。何为房地产发展新模式呢?

新加坡以公共组屋为主、私人住宅为辅的独特住房体系,成功实现“居者有其屋”,居民家庭住房自有率达89.3%,居住在组屋的人口百分比达77%。而我国正自上而下推进房地产新发展模式,即为建立“保障房+商品房”的双轨制体系,规划建设“三大工程”是新发展模式重要抓手。

随着新发展模式的推进,保障性住房将承担更多民生任务,预计保障房的实物来源是新建保障房、存量房转化;预计资金来源主要财政补贴政策性银行贷款、专项债和市场化资金;预计35个大城市年均新增保障房规模约300万套。城中村改造作为新发展模式的重要一环,预计每年拉动房地产开发投资4941亿元,给商品房市场带来3113亿元的购买力。

东兴证券认为2024年是房地产新模式初步确立的开始,推进城中村改造和探索住房双轨新模式,已经成为探索构建房地产发展新模式的重要落脚点。在此过程中,重点布局一二线城市,具有信用优势的优质央国企,将受益于一二线城市供需两端政策的持续落地和城中村改造的加速推进。

【新融资:从“三支箭”到“三个不低于”】

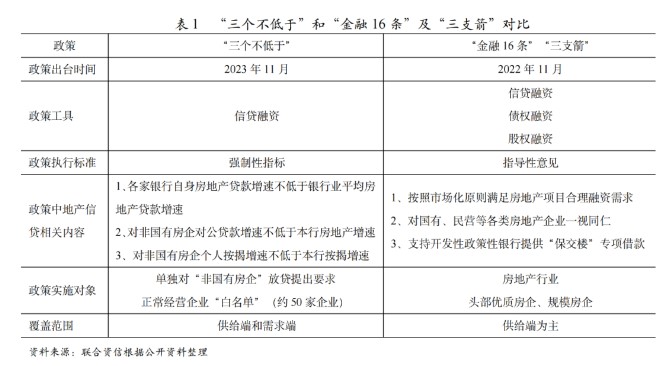

2023年11月17日,央行等召开金融机构座谈会,在地产信贷支持方面,会议提出了“三个不低于”,该规定以量化式指标对银行业放贷行为做出要求,以期破解房企融资困境,同时将政策触角细化到非国有制主体,调整供给侧融资支持结构,补齐民营房企在融资扶持红利下的普惠短板。

第一个“不低于”:各家银行自身房地产贷款增速不低于银行业平均房地产贷款增速。

第二个“不低于”:对非国有房企对公贷款增速不低于本行房地产增速。

第三个“不低于”:对非国有房企个人按揭增速不低于本行按揭增速。

另据新闻消息,近期浙商银行、建设银行、交通银行就房企合理融资需求与房企召开座谈会,表明“三个不低于”的落实取得明显进展。方正证券认为,相比“三支箭”,“三个不低于”更具有可落地性,看好融资端持续修复。

天风证券表示,银行密集召集房企座谈等举措或旨在协助解决非国企融资难的行业共性问题,政策力度及推进速度均略超出预期。金融机构率先对信用资质的倾向性弱化对缓解居民端房企违约担忧、推动民企销售回暖均将起到积极作用,预计2024年房企销售有望完成筑底回升。

【新形势:房企高质量转型成为必然】

从房企来看,“三高”模式走到尽头,高质量转型成为必然。“高负债、高杠杆、高周转”的旧模式过于强调规模和周转,属于低质量的粗放式扩张,高质量转型成为必然。2023年成为行业大洗牌之年,不少知名房企暴雷退市,头部房企大浪淘沙,顺应产业周期,或能“剩者为王”。

从今年销售数据来看,主流房企销售更加向高能级区域倾斜,央国企销售情况显著优于非央国企。从土地来看,房企拿地更加聚焦高能级区域,非央国企拿地情况有所恢复,央国企拿地力度更大。从融资来看,央国企债券融资占比持续提升,股权融资重启下央国企占据先机。

综上,从行业发展新模式的定调,以及政策对于房企融资端等的修复,叠加居民预期及收入转好,地产板块有望在2024年重整旗鼓再出发。在此过程中,头部房企或能在销售、融资、拿地等多方面脱颖而出。

布局工具上,资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场16只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成,央国企含量高!地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据、图片来源:沪深交易所、Wind、华宝基金。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

评论