文|每日财报 栗佳

今年以来,各家上市银行管理层变动频繁,万亿城商行中原银行就是典型案例。

年初至今,中原银行管理层人员变动数量达到19人,其中董事会人员变动数量为8人,监事会人员变动数量9人,高管人员变动数量2人。

随着11月28日中原银行的一纸公告,管理层班子回归稳定状态。公告显示,董事会在2023年第二次临时股东大会上,审议及批准了郭浩担任中原银行董事长任职资格,同时还决定聘任刘凯担任中原银行行长;聘任潘文尧担任董事会秘书。

除了人事调整外,2022年仅用八个月就完成对洛阳银行、平顶山银行及焦作中旅银行三家银行的吸收合并,资产规模超过1.3万亿元的中原银行,自身业绩发展也成为市场关注的焦点。

管理层动荡下迎新变,两位“70后”接棒

先是今年1月,中原银行原副监事长贾继红因个人健康原因辞去所有职务,而后2月份被爆出因涉嫌严重违纪违法被查。

4月份,任职未满两年的董事长徐诺金因工作调动原因辞去相关职务。2021年徐诺金临危受命接起重担,在后来的一年半时间里迅速推动了中原银行吸收合并3家河南中小城商行,顺利让中原银行达成了规模突破万亿的战略目标。

可见,徐诺金对中原银行的重大战略规划起到很大的推动作用。随着徐诺金的离开,时任河南省鹤壁市市长的郭浩开始担任中原银行党委书记。

今年10月,因工作调整,王炯辞任该行第二届董事会副董事长等职务,距离正式担任副董事长一职不到9个月。王炯自中原银行成立之初就担任行长要职,任职已有9年时间,从深耕多年的中原银行出走,再次让业内对中原银行的高管人才流失产生忧虑。

值得一提的是,此次公告任命的新董事长郭浩、新行长刘凯皆为“70后”。从履历来看,郭浩出身金融系统,并有多年的政府部门工作经历,曾先后在北京市委金融工委、北京市国有资产监督管理委员会、北京市发展和改革委员会任职,后被调任至河南鹤壁担任市委副书记,鹤壁市代市长、市长等职。

与郭浩从业经历不同的是,刘凯则一直在银行系统工作,曾担任过中国人民银行郑州中心支行办公室主任,中国人民银行安阳市中心支行党委书记、行长,中国人民银行金融市场司司长助理等要职。后自2014年12月来到中原银行,历任党委委员、副行长,党委副书记、代为履职行长职务。

在经历过长时间人事换帅拉扯下,两位资历丰富的“老将”在面对当下中原银行将进行大刀阔斧的改革,想必也难言轻松。

业绩增收不增利,地产贷款风险悬顶

中原银行资产突破万亿元,主要功劳归结于吸收合并3家河南中小城商行所致,但要想走的长远,还是需要修炼内功,不断往外拓延业务规模。

从目前资产规模增长情况来看,中原银行显得有点乏力。数据显示,2023年上半年,中原银行总资产达到1.36万亿元,只较上年末增长2.7%,截至到今年三季度末,资产总额还较6月末大幅缩减了71.47亿元至13553.49亿元。其中,贷款总额为6917.49亿元,环比6月末减少了318.41亿元,降幅为4.4%。

负债端,截至9月末中原银行总负债达1.25万亿元,环比6月末下降了1.36%。其中,存款总额为8892.67亿元,同样出现了下滑之势,环比下降0.76%。

规模增长出现萎缩,也无形之间给业绩增长带来了压力,今年上半年中原银行出现了增收不增利的情况,当期实现营业收入135.51亿元,同比增长30.2%,但是归母净利润同比减少4.36%至20.02亿元。

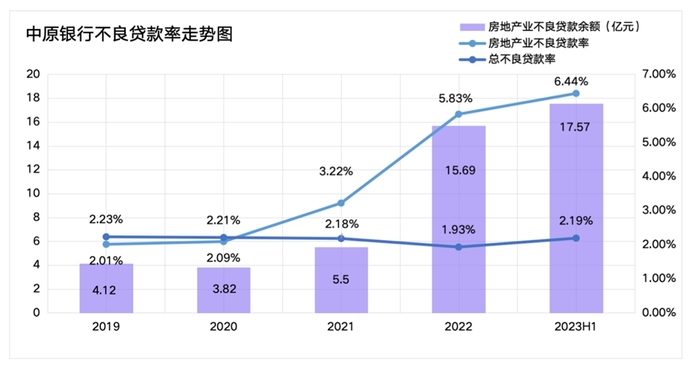

此外,在一直被“卡住喉咙”的房地产业务上,中原银行也面临较大的化解压力。拉长时间周期,中原银行的房地产业公司不良贷款金额始终排在不良贷款行业第二位。2019年末,中原银行对房地产贷款的不良贷款余额只有4.12亿元,不良贷款率为2.01%,但经过数年发展,2022年末,对房地产的不良贷款猛增至15.69亿元,不良贷款率升至5.83%。今年6月末,分别进一步扩张至17.57亿元、6.44%,与房地产相关的建筑业贷款不良率也上升到了2.63%。

随着房地产不良率的持续走高,也助推了中原银行的综合不良贷款率位于高位。2022年末,中原银行的不良贷款率是1.93%,今年6月末不良贷款率进一步飙升至2.19%

资本消耗加剧下,多项指标贴着监管红线走

不良贷款率的上升也引起了一系列连锁反应,最大的压力当属给中原银行自身资本金带来很大消耗。截至今年6月末,拨备覆盖率仅为150.51%,比上年末下降6.57个百分点,踩着监管部门要求的150%拨备覆盖率红线,一定程度上反映出中原银行的风险抵补能力并不充裕。

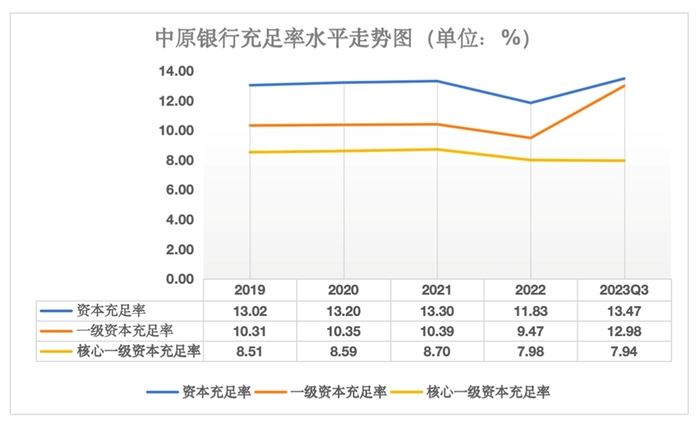

不仅如此,根据中原银行最新披露的三季度信息报告显示,截至9月末,资本充足率为13.47%、一级资本充足率为12.98%、核心一级资本充足率为7.94%,三项指标均远低于商业银行的平均水平。尤其是在核心一级资本充足率上,只比监管要求的7.5%数值高出了0.44个百分点,面临的资本补充压力可见一斑。

联合资信评级报告中也重点指出,中原银行因业务整合导致的业务规模快速上升,致使核心一级资本面临补充压力,对该行的经营发展可能带来不利。

据悉,为了缓解资本金补充压力,今年以来,中原银行通过多种方式吸纳资金进行补充。比如,今年收到来自郑州市财政局以转股协议存款方式存入的专项债80亿元,将其全部用于补充其他一级资本;8月15日,在全国银行间债券市场成功发行中原银行2023年第一期无固定期限资本债券,发行规模为100亿元;在10月份举行的股东大会上,董事会还批准了未来拟发行不超过120亿元合格二级资本债券的议案。

截至目前,中原银行在港股市场上的股价已沦为“仙股”,仅在0.3港元-0.4港元之间来回波动,与2017年刚上市之时的2.45港元/股发行价相比,已经跌去了超80%。可见,二级资本市场上的投资者也纷纷用实际行动给股价投下“下行票”。

面对积压已久的顽疾,如今挂帅上任的郭浩和刘凯这对新组合,也算给中原银行带来了新的希冀,但如何内外提控稳量一起两手抓,将会是两位将领所面临的难题,也是一道需要解答的必选题。

评论