文|创业最前线 胡芳洁

编辑|蛋总

美编 | 吴宜忠

审核 | 颂文

颜值经济时代,当人们意识到防晒是保护肌肤不受紫外线伤害的重要举措时,防晒霜也自然成为了美妆领域的“硬通货”,这也带动着产业的加速发展。

Euromonitor欧睿数据显示,中国防晒产品市场规模由2016年的92.96亿元,增长至2022年的157.8亿元,复合增长速度达到9.22%,显著高于全球市场的3.17%。

不少国内化妆品行业公司都在发力防晒领域。2023年“618大促”期间,薇诺娜防晒乳系列单品销量超过100万支,珀莱雅也在今年推出新品云朵防晒霜。

而防晒剂原料公司科思股份,今年前三季度实现营收17.74亿元,超过去年全年的17.65亿元,同比增速达到42.07%,在化妆品类上市公司中一骑绝尘。

不过,在中国,防晒产品是强监管对象,所有防晒化妆品都作为特殊化妆品管理,在原料审批上也是慎之又慎,目前国内物理防晒剂仅有二氧化钛和氧化锌两款原料获批。

而防晒霜要同时做到防晒效果好、肤感好,可谓是难上加难。这个在化妆品市场规模占比并不高的细分领域,还面临大量外资品牌的竞争。防晒市场前景虽好,但国内企业想要分一杯羹并非易事。

1、崛起的防晒生意

当前,防晒是化妆品领域景气度较高的细分赛道之一。

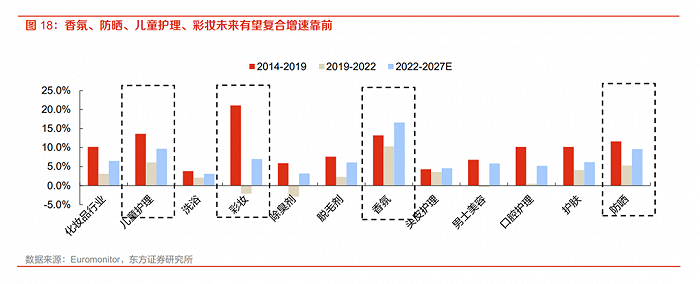

据东方证券研报,2022年-2027年,化妆品行业复合增速靠前的四大细分赛道分别是香氛、儿童护理、防晒、彩妆。

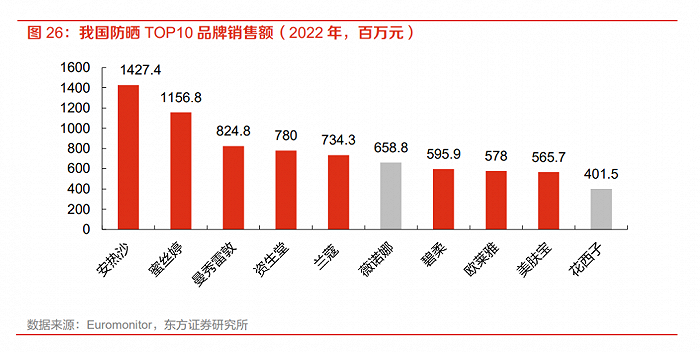

行业的快速发展也给国货品牌带来了机会,打破了原来由海外品牌尤其是日资品牌占据前列的行业格局。

2017-2021年间,薇诺娜、珀莱雅、高姿等国产品牌市占率分别提升了2.6%、1.5%、2.8%,其中专研敏感肌产品的薇诺娜市占率从2020年的1.9%跃升至2021年的3.3%,首次进入榜单前十。

2022年,薇诺娜市占率进一步提升至4.2%,居第六位、国货第一位,而以东方美学出圈的花西子市占率提升至2.5%,进入前十。

“作为一款敏感肌专研的防晒产品,能为消费者提供高倍防护,同时还要做到成分精简安心、肤感好,这样才能在越来越‘卷’的防晒市场里保持差异化。”薇诺娜防晒品类相关负责人对「创业最前线」表示。

该负责人认为,和面霜、精华等品类相比,防晒是一个相对来说更偏功效的品类,能防护紫外线是所有额外优点的基石。

“在消费者沟通上,我们既要有充足的产学研医背书、调研和测试,让大家愿意选择薇诺娜的防晒产品,同时,我们也要时刻观察防晒大盘里的其他非皮肤学级品牌产品,让自己保持竞争力。”该负责人说道。

国产防晒产品通过差异化定位找到突破口,而在上游,原料厂商的集中化优势所带来的增长,更为可观。

2023年前三季度,国内头部防晒剂厂商科思股份实现营收17.74亿元,超过去年全年17.65亿元,同比增长42.07%,远超国内美妆企业增速上限。同期,珀莱雅实现营收52.49亿元,同比增长32.47%;丸美实现营收15.4亿元,同比增长34.3%。

科思股份的主营业务包括化妆品活性成分及其原料、合成香料等,2022年,化妆品活性成分及原料收入占比81.64%,2023年上半年,这一比例提升至87.82%。

而防晒剂作为化妆品活性成分,是科思股份最为核心的产品,产品覆盖化学防晒剂全波段,全球市场份额占比超过20%,但其在物理防晒剂领域的产品研发在2022年尚处于实验室研究阶段。

值得一提的是,科思股份产品主要销往境外,占比高达80%左右。

为何快速发展的中国防晒市场不在科思股份主要业务范围内?国内防晒品牌对防晒剂的需求又是怎样的?

2、防晒霜背后的黑科技

“科思股份外销收入占比较高主要原因在于,一是科思股份已与帝斯曼、拜尔斯道夫、宝洁等大型跨国化妆品公司建立长期深度稳定的合作关系。二是对海外龙头日化企业而言,中国企业生产的防晒剂具备相对成本优势。三是国内美妆品牌市场份额有限,生产规模和需求量相对较小,难以实现大规模的原料采购。”头豹研究院消费行业分析师张婷锐对「创业最前线」表示。

在她看来,科思前五大客户的销售收入占比超过60%,客户集中度高,涉及的产品种类较多,且已通过产品共研增强了优质客户粘性,因此营收以外销收入为主。

以科思股份大客户帝斯曼为例,2017-2021年,帝斯曼向科思股份采购的金额从2亿元增至4.2亿元,而2021年科思股份营业总收入为10.08亿元,足以窥见这个海外大客户对科思股份营收的影响之大。

公开资料显示,帝斯曼是一家总部设在荷兰的国际性营养保健品、化工原料和医药集团,而科思股份销售的以防晒剂为主的化妆品活性成分,主要应用于帝斯曼的个人护理板块,从2016年起,帝斯曼便成为了科思股份第一大客户。

科斯股份与帝斯曼的深度绑定,除了采购关系,还在技术研发领域合作,双方共同开发了以P-S和P-M为代表的防晒剂新产品,并由科思股份向帝斯曼独家销售。

研发先行的合作模式,使得相关原料的后期销售具备了排他性,此外,依托与帝斯曼的深度合作关系,科思股份的客户圈子进一步扩展到宝洁、欧莱雅、强生、默克、拜尔斯道夫等国际化妆品和化学品公司。

2023年上半年,科思股份境外收入10.75亿元,占比进一步提升至90.34%。

在依赖海外客户的同时,作为化学防晒剂领域的大佬,科思股份在物理防晒剂领域入场过慢,也让其产品布局与国内防晒品趋势显得有些“格格不入”。

头豹研究院消费行业分析师张婷锐认为,在性能方面,物理防晒和化学防晒各有优劣势。

她分析道,物理防晒以可吸收、反射和散射紫外光的无机矿物质为防晒剂,防晒作用较弱、容易泛白且不服贴,但稳定性和安全性较高,不易引起皮肤过敏反应。

化学防晒剂主要是通过吸收紫外光而起作用的芳香族化合物,质地轻薄不粘腻,但部分有机防晒剂具有光致敏性和较差光稳定性。

物化防晒则可以兼顾防晒效果和使用安全。防晒技术的迭代使得物理防晒产品在防晒效果和使用感受上取得了较好的平衡,同时为了应对化学防晒剂供应链中断和成本上升的挑战,许多防晒品牌商都以物理防晒为卖点来吸引消费者。

“通过物理防晒、化学防晒、生物防晒结合实现更广泛的波段覆盖、更大分子量、更强稳定性以及多重功效叠加的防晒化妆品,未来可能会成为防晒护肤品市场的重点发展方向。”张婷锐进一步表示。

根据头豹研究院提供的数据,2022年,物理防晒化妆品的销售额增长了约36%,但物化合一、大分子化学防晒化妆品的销售额增长率分别达98%、475%。整体来看,2022年物化防晒产品销量占比已超过60%。

而Mistine蜜丝婷2023版小黄帽防晒乳已采用“光生物学”防晒系统;截至2023年11月26日,天猫防晒霜回购榜位列第一的unny悠宜水润防晒霜,通过Triple UV protect技术、生物防晒DEFENSIL技术实现物化生三合一防护,其年度累计回购人数达3.9万人。

图 / 天猫

而「创业最前线」初步统计发展,近年来国内品牌新推出的防晒产品,如薇诺娜清透水感防晒乳,珀莱雅云朵防晒霜,华熙生物旗下润百颜、米蓓尔、德玛润等品牌防晒霜,也多以物理防晒或物理防晒与化学防晒相结合作为卖点。

不过,防晒类护肤品在中国属于强监管范畴,所有产品都纳入特殊化妆品管理,而在防晒原料的审批上也是慎之又慎。目前,我国允许使用的物理防晒剂只有两种——二氧化钛和氧化锌。

原料与配方的突破与创新,成为防晒护肤品行业探索未来更多可能性的拓展方向。

3、挑战依然严峻

基于防晒产品在原料、配方和功效上的特殊性,一支防晒霜要让消费者满意并不容易。

无论是FANCL、雅诗兰黛、圣罗兰、香奈儿等大牌,还资生堂、薇诺娜等热销品牌,在社交平台都有众多用户的吐槽,甚至有人为了安心买了艾维诺儿童防晒霜,却发现非常厚重推不开,用洗面奶也洗不掉。

图 / 小红书

儿童防晒霜为了安全性而多使用物理防晒剂,这也不可避免导致厚重、假白、难推开的问题。

“要兼顾防晒力与使用体验,其中的技术难点在于如何利用技术手段实现使用最少的防晒剂达到最高的防晒值这一目的。”薇诺娜相关负责人认为。

虽然国产品牌防晒产品,通过差异化的定位,来不断获取市场份额。不过,消费者的接受度也是一个问题。

位于北京的消费者晓维最近刚在直播间下单了蜜丝婷的防晒霜,“我不懂这些具体的成分、指标,都是让朋友推荐用过觉得好的。之前在朋友推荐下买了怡思丁,最近是看到李佳琦直播间推荐蜜丝婷,觉得价格很合适,就买来试试看。怡思丁确实很轻薄,但说实话,我不知道它到底有没有功效。”

可以看到,晓维无论是通过朋友推荐或主播推荐所购买的防晒霜,都不是国产品牌。近年来,一些外资品牌,通过极具性价比的定价、研发配方上的创新,正在获得更多年轻人的青睐。

以泰国防晒品牌蜜丝婷为例,其在中国市占率从2017年的0.6%跃升至2022年的7.3%,仅次于安热沙。蜜丝婷还于2023年推出光生物学防晒新品,目前其核心单品小黄帽防晒霜天猫旗舰店售价为69.9元/40ml,在国内品牌中也极具性价比。

在张婷锐看来,对于机遇与挑战并存的本土品牌而言,突围的方向主要是持续提升产品质量和技术水平,提高消费者对本土品牌的认知度和信赖度,摆脱重营销、轻研发的困境。

“另一方面,防晒产品的功效差异化与细分化仍是市场竞争的关键因素。徒步、滑板等场景的拓展,已拉动中国消费者对于防晒的需求,人群的拓展亦可为消费市场带来增量提升,男性、儿童等人群已成为防晒化妆品的潜在用户。”张婷锐说道。

此外,在攻克生产工艺难题时,防晒品牌仍要关注产品质量风险。质地不同、成分含量存在差异等问题会严重影响消费者的使用体验和信任度,由此导致的问题也将直接影响公司业绩。

2022年4月底,珀莱雅的一款大单品羽感防晒产品,就曾被质疑防晒力差、不同批次品质有较大差异等生产及品控问题,后珀莱雅在官方旗舰店下架了该产品并对售出产品进行退货。这也直接影响了珀莱雅的净利润,其2022年第二季度归母净利润增速19.2%,远低于营收增速35.5%。

看起来很美的防晒市场,国产品牌的突围之路依然任重而道远。

评论