文|云酒网

今年以来,贵州茅台、五粮液、洋河、汾酒、古井贡酒等头部品牌出海动作明显增多;四川白酒、绍兴黄酒、烟台葡萄酒等主产区也纷纷抱团亮相国际舞台。

海关总署数据显示,今年1-10月,白酒出口量约1.24万千升,尽管同比去年略有下降,但出口额却同比提升14.91%(44.15亿元),接近去年全年水平。

同期,啤酒出口量达到51.28万千升,同比增长29.2%,创下历史新高;出口额为26.08亿元,同比增长45.3%。

尽管酒业整体的出口体量不大,但从全球酒市的表现来看,两位数增长的势头已殊为不易。

在国内外贸成绩持续增长的大趋势下,酒业国际化也更具确定性。但面对关税成本、认知差异等因素,扬帆海外,究竟是塞壬歌声里的幻觉,还是真正指向了一条更美好的蓝海赛道?

不可否认的是,对于国内多数头部企业而言,出海已是必经之路。从华为、小米、比亚迪、阿里巴巴、京东,到米哈游、字节跳动、拼多多,从3C家电、汽车、新能源、游戏到跨境电商,从“中国制造”到“中国创造”“中国智造”,对海外市场的关注都远超以往。

头部企业集体采取的战略方向,也一定程度上反映出行业趋势。在名酒企业相继释放布局海外的信号之后,出海热潮或许也即将奔涌而来。

酒类出口仍处寡头竞争

海关总署数据显示,今年前11个月,全国进出口总值37.96万亿元,与去年同期持平,其中外贸出口21.6万亿元,同比增长0.3%;今年11月份,出口额同比增长1.7%,实现今年4月以来首次正增长,贸易顺差扩大5.5%。

四季度出口逆势增长,更显示出外贸的成长韧性和竞争力,有望继续蝉联全球贸易顺差第一。

而得益于外贸体系的近年来稳定发力,酒业过去几年在海外市场率先取得良性增长。

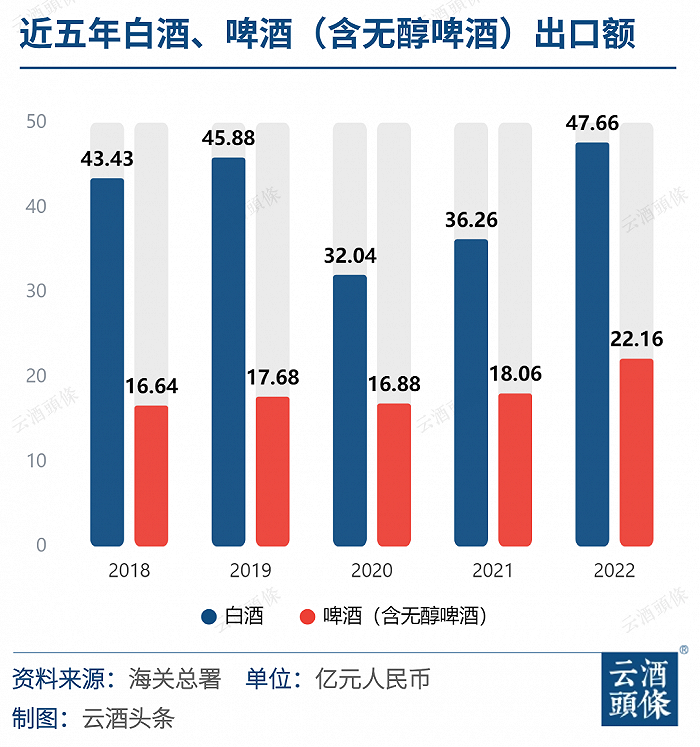

表观数据显示,酒业出口增速正重回正增长,去年全年整体表现突出,啤酒、白酒两大品类近三年出口额平均增速分别约为15%、22%,出口量平均增速分别约为11%、7%。

海关数据显示,2022年,全国白酒出口量1.64万千升,同比微增2.37%;出口额47.66亿元,同比增长31.43%。啤酒出口量48.18万千升,同比增长13.26%;出口额22.16亿元,同比增长22.7%。出口黄酒量1.18万千升,同比增长6.92%;出口额1.51亿元,同比增加18.31%。

白酒与啤酒是酒业目前在海外销售较好的两大品类,两者出口总额在酒类总出口额中占比接近七成。

尽管各酒种在海外市场的表现不同,但酒类出海寡头竞争的格局仍未改变。

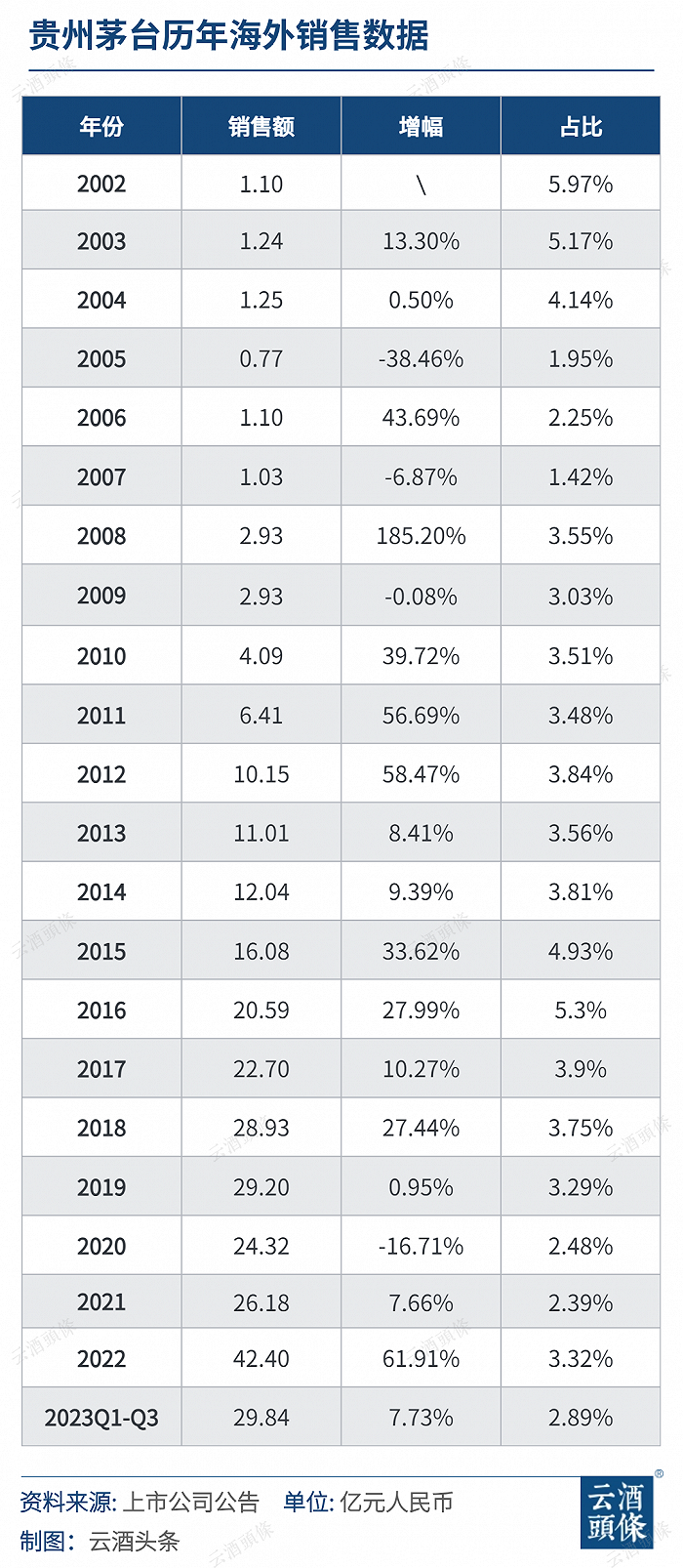

以贵州茅台和青岛啤酒为例,贵州茅台2022年海外销售42.40亿元,涨幅接近62%,在当年白酒品类出口总额中占比已近九成;青岛啤酒2022年在港澳及其他海外地区销售额为7.21亿元,涨幅接近12%,占啤酒出口总额的三成以上。

今年前三季度,贵州茅台在海外市场依然保持7.73%增速,实现销售额近30亿元。以贵州茅台为代表的龙头企业,将在很长一段时间内继续领跑酒类出口大盘。

尽管背靠销售规模近7000亿元的国内市场,面对激烈竞争、外贸环境改善、贸易政策调整等因素,去往海外,仍将成为头部酒企,甚至二三线酒企在新周期寻求增量的重要路径。

在此前举行的AIIC 2023酒业创新与投资大会上,波士顿BCG咨询公司董事总经理、全球合伙人丁佳川围绕白酒出海话题表示,很多酒企,特别是对自己有着极高要求的酒企,“走出去不见得需要多大的市场规模”。

“很多能力必须在国际舞台才能被倒逼掌握,白酒行业未来五到十年不会有国际企业经营。其他消费品往往是很多国外品牌进入中国市场,促使本土品牌作出改变,但白酒是自己走出去,获得反哺能力。”

立足国际,在出海大潮下,谁将率先走出去,谁就将率先在国际市场获得更多市场份额,提升品牌价值。这或许将是最有可能重塑中国酒业现有竞争格局的一条路。

贵州茅台走向海外的三十年

近年来,围绕白酒出海,最具参考价值的中国酒类企业,贵州茅台无疑是其中之一。

这不仅是因为贵州茅台,其产品的高溢价以及独特金融属性在海外市场,依旧受到认可。

作为行业龙头,自1993年正式获得进出口权起,贵州茅台深耕海外市场已近30年。

2001年,中国加入世界贸易组织WTO,主动接轨世界贸易体系。同年贵州茅台上市,其在年报中表示,将利用经济全球化、贸易自由化和降低关税壁垒所带来的市场机遇,充分发挥贵州茅台酒在国际上的品牌优势,增加现有产品的出口,针对性地开发出适合不同地域消费者的绿色天然饮品,并在重点地区开设市场营销办事机构,建设好茅台酒进出口“公司-国外代理商-零售商”的全球营销网络。

次年,贵州茅台便开始对外公布海外营收数据。

从2002年到2022年的二十年间,贵州茅台的海外营收翻了将近四十倍,年平均增速在20%以上。并且,贵州茅台的海外营收仅在2005年、2007年、2020年呈现出过负增长。

2020年,贵州茅台海外营收出现了16.7%的下滑,但2022年便迅速抬升至42.4亿元,同比提升62%,较2019年增长45.2%,超过了其国内市场的增幅。

从帝亚吉欧、保乐力加等跨国烈酒巨头的全球销售表现来看,其最大销售市场的贡献占比不超过50%,即便在欧洲本土市场,销售贡献也仅有20%-30%。与之相比,贵州茅台绝大部分增量都依靠中国市场实现,其在海外市场还有更大的增长空间。

2022年11月,贵州茅台正式上线人民币跨境支付系统CIPS,此举被贵州茅台方面视为“公司国际化的新突破”。

今年年初,贵州茅台终于正式宣布进入“国际化元年”,开启国际化战略,提出要在2024年进行国际化探索布局,加码新产品、新渠道等,2025年打通茅台国际化的路径。

根据贵州茅台官方数据,其产品目前已覆盖全球64个国家和地区,截至今年三季度末共有海外经销商106位。

在本月初举行的2023年“读懂中国”国际会议上,茅台集团党委书记、董事长丁雄军介绍了茅台在促进更高水平开放、推动品牌国际化方面的经验。他表示,未来茅台将紧跟全球化发展潮流,坚定不移走好国际化发展道路,走进更多国家和地区。“经济全球化形势浩浩荡荡,给企业带来的一定是更多的发展机遇。”

茅台国际化正翻开第的一页,其他企业又该如何走向国际市场?

海外再创业,酒业路径多元

横向对比来看,国内外消费文化的趋同,为啤酒、葡萄酒等品类走向国际市场提供了条件。

如青岛啤酒海外品牌推广,便基本与国际品牌步调保持一致,高质、高价、产品线多元,销售体系更加完善;葡萄酒龙头企业张裕则并购海外酒庄,发展多品牌战略,且葡萄酒产区集体出海也日渐增多。而黄酒因为与日本清酒的品类相似性,在日本消费市场广受欢迎。

单就目前白酒品类的出口而言,除了关税等政策性的限制外,问题还在于品类认知的重构以及产品、品牌、渠道、终端的搭建等工作。

丁佳川认为,今天白酒国际化要以国际品牌的视角考虑问题,包括战略选择,即国际化路径的拓展,包括市场、场景、品类、人群等;市场选择,需要衡量市场打造的广度与深度;品牌影响力打造,如何在海外构建强品牌势能;产品接轨,在海外消费人群中建立价值体系。

进入全新的消费市场,企业都需要考虑“在地化”发展,这注定将是一个长期且艰巨的任务。

上世纪八九十年代,保乐力加率先在国内沿海城市试点销售,随着中国入世后酒类关税降低,保乐力加于2002年成立大中华区,深入布局中国市场。在经历二十余年运营后,中国已成为保乐力加最有活力的区域市场。

根据保乐力加2023财年财报,中国市场在报告期内实现了净销售额有机增长6%。

保乐力加在华的市场扩张,主要是以格兰威特、马爹利等国际性烈酒品牌推动的。作为全新的外来品类,白兰地与威士忌在经过系统化的市场营销推广后,品类认识和价值高度在中国都有了比较坚实的基础。

除却税率优惠、法国干邑产区以及苏格兰产区等优势产区的影响以及文化认同等因素,强大的品牌矩阵及出色的品牌运营能力,是保乐力加能够在全球市场保持增长优势的关键。

品牌方面,保乐力加在全球160多个市场拥有超过240种高档品牌,几乎覆盖葡萄酒和烈酒所有细分类目,不仅实施品牌分类关系,将旗下品牌细分为战略性国际品牌、战略性本土品牌、特殊品牌以及战略性葡萄酒品牌;管理方面,实施政策差异化,几乎做到“一地一策”,每个品牌都拥有独立管理团队和供应链,推行分权管理模式,拥有自主决定权;营销方面,不断优化调整战略和定位,切入细分市场,进行精准营销,整体品牌的运营效率极高。

此外,在渠道建设方面,保乐力加分销渠道遍布其所有市场,在全球多地均建有生产基地,并在74个市场中拥有自己的独立销售团队。其更多聚焦在零售和即饮渠道,中间流通链条较短,只有一级或两级,充分体现出其强大的消费号召力。

他山之石,可以攻玉,参照海外的成功经验,白酒成功出海,以下4个条件不可或缺:

■ 关税税率的减免,以提升产品的价格和利润优势,降低企业运营风险;

■ 强势的产区价值背书以及品类认知的重塑,扩大品类受众人群;

■ 品牌运营的优化和调整,做到精细化和多元多样,减少因为文化差异带来的负面影响;

■ 完善的销售体系建设,实现渠道终端与消费者的真正链接,不断提升消费体验。

白酒的高溢价属性,备受高端消费市场喜爱。并且其具备孕育更高价值产区的条件,以遵义、宜宾、泸州为中心的白酒金三角,是白酒行业产业财富的核心集中地,不仅拥有最多的白酒产能,也具备完善的运行体系,且拥有多个世界级高价值品牌,兼具资金实力与品牌运营能力。

在结构性调整与周期性调整并存的阶段,面对出海潮,白酒行业将迎来新的挑战和机遇。关山难越,可越过关山,才能收获更多可能。

评论