文|动脉网

并购潮,正在汹涌而来。

8月27日,证监会发布《证监会统筹一二级市场平衡优化IPO、再融资监管安排》,决定阶段性收紧IPO节奏。这一安排直接打乱了众多企业的计划,尤其是正在筹备或已经筹备上市的医疗科技企业。

当时,该通知发布后,有人认为并购将成为更重要、更常见的资本退出方式,后续生物医药和医疗器械行业将掀起并购潮。也有人认为,并购的繁荣与IPO收紧并不存在因果关系,但并购数量短期内可能会阶段性增加。并购潮的产生需要靠产业结构的变革、细分领域竞争的提升、资本市场的繁荣等底层逻辑共同带动。

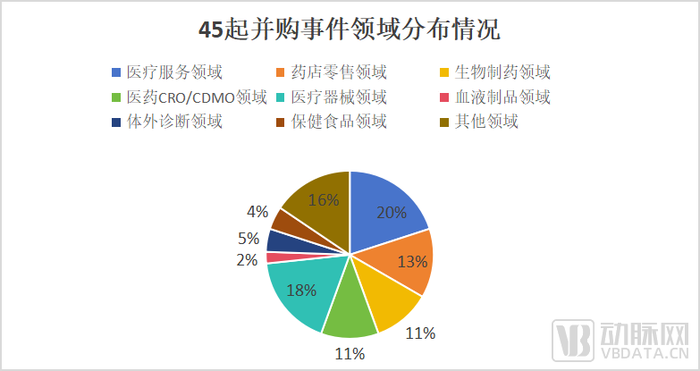

我们统计了2023年从8月底到12月初大约3个月的医疗行业并购事件,共有45起并购交易,较去年同期的26起同比增长73%。不管这是短期内的阶段性增加,还是并购潮的前期预演,都意味着医疗行业的资本退出方式正在发生结构性变化,而这种变化也在慢慢影响着行业。

(2023年8月底至12月初医疗行业并购事件,数据来源:动脉橙)

在这45起并购事件中,创新医疗器械和生物医药的相关并购事件数量较少,而医疗服务端的并购事件更多。这与业内人士此前预测的趋势有所差异,原因何在?今年与去年的并购热点有何不同?这些并购事件呈现出怎样的趋势?将给行业带来哪些影响?

45起并购,医疗服务最热门

根据梳理,45起并购事件中,医疗服务领域有9起,占比最高。为什么医疗服务在并购交易中最热门?

首先,医疗服务领域头部公司账上有充足资金。并购的资金门槛较高,因而并购必然主要集中于少数拥有充足现金流的大企业。而医疗服务领域的头部公司恰好符合这一要求。例如,爱尔眼科2023前三季度的经营活动产生现金流量净额达55.74亿元;再如,清晰医疗、瑞尔集团、何氏眼科、普瑞眼科、华夏眼科等医疗服务企业于2022年先后成功上市,募集了充足的资金。

其次,并购是医疗服务集团扩张的最佳方式。医疗服务行业具有明显的地域特征,不仅受限于地区的经济和人口数量,还具有异地扩张难、快速增长难和回报周期长等特点。并购则可以在短期内实现迅速扩张,并将行业特征中的不利影响降到最低。例如,爱尔眼科通过收购唐山、衡东、咸阳、台山、遂宁等地眼科医院的股权,快速实现在异地布局。

最后,单体医疗服务医院或小型医疗服务企业的经营压力较大,被并购是一个双赢的选择。从年报可以看到,爱尔眼科等医疗服务龙头赚的盆满钵满。但是,大多数单体医院或小型医疗服务企业却挣扎在亏损的边缘。根据《国家卫生健康统计年鉴2022》,2021年我国非公立医疗机构事业收入7388亿元,总费用7499亿元,整体亏损约111亿元。

从实际看,今年以来,已有多家医疗服务机构申请破产清算或被拍卖,如上饶市和康医院有限公司于11月初申请预重整,大连华庚医院、甘谷县祥和医院、成都玛诗特肿瘤医院等医疗服务机构走向拍卖。基于此,单体医疗服务医院或小型医疗服务企业也愿意与资金雄厚的大集团合作,不仅能获得品牌、人才、供应链等方面优势,创业者还能套现一部分资金。

在医疗服务领域的并购中,有3起是眼科医院、2起医美机构,其他肿瘤、康养、体检等专科医院及综合医院等各1起。

这或许是因为何氏眼科、普瑞眼科、华夏眼科等眼科医院集团在2022年排队上市,募集了足够的资金,且市场竞争加剧,各头部集团均在加码区域布局。

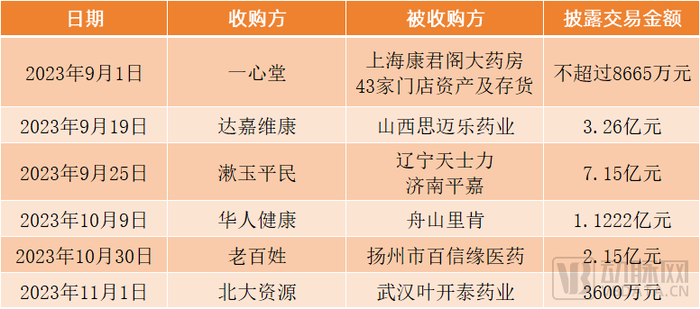

并购市场的另一热门领域是零售药店。事实上,零售药店的并购在资本市场已经屡见不鲜。从2014年一心堂上市掀起零售药店并购潮,到2017年PE/VC入局连锁药店,零售药店领域好似一夜之间进入了“买买买”的时期。甚至有人开玩笑说:“一个普通人如果想暴富,就去开药店,然后等着翻倍卖给医药零售龙头。”

但是,疯狂“买买买”的后果是,零售药店的单店估值持续走高。另外,监管越来越严,全行业出现经营性萎缩,医药零售龙头减缓了收购步伐,转而改为自建药店扩张。直到2021年,医药零售龙头再度加速药店并购,这轮并购潮持续至今,并预计将继续发展下去。这是因为政策已经明确支持连锁药店尽快做大做强。或许,药店并购真的迎来了黄金时代。

创新器械与创新药的并购,为何数量稀少?

在宣布阶段性收紧IPO节奏后,一部分业内人士预计创新器械和生物医药领域的并购将增加。这是因为这两个领域均需要巨量资金支持、产品组合丰富的平台型企业更受市场欢迎、大型药械企业拥有充足资金。

但是,这一预言并未成真。医疗器械及生物医药领域近三月的并购事件占总并购数量的比例相对较低。

一位匿名业内人士分析道:“国内医疗器械领域各细分市场的竞争十分激烈,往往一个创新产品、创新技术会有十数家或数十家企业布局。而在一个细分赛道里,各个创新企业从投资机构获得资金后也会打造平台型企业,布局研发领域内众多产品。这导致技术与产品同质化十分严重,而独有的、创新的技术或产品,也会有投资机构给予资金支持。”

生物医药领域也是如此。国内有些创新药企业是由海外大型药企裁撤的管线团队回国创办,还有些药企是坚持模仿,少有创新。另外,国内创新药领域的竞争一样十分激烈,一个靶点、一个技术会有众多企业布局,管线同质化程度很高。

由此来看,被并购只是少数优质企业才有的“特权”。

在医疗器械行业,近三月有8起并购事件,其中口腔(牙科)就占据3起,是医疗器械领域当之无愧的热门细分赛道。

值得一提的是,口腔领域的并购交易揭示了两大趋势。

其一,海外口腔巨头正通过并购中国本土企业加码中国市场。例如,全球牙科巨头士卓曼于10月6日与中国数字化口腔企业联耀医疗签订收购协议。此次收购,将使士卓曼为中国客户提供具有竞争力的口内扫描仪解决方案,并满足价格敏感型客户的需求。

再如,创立于1930年的日本牙科老牌企业中西株式会社于11月30日宣布收购桂林市锐锋医疗。据悉,桂林市锐锋医疗是国内少有的掌握了齿科超声设备核心技术的创新企业,其产品包括超声洁牙机、超声牙周治疗仪、超声骨刀机、光固化机等。

其二,口腔数字化企业目前更受资本市场青睐。三家被并购的口腔企业中,有两家是数字化口腔企业。例如,全球牙科巨头士卓曼收购的联耀医疗是数字化口腔企业,国内领先的口腔器械全球化平台赛乐医疗于10月收购的喆安医疗也是口腔数字化企业。

据介绍,喆安医疗的核心产品是口腔数字印模仪(数字化口内扫描仪)。该产品作为口腔数字化的流量入口,对口腔数字化诊疗生态的构建有着至关重要的意义。完成收购后,赛乐医疗将以数字化口内扫描仪为依托,结合CBCT等后续数字化产品,推动建立口腔数字化生态。

赛道之外,这些被并购医疗器械企业还具有另一共同特点:均掌握了核心技术,能够给收购方的产品创新提供技术支持。以堃博医疗收购的杭州精量科学技术和Fibernova Holding Corporation为例,杭州精量科学技术具备创新生产智能制造业务能力,收购杭州精量可为堃博医疗补充机器人控制和驱动系统平台开发等相关技术,让堃博医疗得以发挥资源整合的互补优势,进一步加强其提供的呼吸介入诊疗产品的创新实力。

Fibernova Holding Corporation正在开发光纤导航及成像系统,用于各类医用导管或内窥镜。收购Fibernova Holding Corporation,可帮助堃博医疗提高实时影像技术产品的精准度,并丰富其产品组合,促进技术发展。

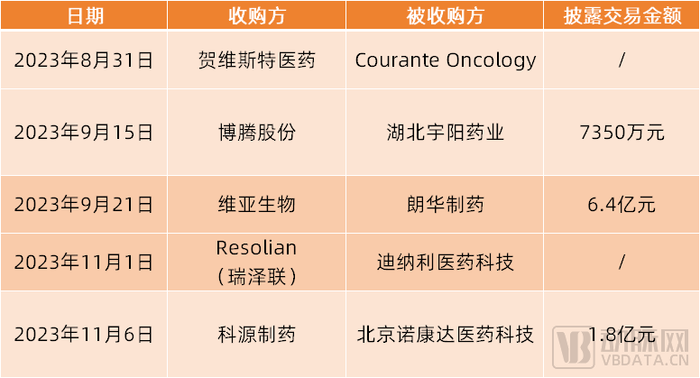

生物制药领域,虽然创新药方面的并购交易较少,但医药CXO领域的交易却较为频繁。

事实上,今年国内CXO企业的日子并不好过。一方面,行业进入下行周期,相关企业的营收增速放缓,甚至部分CXO企业的业绩预期持续下调。另一方面,日本、韩国和印度的CXO企业开始抢夺国内CXO企业的订单,如三星生物今年斩获了BMS、诺华、辉瑞等全球性龙头企业的订单;印度四大CDMO公司之一的Sai Life Sciences表示深受欧美药厂的青睐,最近几年业绩增长了25%至30%。

即使是在此种环境下,贺维斯特医药、博腾股份、维亚生物、瑞泽联、科源制药等CXO企业仍决定花费巨资收购企业。他们这么做,或许是以下三个原因。

第一,市场预期2024年临床阶段的CDMO需求将增加。如诺和诺德旗下Novo Holdings Ventures等投资机构近期表示:随着融资环境趋于稳定,早期阶段的生物医药公司预计将外包生产订单。

第二,并购整合将增加企业的市场竞争力。例如,贺维斯特医药通过收购美国CRO企业Courante Oncology推动其全球扩张战略,增强其管理全球临床试验项目的能力,并将市场覆盖范围迅速扩展至美国。Resolian(瑞泽联)通过收购中国领先CXO企业迪纳利医药科技实现在美国、英国、澳大利亚及中国的生物分析实验室布局,并将迪纳利医药科技的优势服务加入到其服务组合中。

第三,收购子公司的剩余股权,以更好的管理公司。其中,博腾股份以7350万元收购宇阳药业剩余30%的股权,宇阳药业主营业务为医药中间体的研发、制造与销售;维亚生物拿下了朗华制药余下的20%股权,朗华制药的主营业务为生产医药原料药、中间体、合同研发与生产。

寒冬虽然会让百花凋零,但也会孕育傲霜绽放的腊梅。商业世界也是如此;市场寒冬下,会有众多企业倒下,但伟大的企业也是从寒冬中走来。

透过并购热潮,洞察头部企业的前瞻性思考

并购交易,往往会暗含大型企业的战略预判。在这45起并购中,我们可以看到收购方的一些前瞻性思考,并洞察出这些并购交易下藏着的行业趋势。

整体来看,跨境并购交易变得更多。这说明以往只专注于中国市场的医疗领域企业正越来越多的以国际化视角参与全球市场竞争。

一方面,国内医疗企业正通过收购海外企业来提升市场竞争力。例如,迈瑞医疗以1.15亿欧元收购全球知名体外诊断品牌DiaSys,将帮助迈瑞快速构建海外供应链平台,完善体外诊断产品配套,实现海外主要市场本地化生产和交付,提升产品综合成本竞争力,加快突破海外中大样本量客户群。

(医疗领域近3月的跨境并购交易)

另一方面,国内医疗企业也通过“卖身”国际巨头来更快地实现服务全球客户、满足全球临床市场需求。如日本中西株式会社收购桂林市锐锋医疗,以获取其齿科超声设备核心技术及齿科超声产品;士卓曼集团收购联耀医疗,以获取其具有竞争力的口内扫描仪解决方案。这意味着国内医疗企业从以往的模仿、跟随走到了如今的原始创新,且这些创新获得了全球头部企业的认可。

从医疗服务端看,目前眼科仍然是并购重心,口腔、中医等专科则放缓了交易节奏。去年8月底至12月初,医疗服务领域约有9起并购,其中眼科2起,口腔2起,中医3起。今年同期,医疗服务领域的并购交易中,眼科有3起,医美2起,肿瘤、康养、体检等各一起。

(2022年8月底-12月初医疗服务领域并购交易,数据来源:动脉橙)

口腔等专科的并购交易放缓,或许是因为口腔等医疗机构过去三年时常停业,收入急剧下滑,支出却没有大幅缩减,导致现金流严重缺乏,部分机构甚至已经倒闭。

中医方面,虽然中医馆的并购交易在减少,但上游的中药领域却在加速并购。例如,立方制药以2.21亿元收购了现代中药领导品牌九方制药;宝沙发展于9月7日收购中药综合开发企业佳仕森中药;贵州三力以5亿元收购专业中药制造企业汉方药业。

另外,在医疗领域近三个月的45起并购中,有17起为亿元级并购。其中,药店零售领域有4起,中药制造领域有2起,医疗服务领域有2起。这也从侧面说明药店的价格不菲。

(医疗领域近三月的亿元级并购)

除此之外,有些企业的并购是为了强强联合,增强市场竞争力。例如,主营业务为甾体药物中间体的赛托生物收购从事创新药研究、原料药合成和制剂生产的银谷制药后,后者的优势产品、研发能力和销售网络将帮助赛托生物加快研发进展、拓宽产品线、推动产品销售。同时,赛托生物的中间体和原料药生产能力将稳定银谷制药的原料药供应并助其扩大产能,抢占市场份额。再如,医脉通收购翎博咨询后,预期将结合双方资源,为药企客户提供升级的调研产品和服务。

总的来看,并购市场正逐渐变得繁荣,但被并购的标的往往是那些少数具有明显竞争优势的企业,他们或是实现了技术突破,或是推出了差异化产品,或是搭建了完善的销售网络。

评论