文|节点财经 五洲

不知是羽绒服涨价快,还是打工人涨工资慢,月薪过万买不起一件羽绒服已经成了消费者的一种共鸣。

在这场舆论潮中,波司登成了头号被“声讨”的对象。不过在《节点财经》看来,“贵”并不是波司登的主要风险,就像大量人涌去买几百元的运动相机与无人机,但这并不妨碍高端品牌GoPro与大疆的生意火爆。

品牌与消费者总是相互选择的。在这一逻辑下,波司登选择了消费潜力更高的高端人群,这无可厚非。但波司登的问题出在了“过于追逐高端、忽视了对大众市场的耕耘”。

当前,大众羽绒服市场中,鸭鸭,雅鹿、罗宾汉等一批品牌通过布局抖音电商红利渠道获得高速成长,反观波司登旗下的雪中飞与冰洁增长势头就要平淡许多。

一旦这一趋势得以持续,波司登则可能面临着“站稳高端,却失去大众市场”的窘境,这进而会影响到投资者对其股票价值的重估。

01 “贵”是一个中性词

近日,西伯利亚冷气团带来的冰天雪地,让南北方的朋友们都深感拥有一件优质羽绒服的重要性。

不过令人尴尬的是,动辄超过4位数价格的羽绒服已经变成了普通打工人眼中的“奢侈品”。自10月份以来,社交媒体上关于“羽绒服变贵”、“羽绒服价格过万”的舆情就不断发酵。

作为国产羽绒服的领军者,波司登更是在这股“贵”声浪中拔得头筹。

但面对“波司登羽绒服为何能卖千元以上”这个热议话题时,不同消费者有不同的看法。一些消费者认为波司登羽绒服早先价格亲民,现在突然变贵,对消费者不友好;另一些则认为波司登品质不输加拿大鹅、Moncler等,相较之下还具备性价比。

如此以来,“贵”就不再是一个贬义词,而是一个中性词。

在《节点财经》看来,波司登过去之所以能走出低谷,以“贵”为方向的品牌升级扮演了重要角色。

2017年之前,波司登是一家经营多元化业务的集团化公司,旗下除了经营羽绒服之外、还经营贴牌、男装、女装、童装、工装等多个服饰品牌。公司不仅拥有大量缺乏协同效应的多元化业务,而且占营收最大的板块品牌羽绒服业务还长期挣扎在价格战中。

这一粗放式的运营方式,最终以累计起来的巨额库存、散布于全国各地的大量低坪效门店,以及不断萎缩的股东净利润收场。

于是,2018年波司登开启一场以“聚焦主航道与聚焦主品牌”为核心的转型计划,这一计划其实主要包含两个关键动作——其一是“瘦身”,即砍掉男装、童装等四季化服饰业务;其二是“升级”,即将波司登打造成高端品牌,从而脱离行业价格战的苦海。

以后视镜的角度看,转型战略让波司登完成了一次身份蜕变。

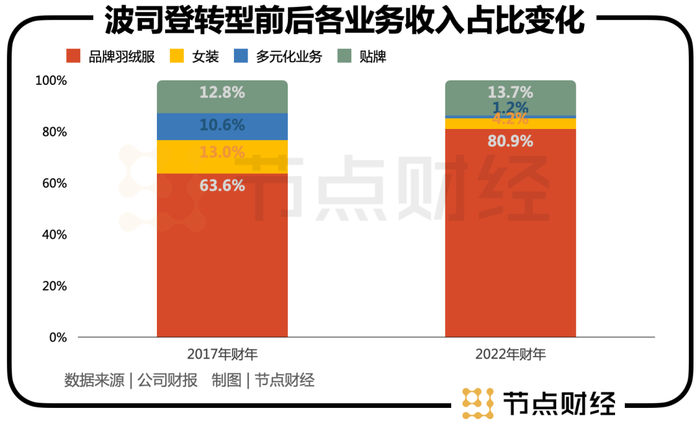

首先,在“聚焦主航道”方面,波司登品牌羽绒服业务收入占比从转型前(2017年)的六成多径直提升到超过八成,与此同时公司包括“女装”及“多元化服装”的合计收入占比从2017年财年的25.8%降至2022年财年的4.6%。

可以说,波司登当前“羽绒服专家”的经营框架非常清晰。

其次,在“聚焦主品牌”方面。经过这次转型,作为集团主品牌的波司登长期占到公司品牌羽绒服业务收入的九成左右,是波司登品牌羽绒服板块的绝对核心。不仅如此,波司登还通过品牌升级,走出了行业“同质化低价竞争”的恶性循环。

根据券商统计数据,2020年财年-2022年财年,波司登品牌售价1800元以上的羽绒服产品占比从27.5%提升到46.9%。此前,波司登首席财务官兼副总裁朱高峰曾透露,2021年集团整体的平均价格已升至1600元,未来三年将增至2000元。

从业绩贡献看,波司登主品牌的提价动作要比公司砍掉多元化业务的“瘦身”动作贡献大得多。由于主品牌卖的贵,波司登整体毛利率从2017年财年转型前的46%提升至2022年财年的59%,其中波司登主品牌过去三年的毛利率分别为63%、66%、69%。

当前,在千元以上的羽绒服市场中,国产品牌除了波司登,没人能与加拿大鹅、Moncler等外资轻奢品牌掰手腕。

能把羽绒服从几百元卖到上千元,还能卖得很好,波司登的高端品牌打造能力毋庸置疑,这背后的支撑力包括波司登对羽绒服“兼具功能与时装”流行风向的捕捉,以及公司研发与品牌的匹配等,在此就不展开讨论。

不过,站稳高端的波司登并非没有后顾之忧,恰恰相反,在“大众羽绒服市场的话语权的微弱成了波司登当前的心头病。

《节点财经》观察到过去三年,随着抖音电商、快手电商等新渠道的崛起,鸭鸭、雅鹿、以及一些具备强线上运营能力的网红品牌获得了高速成长,它们正在夺取波司登曾经放弃的市场。

02 丢掉大众市场

中国是个羽绒服消费大国。有调查显示,三成以上的国民拥有超过3件羽绒服,在女性群体中这一比例为六成。

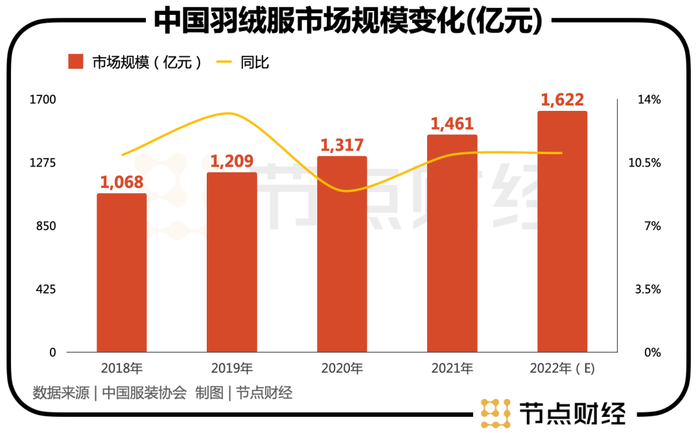

庞大的消费人群,叠加近些年羽绒服品牌普遍的提价动作,这让羽绒服市场早在2018年就突破千亿元大关,据中国服装协会数据,2022年我国羽绒服市场规模预计在1600亿元。

算下来,过去4年间,中国羽绒服市场的年复合增速高达近22%。

不过,一个令人担忧的地方是,从产量上看,我国羽绒服市场早在2015年就进入到存量市场。2021年全国羽绒服总产量为1.26亿件,不到2018年总产量的66%。好在羽绒服的价格在持续提升,据中华全国商业信息中心数据,从均价测算来看,2021年整体均价已超过了550元/件。

在业内看来,以提价为核心驱动的增长方式并不可靠。高盛有一项研究显示:日本的一件女士大衣最多可以占到其年均可支配收入的1.3%-1.5%。

如果按照波司登主品牌2021年平均1600元的单价计算,其已经占到当年全国人均可支配收入的约4.6%,这明显不是大多数人能够得着的消费水平。

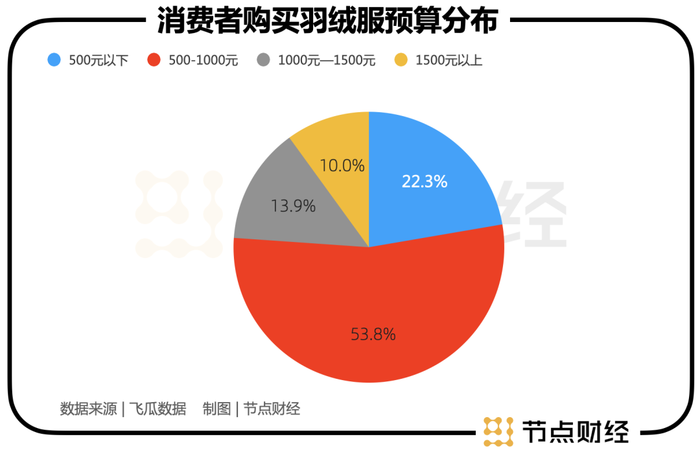

事实上,从羽绒服市场的消费价格段分布看,500元以下及500-1000元的中低端市场才是羽绒服市场的绝对核心。艾普思咨询曾通过分析国内某主流电商平台羽绒服交易数据发现,1000元以上的羽绒服销量占比不到5%。

考虑到加拿大鹅、波司登等高端品牌的销售主要来自线下门店,实际千元以上售价的羽绒服销量占比会高于5%。当前尚未有关于羽绒服销售额价格段的详细统计,不过据飞瓜数据的一项“消费者购买羽绒服预算分布”调研显示,愿意购买千元以上羽绒服的消费者占比仅为25%。

言外之意,超过七成消费者愿意将购买羽绒服的预算控制在千元以内。而在这一块大蛋糕中,波司登当前正在被挤出。

波司登的品牌羽绒服业务总共分为三大块——高端波司登、中端雪中飞、低端冰洁。

高端市场,据波司登曾透露,公司主品牌2019年千元以下的羽绒服销量占比仅为12%,随着过去三年波司登的持续提价,当前这一比例可能已经跌破10%。《节点财经》此前在逛波司登购物中心店时,发现标签价格在千元以内的羽绒服样品明显少于千元以上的。

而代表波司登主攻中低端市场的“雪中飞”与“冰洁”过去几年在收入规模上并未走出陡峭的增长曲线。2022年财年,雪中飞与冰洁的收入规模分别为12.22亿元与1.26亿元,分别同比增长25.4%与-46.7%。

而同一年,主打大众市场的鸭鸭年销售额已经突破百亿元,逼近波司登主品牌的117亿元。同时与波司登几乎同时起家的雅鹿在搭上线上渠道的顺风车后,收入也早早突破了20亿元。

而除了鸭鸭、雅鹿这些有历史沉淀的羽绒服品牌在大众市场上碾压波司登外,一些新晋的网红品牌,比如COCO ZONE,以及罗宾汉等依靠抖音电商的渠道红利及极高的性价比收获了一批忠实拥趸。据飞瓜数据,深度捆绑女主播“刘一一”的网红品牌COCO ZONE今年3月-9月的月均销售额达到3.5亿元。

与这些网红品牌相比,波司登旗下的雪中飞与冰洁更具备品牌优势,其中创立于1999年的雪中飞具有浓厚的冰雪运动基因,但这一优质品牌资产却成了波司登聚焦主品牌升级的牺牲品。

2022年财年,雪中飞超过12亿元的收入看似较2017年刚独立出来的2亿元有质的提升,但相较鸭鸭的百亿元与雅鹿的几十亿元体量就微不足道。公司布局中低端女性羽绒服的冰洁则面临着“更惨”的处境——不仅体量小,2022年销售额还被拦腰砍了一半。

至此,波司登面临的难题是:尽管主品牌高端升级成功了,但雪中飞与冰洁不足以捍卫市场容量更大的大众市场。

03 新渠道成关键之战

过去三年,经历重组后的鸭鸭犹如一匹脱缰之马一般冲乱了羽绒服原本稳固的阵营。

根据鸭鸭官方提供的数据,2022年该品牌的GMV(总成交金额)已经突破百亿元,而这家公司2019年的销售额仅为0.8亿元。

短短4年时间,收入增长接近100倍,鸭鸭打破了行业增长记录。有内部人士向《节点财经》透露,今年鸭鸭的销售额可能会破150亿元。

通过追踪分析,《节点财经》认为鸭鸭获得爆炸性增长的关键有三点:

其一,新团队与抖音电商之间产生的良好化学反应;

其二,大众羽绒服市场的品牌定位;

其三,基于新定位的设计、供应链改造

2020年8月份,鸭鸭易主,接盘者是樊继波,后者通过控制的铂宸投资拿下鸭鸭股份全部股权,这笔交易的总金额为15亿元。

樊继波之所以敢斥巨资拿下鸭鸭这个长期经营不善的“烫手山芋”,他的底气来自团队对雅鹿品牌成功的线上运营经验。在收购鸭鸭之前,樊继波旗下的电商代运营公司曾将雅鹿的电商业务做到了20亿元的GMV。

对于如何有效运作一个具备历史沉淀的羽绒服品牌,樊继波的团队了然于胸。

果不其然,樊继波接盘鸭鸭的第一件事就是梳理其销售渠道,尤其是打通了天猫、抖音电商、京东等传统电商和直播电商渠道,接着又布局了一系列“达播、自播、以及直播间人货场优化”等运营细节后,当年鸭鸭销售额就达到35亿元。

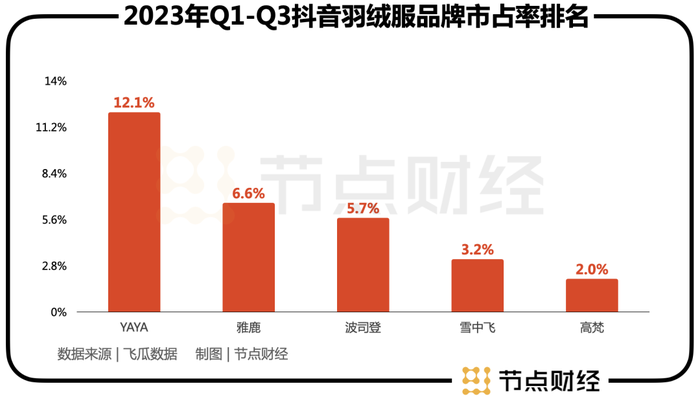

据《节点财经》了解,鸭鸭线上渠道的增长绝大多数来自抖音电商的贡献,飞瓜数据最近公布的一份报告显示,今年前三季度鸭鸭在抖音电商羽绒服市场的销售额市占率为12.1%,接近第二、三名之和。

其次,鸭鸭的优异表现还来自于“坚守羽绒服大众市场的品牌定位”。据鸭鸭品牌负责人刘永熙透露,他们把鸭鸭品牌的核心定位设置为“羽绒界的优衣库”,此前他还透露鸭鸭的平均客单价集中在399元-699元。而这正是波司登丢掉的市场。

除了渠道与定位的梳理之外,鸭鸭还针对产品研发与供应链体系进行了全面整合。新团队在保留鸭鸭中老年羽绒服优势产品的基础上,通过整合设计师资源及上游供应商将核心用户转移至25岁-35岁,为他们打造更具设计感的多元化年轻服饰。

丰富的产品样式也是鸭鸭能在抖音电商羽绒服品类长期霸榜的一大原因。据刘永熙复盘,鸭鸭会根据不同的产品样式来开设不同的直播间,比如偏年轻时尚的、偏老年的、偏女性的、偏男性的等等,这一运营方式契合了抖音个性化的流量分发机制。

总之,一套组合拳下来,鸭鸭牢牢占据着抖音电商这个红利渠道。

相较之下,波司登在抖音电商上的运营要逊色得多。据飞瓜数据报告,今年前三季度波司登与雪中飞两大品牌羽绒服品牌的合计销售额市占率为8.9%,不及鸭鸭的12.1%,且波司登5.7%的市占率也不及雅鹿的6.6%。

其次从“女装、男装、童装、运动、户外”等羽绒服细分市场看,波司登除了在男装羽绒服市场中拔得头筹外,其余细分市场的排名均跌出市场前二。这对于一家羽绒服领军品牌而言,显然是一个值得警惕的现象。

从财报数据看,过去几年波司登的线上渠道也在持续成长,比如其品牌羽绒服业务的线上销售额占比从2017年财年的20.1%提升至2022年财年的35.6%。

但是在羽绒服市场这个瞬息万变的大市场中,波司登不能只跟自己的过去比,它还要跑得过竞争对手,比如鸭鸭、雅鹿、以及如COCO ZONE、罗宾汉之类的网红品牌。

显然,过去一段时间,波司登在抖音电商上并未跑赢竞争者。

不过,话说回来,波司登当前弥补短板的时机并不晚,不论是对大众市场的重新布局,还是对抖音电商渠道的运营优化,只要公司意识到事态的严重性,波司登能打的子弹还有很多。

波司登能否扳回上述不利局面?我们拭目以待。

评论