文|首条财经研究院 蒙多

编辑|吴双

选择不同,结果不同。穿越新周期,考验大智慧的时候到了。

12月11日,李宁22亿抄底房产的消息引发热议。当天股价大跌,报收18.30港元/股,跌幅达14.29%,市值单日跌去近80亿,收盘仅剩480.43亿元。

对此,李宁解释是用作集团香港总部,有利加强国际业务发展。本是夯实战略、展示成长实力的好事,如此波折应让李宁高管层有些意外、甚至是“喊冤”。

深一度看,主要与李宁公司市场表现有关。不久前,企业才下调年度业绩预期、三季度数据也不理想,迫切需要精进主业,花钱的地方很多。如今却大手笔买楼,是否有些“不务正业”,怎让投资者安心?

相比之下,曾在地产市场纵横捭阖的雅戈尔,顺鑫农业,开始纷纷转向瘦身,准备“收心”拥抱原有主业。有意思的是雅戈尔也刚刚出手“买楼”,所为何故?这次押对宝了吗?

1 营利变脸,为啥回归老本行

12月7日,雅戈尔公告称,拟将公司名称“雅戈尔集团股份有限公司”变更为“雅戈尔时尚股份有限公司”。

一石激起千层浪。要知道,虽是纺织服装业起家,雅戈尔近年来却在投资、地产上获利颇丰,常被质疑“不务正业”。2007年至2023年中,企业归母净利总和540亿元,累计投资净收益就达476.4亿元。

“什么主业不主业的,赚钱就是我的主业。但我们不仅要给股东分红,还得让股价上去。”

2019年,当家人李如成的言语犹在耳边。看似现实务实,实则是多年经营智慧的缩影。为了赚钱,李如成很久前就带领雅戈尔开启多元化探索。

从1999年首涉投资业务,到2005年投资收益一度超200亿,再到2007年提出投资、服装、地产并驾齐驱。在李如成带领下,雅戈尔一度博得最会挣钱企业的称号。

那么,好端端的为何要改名呢?对此,雅戈尔解释称,已确立建设世界级时尚产业集团的战略目标,未来将进一步聚焦时尚主业,新名中的“时尚”二字,可以更准确地反映公司业务和规划。

一句话要“收心”做主业了,为了表决心连公司名字都改了。

实际上,李如成曾多次嚷着回归服装主业。早在2019年,雅戈尔40周年时,其便宣布企业将不再进行财务性投资,并喊出“建立一个世界级的时尚集团”的新目标。

然2020年,公司投资板块营收3330.61万元,房地产为50.71亿元,文旅为1.32亿元,服装板块为57.50亿元、纺织为7亿元。时尚、地产和投资板块分别实现净利9.6亿、16.57亿、46.55亿元。孰轻孰重,一目了然。

2021年,雅戈尔地产业务营收高达66.65亿元,归母净利升至22.89亿元;同期服装板块营收60.47亿元,归母净利润升至8.81亿元。

2022年,雅戈尔将房地产业务与旅游板块合并记账,得益于宁波江上云境、香湖丹堤三期等房产项目顺利预售,板块营收达到85.50亿元。据证券时报报道,宁波江上云境等项目实现预售67.41亿元。而服装板块营利为55.51亿元、5.83亿元,分别下降8.20%、33.83%。

然进入2023年,画风突变。上半年企业总营收58.7亿元,同比下降38.5%,净利20.65亿元,下降34%。追其原因即源于地产业务的拉胯:营收仅21.08亿元,同比下滑高达66.43%,占总营收比35.89%,大减29.86个百分点。服装板块则营收32.47亿元,同比增长14.22%,占总营收比55.30%,同比增长25.53个百分点。

前三季度,业绩颓势仍未消。营收74.58亿元,同比下降41.85%;归母净利26.93亿元,同比下滑35.78%。降幅较中报再度扩大。

据国家统计局数据,今年1—11月份,全国房地产开发投资123863亿元,同比下降9.8%;其中,住宅投资94016亿元,下降9.2%。

天下没有永远的股神、地产在经历寒冬洗牌。此消彼长间,面对市场环境的变化,致力“挣钱”的李如成加快回归脚步在情理中。

服装业底盘庞大、仍大有可为,但存量竞争足够内卷,要真正做好同样不容易,必须专注聚焦、全力以赴。尤其怀揣“世界级”目标,仅靠改名表决心还远远不够,实力底盘咋样、发力方向精准吗?

2 买买买、缺不缺钱

12月4日,美邦服饰告称,以6.8亿元价格出售了成都春熙路一栋店铺。接盘者不是别人,正是喊出重振主业的雅戈尔。

若将视线拉长,这已是近一年来雅戈尔四度出手。2022年10月、12月,分别将美邦贵阳市中华中路145号商铺,武汉市光谷世界城西班牙风情街1幢B单元的店铺划入麾下,两笔交易合计3.2亿元。

今年6月19日,又以3亿价格,买入美邦沈阳市和平区太原街1号、1-1号店铺。若加上本次的6.8亿元。雅戈尔共花费了13亿元“买楼”,约为上半年净利的62.95%。

如此豪气,乍看主要在于不缺钱。截至2023年前三季,雅戈尔净利虽下降35%,仍达26.93亿元,同花顺数据显示净利规模高居行业第一。

在行业分析师孙业文看来,雅戈尔接连拿下美邦店铺,有投资商业地产之意,也有增强渠道之意。以春熙路美邦大厦店为例,上半年营收631.78万元,在美邦所有门店中排名第五。但也要警惕模式过重、迷恋投资打法,加剧企业资金链压力。毕竟,线下自持运营成本较高,极考验管理的精细化、专业化、特色化水平。虽然企业看似不差钱,可营收利润的下降仍值警惕。

不算多夸言。截至2023年9月底,雅戈尔资产负债率53.25%,同期海澜之家、森马服饰分别为50.12%、35.81%。

账面货币资金虽达134.29亿元,可仅短期借款便有123.03亿元。若再加上9.30亿的应付账款及票据,以及50.73亿元的一年内到期的非流动负债,资金压力肉眼可见。缺不缺钱呢?

且不同于森马服饰、太平鸟等同行,企业还存高额合同负债。截至9月底金额高达126.28亿元,同比增长98.28%,占公司同期流动负债的35.58%。

所谓合同负债是指:企业已收或应收客户对价而应向客户转让商品的义务。该项目中,贷方登记企业在向客户转让商品前,已经收到或已经取得无条件收取合同对价权利的金额。

行业分析师郭兴表示,雅戈尔合同负债过高原因在于地产业务。短期看,合同负债为公司发展带来现金流,可是后续也要担起交楼责任,对现金流长期考验不可不察。

总而言之,业务多元的雅戈尔用钱地方还很多。频频斥资“买楼”,是否有些冒进?

除了“买楼”,投资端亦有大手笔。12月1日,宁波银行公告称,持股5%以上股东雅戈尔于2023年11月27日至2023年11月30日,通过深圳证券交易所交易系统,合计增持公司A股2195.54万股。

另据雅戈尔公告,截至2023年11月30日,公司共持宁波银行658,509,757股,占总股本比由6月底的8.33%增至9.97%。

玩味的是,宁波银行另一大股东香港中央结算有限公司年内却持续减持。3月31日至9月30日累计减持4802.66万股,对应持股比由6.29%降至5.55%。

3 李如成“收心”了?

一个向左一个向右,谁对谁错留给时间作答。能够肯定的是,投资永远都要与风险博弈,喊着“世界级”、主业回归的雅戈尔实际动作咋样呢?

回顾往期投资历程,有高光亦有低谷。比如2015年,买入中信股份,总投资成本170.62亿元。2016年中信股份股价下跌,雅戈尔持股亏损37.74亿元。2018年1月发布计提中信股份资产减值准备公告,拟计提减值33.08亿元。

目光回到宁波银行,作为A股连续15年不良率低于1%的上市行,经营一向以稳健著称。不过梳理近期舆论,亦有槽点值得警惕。

第三季营收150.91亿元,同比减少1.88%;净利64.02亿元,同比增长8.09%。截至9月末不良贷款率0.76%,较去年末增加0.01个百分点;拨备覆盖率480.57%,减少24.33个百分点。

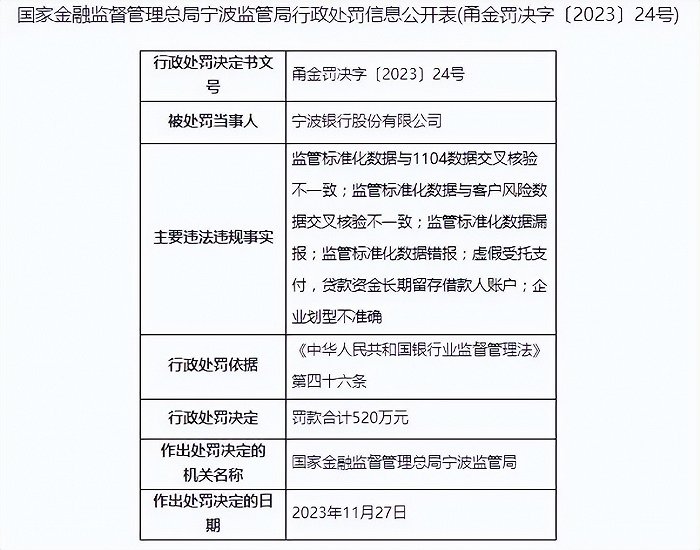

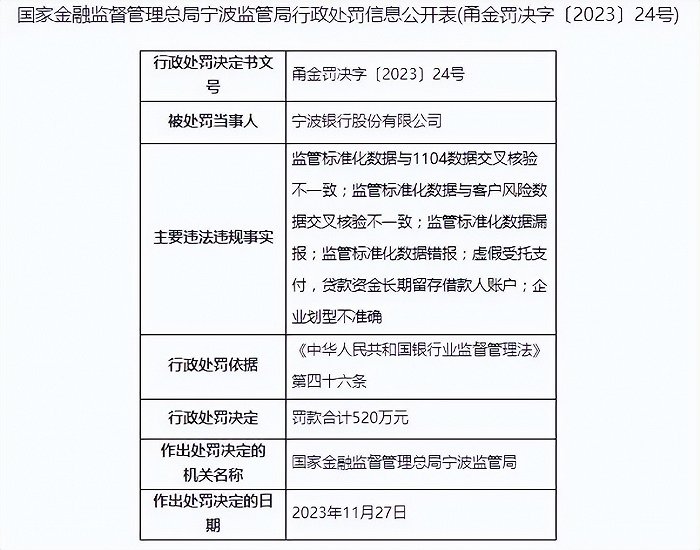

12月1日,宁波银行连收4张罚单,因监管标准化数据错报;虚假受托支付,贷款资金长期留存借款人账户;企业划型不准确等原因,被罚520万元。

12月13日,巨灵财经数据显示,北向资金12日减持宁波银行预估7654.18万元,居减持第24位,总计持有市值66.94亿元,占流通股比例4.82%。截止12月15日宁波银行股价20.39元,相比11月16日的24.8元累跌近18%。相比开年的31.8元,累跌超35%。

说千道万,不如白银一片。站在业务角度,雅戈尔、李如成虽喊出了回归服装,可从上述动作看似乎仍未放弃多元化布局。听其言更要观其行,相比改名表决心,“收心”实际步伐是否还要再快些、再多见些真章呢?

评论